今週のポイント解説(34) 10/11~10/17

悪い円安

1.良い円安?

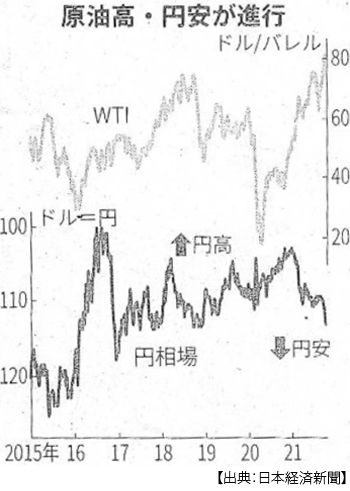

「円高デフレの克服」を掲げた第2次安倍政権は2012年11月からですが、円高から円安へのトレンド転換はそれ以前から始まっていました。きっかけは2011年の東日本大震災です。日本は復興資材を大量に輸入し原発停止から原油輸入も増えるだろう、すると支払いのためのドルが必要になるから円を売ってドルを買う、円安になる、と考えた投資家たちが円を売ってドルを買い始めました。さらに2013年からアベノミクス、つまり日銀が年間80兆円の国債を購入して通過供給量を2倍に増やし、物価を2%上げることを目標にした異次元緩和が始まります。これで円安トレンドが加速して軌道に乗ります。

このころから、円安になれば景気がよくなると考える学生が増えました。まず、輸出が増えるだろうと。たしかに1ドル=100円から1ドル=120円になれば、日本で生産された100円の製品は海外で1ドルだったものが、120円のものが1ドルで買えるわけですから、日本製品のお得感が増します。さらに輸出数量が増えなくても1ドル輸出当たり円換算でプラス20円の収益になります。そうして日本企業の収益が増え、かつドルを保有する投資家にとって円安の日本株には割安感が出ますから日本株は買われ、日経平均は上がるでしょう。

でもぼくは学生たちに、海外投資家がいくら日本株を買って儲けても、大企業の収益が増えてもそれが賃金上昇に繋がらなくては日本の景気は良くならないと説明していました。収益が増えた企業は、国内需要に対する関心が薄れて賃金を上げないでしょうし、設備投資による生産性向上に対する意欲も低下するでしょう。

つまり「誰にとっての良い円安なのか」を問わなくてはならない。そして学生の皆さんには誤解がある、誤解というのは「日本は輸出経済だ」という一面的な思い込みです。

2.円安は「弱い円」

日本の「家計」は輸入経済です。1ドル=100円から1ドル=120円に円安になれば、90%以上を輸入しているエネルギーも、60%前後輸入している食料も、1ドル分100円の支出から120円の支出になる。そのぶん他の支出が抑制されて消費が萎縮する、しかも賃金は上がらない。企業だって輸出をするためには原料や部品を輸入しなくてはならず、円安はその負担を増やす。だから円安=好景気という良い円安だとは限らないと。さらに日本企業は為替リスクを回避するために、また少子高齢化の日本市場を見限って海外生産にシフトしているから、為替レートと貿易の相関関係は薄れていると。

そして一般に英語で「円安」は weak yen 「円高」は strong yen 、つまり自国通貨が弱いか強いかであり、生産と消費がグローバル化しているなか、自分たちの所得や貯蓄である自国通貨が「弱い」ことを無条件で歓迎することは間違いだと、説明してきました。

しかし、為替差益で儲かる一部の大企業と株高で潤う一部の富裕層にとって「良い円安」が日本経済全体にとって良いことのような幻想に引きずられ、その果て「誰にとっても悪い円安」となりつつあることが、残念でなりません。

3.金融正常化の遅れ

円の対ドル為替レートは、年初の1ドル=103円台から直近では3年ぶりの水準である1ドル=114円台にまで安くなりました。とくに最近の円安加速は顕著です。その材料の第一に上げられているのが、金利です。資金は金利の高いほうに流れます。

前回(⇒ポイント解説№283)で見たように、アメリカのFRBは金融正常化(資産購入の縮小から利上げへ)に動き出していますし、その動きはさらに早くなるとマーケットは受け止めています。このためアメリカの長期金利は1.6%台に高まり、ゼロ金利の円を売ってドルを買う取引が活発になり、ドル高円安が進みました。

円安はドルに対してだけではありません。ユーロ圏(ECB)もイギリス(イングランド銀行)も金融正常化に舵を切っています。ですから円はユーロに対してもポンドに対しても安くなっています。

日銀の金融政策はFRBやECBと足並みを揃えてきました。とはいっても長く「緩和継続」とじっとしているだけで済んでいたのです。しかし日本は金融正常化のニュアンスさえアナウンスできないでいます。正常化できないからです。

日本の財政赤字の対GDP比は世界で突出しています。日銀がせっせと日本国債を購入して国債利回り(政府借金の利子)をゼロ近くに抑えてきました。そのため日銀の資産保有額の対GDP比も突出しています。そればかりか日銀は世界の中央銀行のなかで例外的に株式も購入してきたのです。これがアベノミクスでした。

するとうっかり金融正常化、つまり資産購入を減らすとか近い将来利上げも考えているとかアナウンスしてしまうと債券も株も通貨も売られてしまう、いわゆる「トリプル安」の可能性があります。

投資家たちは、こうした「動けない日銀」の足元を見ています。さらに日本は脱炭素によるグリーン・リカバリーやDX(デジタル・トランスフォーメーション)への取り組みが遅れています。成長のための構造的取り組みより、衆議院選挙公約に見られるように現金給付や減税で景気を刺激しようとしています。これでは日本経済の将来に期待できません。日本株が短期的な材料で一時的に株高になってもすぐに売られ、その下落率が主要市場のなかで最も大きいのは、それだけ日本株には長期保有の魅力に乏しいからです。

こうして「弱み」につけ込まれて円が売られているのですから、文字通り「弱い円」となっているのです。それが「悪い円安」なのです。

4.弱い円がさらに円を弱くする

ここに資源価格の高騰が被さってくるのです。これも前回のポイント解説で見ましたね。その前回よりさらに原油や天然ガスの価格は高騰しています。これらはドル建てで取引されていますから、円安の日本はより多くの円を支払わないと買えないのです。

これではせっかく経済活動が再開されても、ガソリンは高い、食材も高い、電気料金は上がる、でも賃金は上がらない。とてもじゃないけど「投票してくれたら10万円ずつ配るよ」で済む話ではないのです。

資源価格の高騰の波は、円安の日本経済にだけ当たっているわけではありません。アメリカでは消費が冷め始めています。日本の対米輸出は9月、7ヶ月ぶりにマイナスになりました。また最大の貿易相手国である中国は、卸売物価の上昇を輸出価格に転嫁し始めています。日本の貿易収支が赤字になっているのは原油価格だけが理由ではないのです。

内需でも、日本企業は輸入コストの上昇分を価格に乗せることができず、収益が圧迫されています。9月の企業物価はプラス6.3%と13年ぶりの伸び率でした。輸入物価の上昇率はなんと前年同月比で31.3%に達しています。しかし8月の消費支出は3.0%減と弱く、行動制限が緩和されても輸入物価の上昇が消費を押し下げるでしょう。

そうした日本経済のもたつきぶりが、さらに円売り材料となり、円安が円安を呼ぶ「悪い円安」に歯止めがかからなくなっています。これでは、景気が停滞したまま輸入インフレがじわじわと広がっていくでしょう。とても心配です。

5.危機感のなさ

前回と今回、ここで扱った材料はすべて世界市場で最も注目されていたことばかりです。しかし日本では陽性者数とワクチン接種率が景気指標であるかのごとくでした。まるで「感染おさまれば景気は良くなる」と呪文をかけられているような空気でしたよね。そして国会は長く閉じたまま、自民党の総裁選に沸き、衆議院が解散されて、分配という名のバラマキを競っています。

おそらくはアベノミクスも総括されず(⇒ポイント解説№278「誰がアベノミクスを総括するのか」参照)、成長戦略の遅れも反省されないまま、政権が選ばれるでしょう。そこに財政赤字なんて気にしなくてもいいという乱暴な世論が幅を利かせるのでしょう。それがまた「悪い円安」の材料となること、間違いありません。

日誌資料

-

10/11

- ・金融所得課税の強化 首相「当面考えず」 市場の反応配慮か

- ・円が下落 112円台半ば 2年10ヶ月ぶり水準

-

10/12

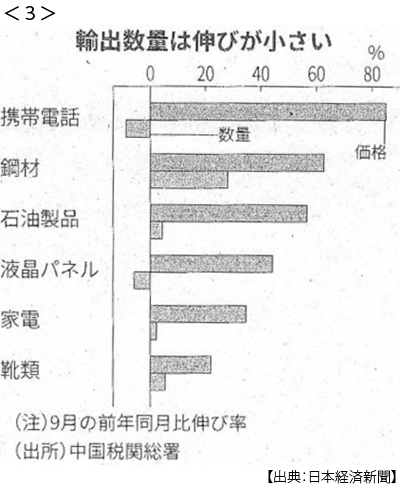

- ・原油一段高 一時82ドル NY,7年ぶり 冬場の需給逼迫懸念 <1>

- ・企業物価13年ぶり伸び率 9月6.3%、原料高が影響 電気料金、強まる上昇圧力

- ・中国、商用EVを対日輸出 日本に競合なく 物流の脱炭素に照準

-

10/13

- ・EU,世界最大の環境債 1.5兆円 コロナ復興に活用 再生エネや工場DX推進

- ・NY株250ドル安 金利先高観根強く

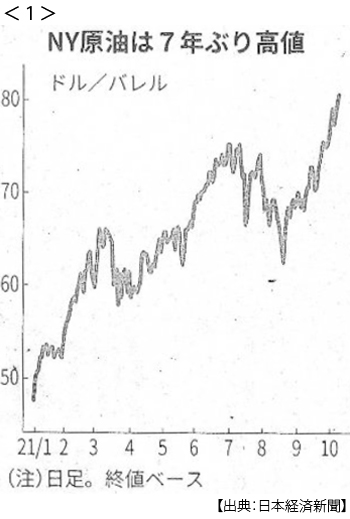

- ・米求人8ヶ月ぶり減 8月1042万件、なお人手不足 <2>

- ・米、債務上限の拡大可決 下院も デフォルト当面回避

-

10/14

- ・法人課税G20最終合意 最低15% 物価対策「必要なら行動」

- 課税の実効性、協調カギ 各国手続きや抜け穴、課題

- ・中国卸売物価10.7%上昇 9月、伸び最大 電力不足で素材高

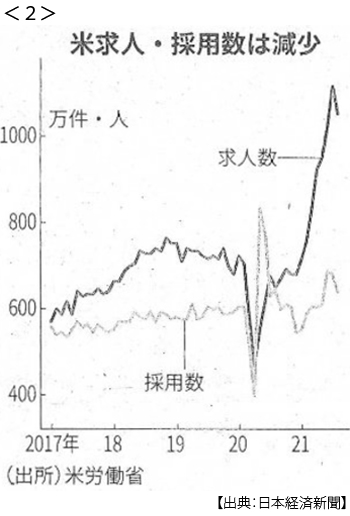

- ・中国輸出額9月28%増 数量伸び小さく、海外向け製品に原料高転嫁 <3>

- ・米緩和縮小 来月中旬にも 9月FOMC要旨公開 来年半ば終了へ道筋

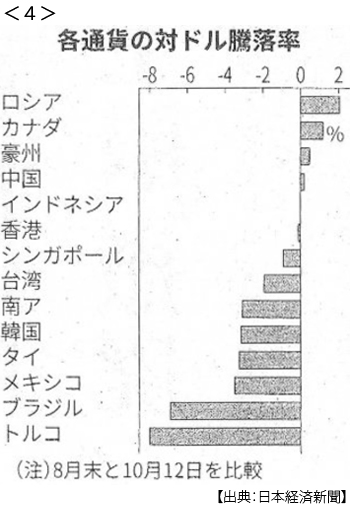

- ・米金利上昇 通貨揺らす トルコやブラジル 原油高追い打ち <4>

- 輸入物価上昇、景気悪化も

- ・米消費者物価5.4%上昇 9月 高止まり、品不足目立つ

- ・排出ゼロ「年450兆円必要」 IEAが見解 投資、現状の3倍必要

-

10/15

- ・衆院選 成長なき大盤振る舞い 与野党公約、給付金や減税競う

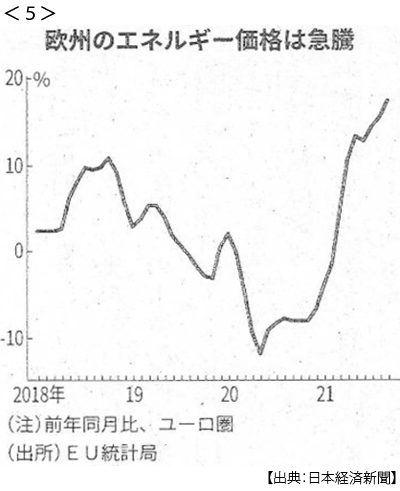

- ・欧州、エネ高騰で家計支援 支払い一時免除や料金凍結 政治問題化に危機感<5>

- ・米、今冬のガス代30%増 世帯当たり平均8万4000円 ラニーニャで気温低下拍車

-

10/16

- ・トヨタ、来月生産15%減 東南ア感染響く 長引く半導体不足

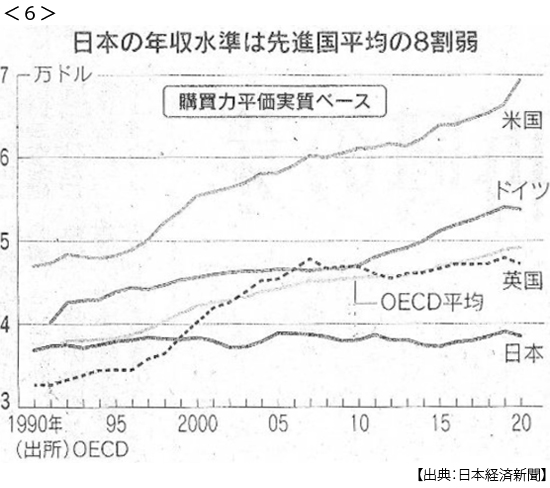

- ・日本の年収30年横ばい 米は1.5倍に <6>

- ・中国不動産、恒大以外も調達難 社債市場、強まる警戒

- ・円安加速、114円台に 3年ぶり 経済回復の弱さ映す

-

10/17

- ・米インフレ長期化の恐れ 家賃など上昇、将来予想も2%超 FRB、警戒強める

- ・衆院選勝利の壁「3バン」地盤・看板・カバン 新人勝率14%、世襲候補は8割当選