今週の時事雑感 12/25~01/09

今解散だと? だから高市さんへの贔屓の引き倒しが心配だったんだ

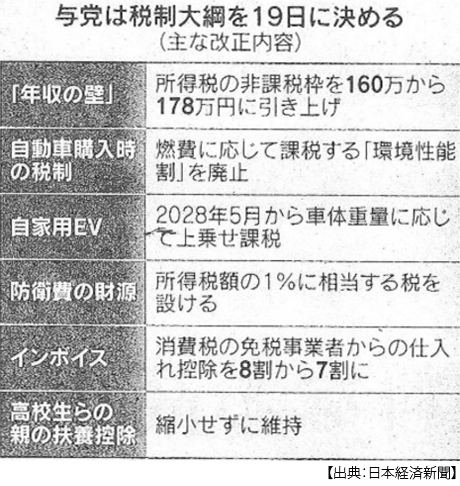

少数与党で腰掛け連立、でも内閣支持率は70%台となると、解散が気になってくる。それは贔屓の引き倒しだから心配だ。その高市さん、12月17日の記者会見で「解散については考えている暇はない」、さすが「働いて×5」が営業中だ。なにより12月20日には国民民主党の「年収の壁」に満額回答を与え、玉木さんは26年度予算成立に協力すると高市さんに約束した。もう解散する理由がなくなった。そして年を越えて1週間も過ぎれば国会日程が迫ってくる。これで解散する「暇」も「理由」も「残り時間」もなくなった。

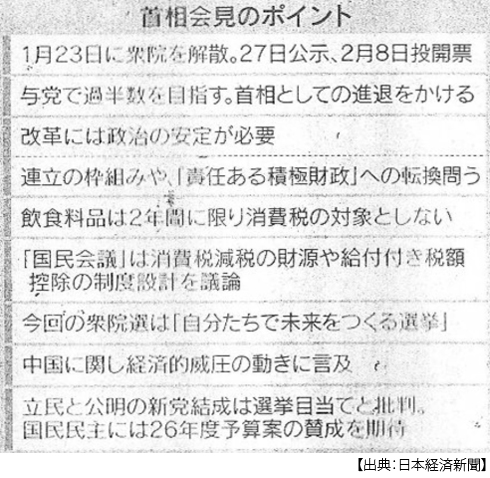

ただ、大晦日前のことだ。統一教会の内部資料を韓国警察当局が押収していて、そこには自民党および高市さんに関する内容がてんこ盛りだと韓国メディアが伝えた。次の国会はそうとう荒れるな、そう思っていた。さらに1月6日、中国が軍民両用品の対日輸出強化を発表した。ふつうに考えればレアアースも対象になる。トランプさんがTACO(尻込み)した中国の切り札だ。もちろん、高市さんの存立危機事態発言に対する圧力だ。来たる国会予算委員会では、高市さんはどんな答弁で切り抜けるのだろうか。興味津々だった。

1月9日の夜更けに読売新聞ニュースサイトの「衆議院解散検討」という記事が巷を巡った。読売と言えば「石破首相退陣へ」のフライングを昨年7月にしたばかりだ。もうNY市場では円が大幅に下落している。誤報では済まない。自民党幹部たちも知らないという。でも、少しずつだが、解散風はリアルになっていく。

予算成立した後では支持率は大幅に下がっているだろうから、支持率が高いうちに解散して政権基盤を固めて悪い材料を封じ込める。「今井さん(今井尚哉内閣官房参与)が考えそうなことだ」。ぼくだけではない、そう思った人はかなり多いはずだ。でもそれを口にする評論家が見当たらないのはなぜだろう。ぼくのうがちすぎなのか。

いまさらだが、「安倍1強」は解散総選挙の積み重ねの産物だった。その陰にはいつも今井さんがいた。このブログも10年以上になるから、もちろんいずれの安倍解散に対しても真っ向から批判してきたが虚しく、安倍さんの、今井さんの圧勝だった。とくに2017年の「国難突破解散」は酷かった。「モリカケ(森友学園・加計学園)問題」で安倍内閣の支持率は記録的低水準にあった。一方、勝てそうになると慌てる野党は主導権争いで大混乱に陥っていた。すると安倍さんは支持率の回復を背景に、北朝鮮のミサイル・核実験による緊張となぜか少子高齢化をセットにして、この国難を突破するためにという謎の理由で、臨時国会の冒頭、衆議院を解散した。そして、絶対多数の議席を勝ち取ったのだった。

また今井さんかぁ、まだ今井さんかぁ、高市政権が「第3次安倍政権」と言われるわけだ。それについて、安倍さんに心酔している高市さんは悪い気がしない様子だ。その安倍政治=官邸主導の立役者が、今井さんなのだ。

そう思って事実関係をチェックするためにスマホで今井尚哉と検索すると、「あれ、この人今、三菱重工の顧問なんや」と遅まきなのかもしれないが、知った。知ったはいいけど、知った途端にこの高齢者の頭の中で妄想が走り出した。

高市さんはトランプとの首脳会談の前に、防衛費の対GDP比2%を2年前倒しで年内に達成すると言い出した。アメリカ側からその時期について圧力があったわけではない。でも一連の流れなんだろうと掘り下げずに理解してしまっていた。とはいえ、どこか引っかかっていた。そうしているうちに高市さんは速攻、補正予算でそれを達成してしまう。

今井さん、顧問をしている三菱重工の株は持っているのだろうか。こんなことエックスとかに投稿すれば「下衆の勘ぐり」とばかりに叩かれるのだろうが、いや三菱重工の株価は爆上がりしているのだから、ふつうに気になるところだろう。閣僚なら大臣規範で株式取引は自粛が求められているけど、今井さんは内閣参与だ。資産公開の義務もない。いずれにせよ、政権トップの政治判断に大きな影響を与える人なのだから、利益相反は厳しく問われるべきだと思うのだが。ぼくの下衆の勘ぐりは、しつこいのだ。三菱重工の株価をウォッチしていたら「案の定」というか、19日の解散正式表明を受けて20日に上場来高値を更新していた。そういや腹心中の腹心と言われる木原稔官房長官は安倍政権と菅政権で安保担当補佐官、岸田政権では防衛大臣だった。なんだか今の官邸が防衛利権の巣窟に見えてきた。

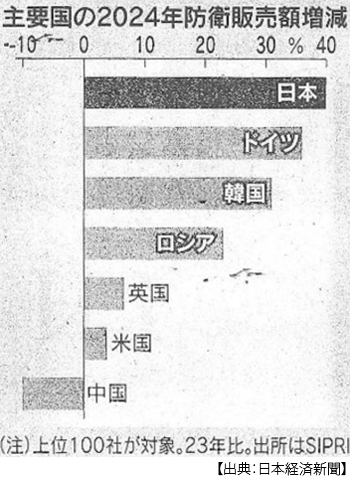

日本の防衛費はこの4年で67%も増えて、なかでも防衛装備品の調達額は2.1倍に拡大しているのだ(12月27日付日本経済新聞)。ストックホルム国際平和研究所によれば、日本の防衛企業の販売額は2014年に前年比40%増えている(国内トップの三菱重工は37%増)。ドイツやロシアより伸び率が高いのだ。

12月15日に自民党は日本維新と防衛装備移転三原則における「5類型」の撤廃で合意し、殺傷能力のある武器の輸出に道を開いた。18日には高市さんが国民民主党の玉木さんと「年収の壁」の引上げに正式合意したのだが、その勢いで玉木さんは26年度予算成立に「協力する」と述べた。その26年度予算では2027年1月から防衛費増の財源として所得税額の1%に相当する税を設けることになっている。この増税に世論は沈黙している。人気者の高市さんと吉村さんと玉木さんがすることだからだろうか。まさか、おかしいだろう。

まるでトランプばりの「洪水戦略」か。1月19日の記者会見でも高市さんは持論の「安保戦略三文書」の抜本的改定が急務だと強調した。あわせてスパイ防止関連法の制定も急いでいる。そのうえで、「国論を二分するような大胆な政策、改革にも、批判を恐れることなく果敢に挑戦していきたいと考えております」と言って、にったりとスマイルするのだった。ぼくは怖くなって、その場(テレビの前)から逃げ出したくなった。

逃げないで言い返す。「国論を二分することに挑戦する」、それはあるべき保守の姿勢ではない。ましてや「穏健な保守」(高市さん自称)であるはずがない。本来の保守とは、国論を分けないような現実的な合意と安定を追求するものであるはずだ。

ぼくが高市さんを応援していた理由は女性で非世襲だからだ、そう言った。ところで高市さんは、そのうえに非派閥でしかも飲み食い政治をしない。いいことのようだが、それは永田町では「孤独」を意味する。一般に相談相手が限定されると、利用されやすい。ぼくの妄想(下衆の勘ぐりでもいいけど)、特定の大きな利権が高市さんの「謎の」高支持率を演出しているのではないか。そんな心配をよそに、それが癖なのか高市さんはついショウアップ・イベントに走りがちになる。それがまた支持率を高める(トランプとも李在明さんともメローニさんとも、一体何が合意されたのかは記憶に残らない)。内では孤独だが、外では人気者だ。心配だ、高市さんと高市さん支持者に「錯覚」が生まれ、またそれが利用される。

この錯覚と利用の化合物が、高市さんの解散理由記者会見での「高市早苗」連呼だったと思う。「高市早苗が内閣総理大臣でよいのがどうか」、「高市早苗に国家経営を託していただけるのか」と、大統領選挙でもあるまいし。こうして有権者をもこの錯覚に巻き込もうとしているのだが、しかし高市さんの支持者が選挙区で書く名前は高市早苗ではない。それは裏金政治家であったり、比例名簿にあるのは統一教会政治家であったりするのだ。この錯覚の消費期限は短いぞ、でも解散から投開票まで戦後最短だからだいじょうぶだ、とでも考えたのか。こうしてまた、官邸の思惑通りで終わってしまうのか。

ところがそこに、埋没していたはずの立憲民主党と公明党が新党「窮鼠猫を噛む」(公式名称は「中道改革連合」)を立ち上げた。「中道」という政治理念の是非について今は問わない。新党が食料品の消費税を恒久的にゼロにするという公約を打ち上げたことの意味を問う。もちろん先の参議院選挙では公明党は軽減税率について、立民も食料品の消費税について公約に掲げてはいるのだが、この新党は比較第一党をもうかがう政治勢力となったのだ。その衝撃を軽く見ることはできないだろう。

その衝撃を正面から受けたが高市自民党だった。高市さんは1年半前には食料品の消費税0%は「国の品格」だと毅然と断言していた。でも自民党総裁選中には「党内で練り直し」とトーンダウンさせ、首相になると「レジシステムの改修」を理由に引っ込めた。そこを新党中道に突かれたのだ。すると解散理由の記者会見では食料品の消費税を2年間にかぎりゼロにすることを「私自身の悲願でもあった」と言って憚らない、でもそのわりには「実現に向けた検討を加速する」らしいから、やらないかもしれないのだ。とにかく、これで争点は消した。そしてあらためて争点として、高市総理か、野田総理か、斉藤総理か、誰を選ぶのですかと見得を切った。とてもズルいけど、とてもわかりやすい、ズルい。

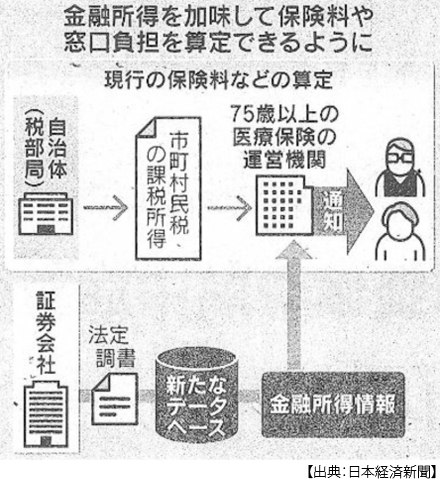

時(とき)を少し戻そう。ぼくは高市政権の政策のなかで、高く評価しているものが2つあった。ひとつは昨年11月中旬に、高齢者の医療費の保険料や窓口負担に金融所得を反映する方針を固めたことだ。現役世代の保険料負担軽減に繋げる狙いだが、ようやく(富裕層の)高齢者金融所得に網をかけようと着手し始めたのだ。政治家はともかく、官僚のなかには頑張り続けている人たちがいる。

もうひとつは、これは画期的な政策だと評価している。10月の臨時国会所信表明で示された超党派の「国民会議」の新設だ。この会議の最初の議題は「給付付き税額控除」の導入に向けた制度設計だ。1月9日には立憲民主党が会議に参加する方針だと報道された。それを伝える朝刊を前にして、ぼくは朝ご飯の箸を置いて消音拍手をした。もちろん、給付付き税額控除を支持しているからということもある。それだけではない、これで社会保障について与野党が責任を共有することになる。それがまた給付付き税額控除のついての合意ならば、国政選挙の度に「減税で票を買う」作戦の有効性がほとんど失われると期待されるからだ。思えばこれは、少数与党で多党政治状況だからこその合意形成だったのではないか。かつての自民党安定多数、絶対多数国会では、自民党税制調査会が作ったものを政府が提出して単独可決もできたのだ。すると大企業や圧力団体の利権で税制が歪められる。

もちろん指摘されているように、給付付き税額控除には時間がかかる。所得全体の把握が簡単ではないからだ。でもだいじょうぶだ。今の衆議院にはあと3年近くも任期がある。この1月にも会議は発足する手はずだった。6月には基本方針をまとめる見通しも立った。

ところが高市さん、その大事な国会の冒頭で衆議院を解散してしまった。これで国民会議の立ち上げは棚上げとなってしまった。それどころか高市さん、例の食料品の消費税ゼロの「実現に向けた検討の加速」とやらを、まるでとりあえず押し入れに放り込むかのように、この超党派の「国民会議」に丸投げしてしまったのだ。そうなると、税の責任が不透明になる。もとより国民会議にはそうした懸念が指摘されていた。それを利用した、つまり減税できなくても高市さんの責任ではなくなる。いやそもそも国民会議に消費税論争を持ち込むと、給付付き税額控除の制度設計が吹き飛んでしまう。ぼくの拍手を返せ!

きのう、衆議院は解散された。テレビでも新聞でも(ネットでもか)、どの党が票を伸ばすか予想で持ちきりだ。いやまずは解散の是非を問う世論が盛り上がるべきだろう。それが「解散は総理の専権事項」で消火されてしまう。どこにそんなことが書いてあるんだ。法治国家で、どこにも書いてもないことがまかり通っていいのか。「専権事項」その一言で、行政府による一方的な立法府解散という強権発動が許されてしまっている。三権分立は、法の支配はどこに行った。

こんなこと騒いでも意味ないのかな、今の日本の民主主義には。そんな日本の民主主義では、ついに全ての政党が「消費減税」を公約に掲げるようになった(チームみらいは社会保険料引き下げ)。議会とは「税の集め方と税の使い方を納税者の代表が熟議する場」だ。納税者代表の誰もが減税を約束している。財政の健全化など絶対に口にしない。まったく票にならないからだ。票になるのは「物価高対策としての減税」だという、経済学切り捨て御免の論理だ。

でも忘れてはいけない。この一連の日本政治について評価を下すのは、有権者だけではない。そう、「市場」だ。円が売られて、国債が買われなくなって、それで物価は下がるのか。それでも株価は上がるのか。生活はどうなる、高市さんを贔屓する若者世代の社会保障はどうなる。だからぼくはずっと、高市さんへの贔屓の引き倒しが心配だったのだ。

追記

今日が期末レポートの提出期日だ。受講生440人のレポートは読み物としてはなかなかの分量だ。しかも生成AIの細工とも戦わなくてはならない。でも年老いたぼくにとって、この若い知性との対話はかけがえのないご褒美なのだ。「若者たちを救え」。

日誌資料

-

12/25

- ・中国、半導体供給網に厚み ファーウェイ、スマホ部品6割国産

- 米制裁機に技術急伸

- ・米、雇用なき高成長鮮明 7-9月 GDP4.3%増、2年ぶり高さ

-

12/26

- ・債券 国家より企業が「安全」 利回り逆転 米欧中心に財政懸念拡大

- ・米、台湾への武器売却遅れ 3兆円分、企業生産追いつかず

- 対中抑止力低下に懸念

- ・予算案122.3兆円決定 来年度過去最大 国債費31兆円 物価高映し歳出膨張

-

12/27

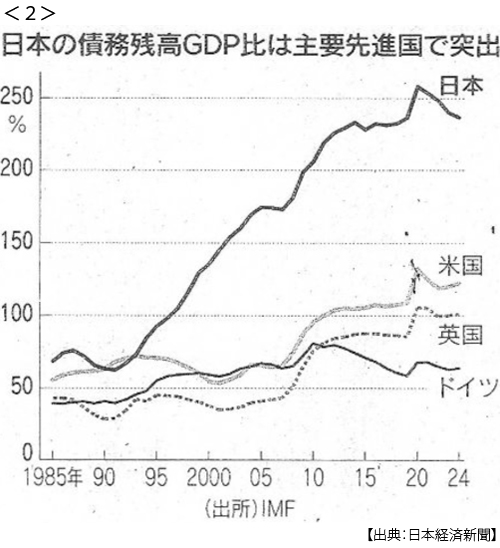

- ・防衛費4年で67%増 9兆円 装備品2倍 <1> <2>

- 年収の壁上げや設備投資減税 債務のみ増大リスク

- 国債短期化、将来の負担に 借り換え増、利払い重く

- 国債30兆円超え回避へ奇策 地方交付税7000億円減額

-

12/28

- ・NEC、基地局開発を中止 スマホ向け 日本勢の存在感薄く 世界シェア2%

-

12/29

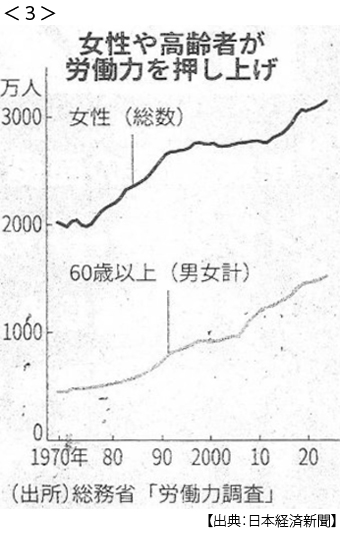

- ・労働力 初の7000万人視野 女性・高齢者・パート増加 <3>

- ・米LNG投資、一転最大に 今年9カ所で新設決定 同盟国に脱ロシア迫る

-

12/30

- ・高市予算かりそめの黒字 補正予算で収支悪化 金利上昇で利払い増

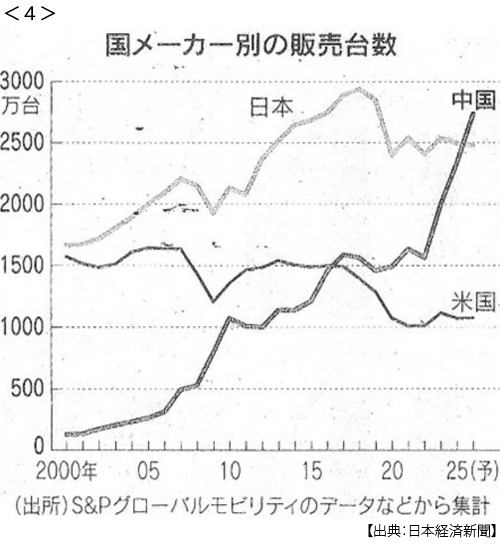

- ・中国車、世界販売首位に 今年 低価格攻勢、日本抜く <4>

- ・「領土問題合意至らず」 トランプ氏 ゼレンスキー氏と会談

- 米ロ、安保・経済の協議体 両首脳が合意 来月上旬にも枠組み

- ・中国、台湾包囲の大規模演習 複数方向からの接近・攻撃想定 日本に「警告」

-

12/31

- ・米、ベネズエラ港湾攻撃 トランプ氏表明 初の陸上標的か

- ・インフレ定着 際立つ株高 日経平均今年26%高、米欧上回る 海外マネー流入

-

01/01

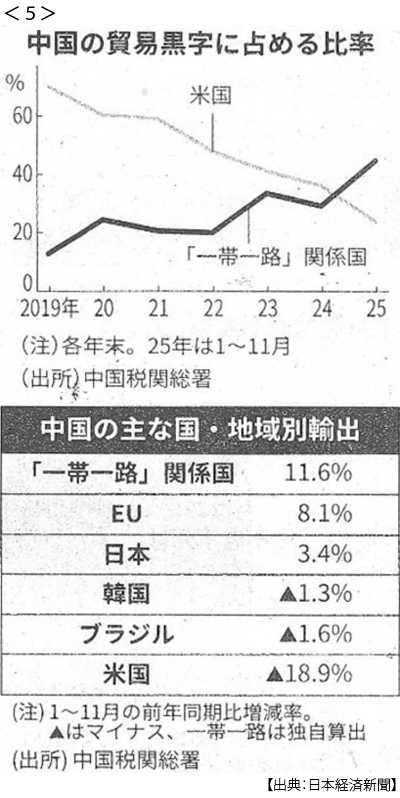

- ・一帯一路の稼ぎ 対米超え 25年貿易黒字の4割 投資で影響力高める <5>

- ・台湾統一「歴史の流れ、止められず」 習氏、年頭所感で決意

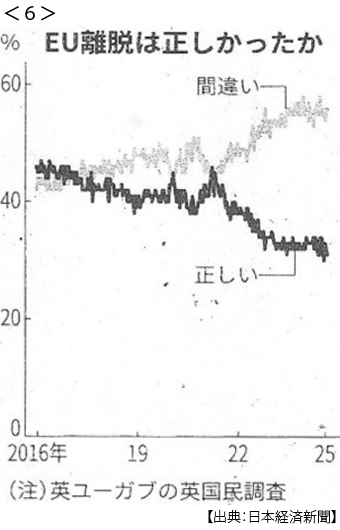

- ・英、EU離脱5年の代償 悔いる国民、復帰に高い壁 <6>

-

01/03

- ・BYD、EV世界首位 テスラ超え、昨年225万台販売 競合、価格と技術で迫る

- ・ブルガリア、ユーロ導入 通貨圏21ヵ国に 観光や投資の呼び水に

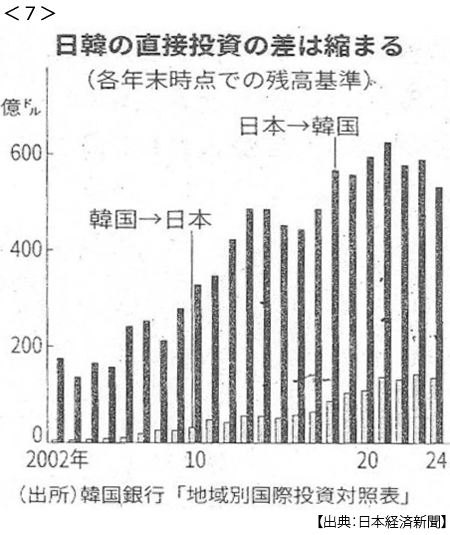

- ・韓国、対日投資が活発 25年法人立ち上げ企業最多 米中対立で経済接近 <7>

-

01/04

- ・米「ベネズエラ大統領拘束」首都を大規模攻撃 トランプ氏「米に移送」 <8>

- ・広がる日本の経済格差「上位0.01%層」、所得2%占める ?・中間層は貧困化

- ・在韓米軍 台湾有事へ即応 活動範囲、インド太平洋に拡大 北朝鮮・中国両にらみ

- ・イランで大規模デモ 経済低迷に抗議 トランプ氏、介入示唆「準備できている」

-

01/05

- ・「米がベネズエラ運営」 トランプ氏 石油利権に照準

- ・ベネズエラ「米は野蛮」 ロドリゲス副大統領、抵抗の構え マドゥロ氏、米で収容

- ・グリーンランド(デンマーク自治領)領有意欲 トランプ氏「絶対に必要」

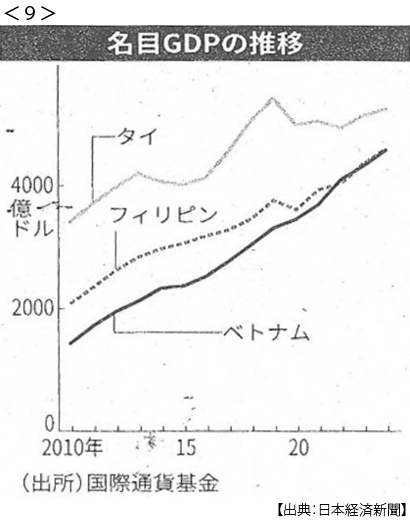

- ・ベトナムGDPタイ超えへ 公共投資が寄与 東南ア、経済地図変化 <9>

-

01/06

- ・ベネズエラ「米と協力」 ロドリゲス暫定大統領 トランプ氏警告で一転

- ・米、グリーンランド獲得に意欲 「NATO崩壊」欧州反発

- ・日米同盟重視か「法の支配」か 対ベネズエラ、日本板挟み

- 首相、米攻撃に言及せず

- ・マドゥロ氏、無罪主張 ベネズエラ大統領 米で初出廷 「拉致された」合法性争う

-

01/07

- ・軍民両用の対日輸出規制 中国、レアアース対象か 経済圧力強める

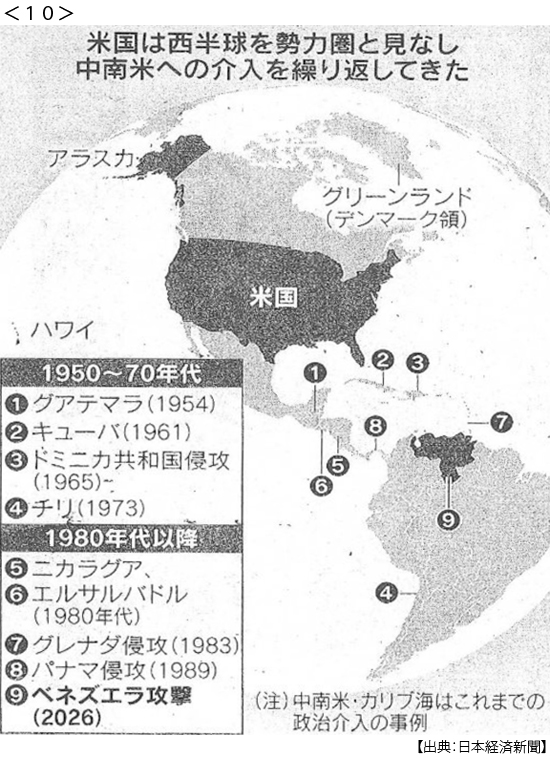

- ・「次の標的」身構える西半球 中南米諸国、安保理で米国批判「主権の危機」<10>

- ・日米欧株、そろって最高値 防衛・石油に膨張マネー 地政学リスク覆う <11>

- ・ベネズエラ石油再建「1年半」トランプ氏、米企業参入なら 修復費数十億ドル負担

- ベネズエラ産原油、米へ 最大5000万バレル輸送 トランプ氏「自分が管理」と投稿

- ・韓中関係「修復の元年に」韓国大統領 中国・李首相と会談

- 中国製スマホで自撮り 李在明氏、習氏と親密演出

- ・米、グリーンランド領有へ「軍活用も」 ホワイトハウス、レベット報道官

-

01/08

- ・中韓首脳 上海で「臨時政府庁舎」視察 抗日運動の歴史遺産

- 習氏「両国は日本軍国主義の戦いに勝利した」李氏「日本との関係も(中国と同じくらい)重要」

- ・英仏、ウクライナ派兵署名 停戦後、ロシアの再侵略抑止

- ・米軍、ロシア国旗タンカー拿捕 米ロ関係、新たな火種 ベネズエラ沖から追跡

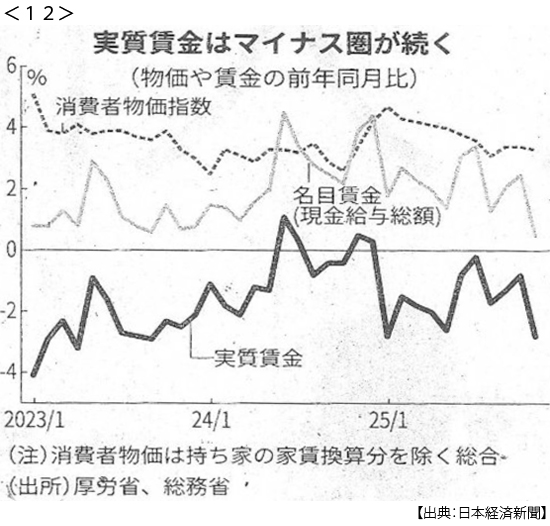

- ・実質賃金11月2.8%減 11じゃ月連続マイナス 物価上昇に届かず <12>

-

01/09

- ・立民、社保改革「国民会議」に参加 給付付き税額控除の設計着手

- 消費減税論争に歯止め 社会保障、与野党で共同責任

- ・トランプ氏、66国際機関から脱退指示 「米国なき世界」現実に

- 「力で国益確保」鮮明 隙突く中国、主導狙う

- ・米、ベネズエラ「再建」3段階 ルビオ国務長官 国家安定→復興→政権移行

- ・ベネズエラ関与「数年」 トランプ氏、長期化示唆 共和党支持「作戦肯定」74%

- ・消費支出2.9%増 11月 2ヶ月ぶりプラス 食料品押し上げ