08/24

・日本企業の海外M&A、1-8月で7兆円突破 年間過去最高(14年)を上回る

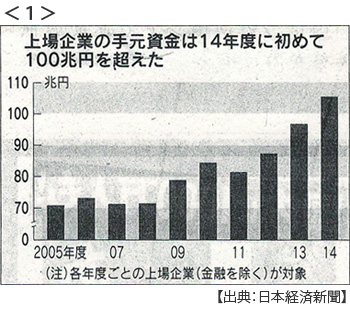

上場企業全体の手元資金が過去最高に(昨年末105兆円)問われる有効活用 <1>

08/25

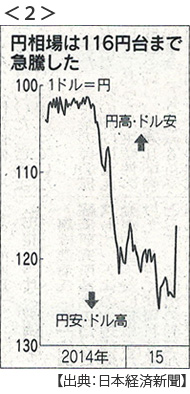

・日経平均895円安 NY株一時1000ドル超下落 円急騰116円台 <2>

円一時6円近く上昇(NY市場) 市場動揺、リスク回避の動き 上海株は8%安と急落

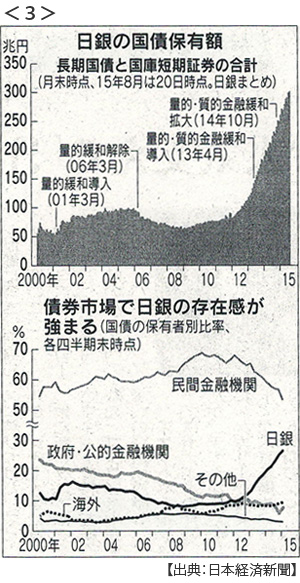

・日銀の保有国債300兆円突破 市場比率3割 金利乱高下リスクはらむ <3>

・原油価格、低迷長期化へ OPEC増産で供給過剰 米も原油輸出を部分解禁

・東アジア経済連携(RCEP)閣僚会合で交渉の枠組み合意

自由化率目標、10年で80%で決着(クアラルンプール、24日)

・南北、緊張緩和で合意 北朝鮮「準戦時」を解除

08/26

・日経平均1万8000円割れ 上海続落、欧米は反発

前日比733円(4%)安、6日連続で下げてこの間の下落幅は2800円

・中国が追加金融緩和 0.25%利下げ、預金準備率も0.5%引き下げ

・日生、三井生命を買収 3000~4000億円で株8割 国内再編で競争力

・ASEAN経財相会議が終了 経済共同体(AEC)議論が難航

各国景気が減速するなか自国市場開放をためらう機運が強まる

08/27

・日経平均570円高で1万8000円台回復

・米経済シンポ(ジャクソンホール、26日)開幕 米利上げ、軌道修正あるか

ダドリーNY連銀総裁、9月利上げ「数週間前より必然性が低下した」発言に注目

・NY株反発619ドル高(26日)利上げ先送り観測で過去3番目の上げ幅

08/28

・米利上げ時期、揺れる観測「9月見送り」広がる 中国不安が背景

・NY株大幅続伸一時300ドル超上げ(27日)上海株も6日ぶり反発

・日経平均1万9000円回復 原油3年ぶり上げ幅 NY市場一時43ドル台

08/29

・市場混乱ひとまず収束 記録ずくめの1週間 <4>

⇒ポイント解説あります

・人民銀、今週の資金供給5000億元(約9兆5000億円)「中国発の危機」封じ込め

軍事パレードへ安定優先 習主席訪米へメンツ保つ

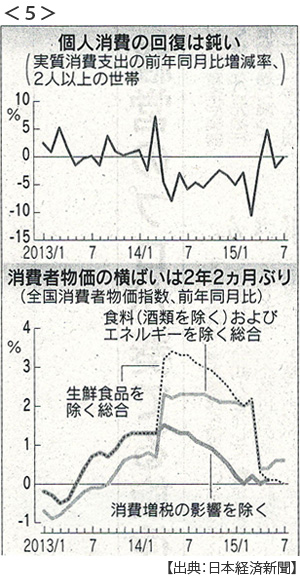

・日本7月消費支出0.2%減、2カ月連続マイナス 物価は横ばい <5>

消費、猛暑でも動かず 食品値上げ重荷で高齢者の節約響く

・フィッシャーFRB副議長 9月利上げ「結論まだ」市場の混乱見極め

08/30

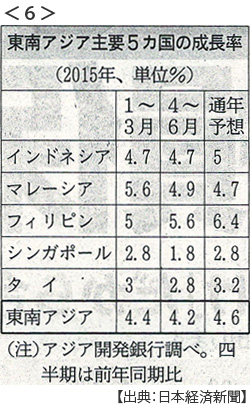

・東南アジア景気減速鮮明 主要5ヵ国(4-6月)4.2%成長 <6>

前期より0.2ポイント低下 中国景気減速で輸出減、内需にも陰り

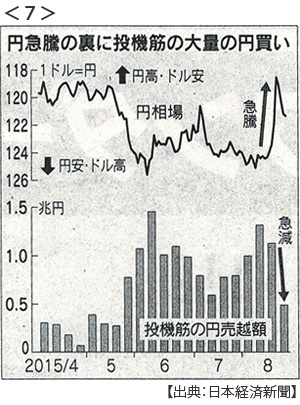

・円急騰、ヘッジファンド主導 4年半ぶり大規模円買いで売越額が大幅減<7>

ポイント解説(22) 08/24~08/30

世界同時株安

1.記録ずくめの1週間

なんともスリリングな1週間でした。24日NYダウ平均が588ドル安(一時1000ドル安)になりこれが4年ぶり。その日欧米市場で6円近い円高ドル安をつけましたがこの下落率はリーマンショック直後以来7年ぶり。日経平均はその後も続落し25日までの6日間で2800円以上下落し、1万8000円の大台を割りました。

記録ずくめは下げ幅だけではありません。26日にはNY株が619ドル高と反発しましたがこの上げ幅が過去3番目の大きさ。日経平均も今年最大の570円高、28日には1万9000円台を回復します。さらに急落していた原油価格も反転急騰し27日の上昇率10.3%は6年ぶりの上げ幅です。

2.中国発?

この乱高下で特徴的なことは、世界同時株安が「中国発」だと言われていることです。たしかに上海総合指数は25日に4%安で3000を割りましたがこれは8カ月ぶりのこと。記録としては地味ですし、また日米株が急落したあとのこと、そして反発して上昇に転じたのが27日、つまり日米株が回復したあとのことです。

少し振り返って見ましょう。人民元ショック⇒ポイント解説(20)、3日連続の人民元切り下げが終了したのが8月14日ですが翌15日からNY株は3日連続で続伸していました。その後原油価格が急落し,欧州株が下落、続いてNY株が続落します。甘利大臣は「中国発の世界株安」と断じ麻生大臣も「中国が大きな要素」と発言、こうしてまた中国こそ最大の不安定要素と決めつけられしまいました。

3.中国以外に不安材料はないのか

問題は「同時」株安であったことと、反転急上昇した(その後また下落しますが)乱高下の材料です。これだけのボラティリティ(変動幅)ですから、実体を反映したと言うより「思惑」的売り買いが同時に起こったということです。たしかに中国経済は不透明ですがそれは今に始まったことではありません。中国発表の経済統計を頭から信じている投資家は少ないでしょう。ただ、「中国発売り」が材料になれば、それが実体とは関係なくともそれを材料にしている投資家が市場で多数ならば他の投資家もそれを売り材料にするのが相場というものです。

それでもしかし、中国発という材料だけとは思えません。他の不安材料は大きなものだけでも原油価格、ギリシャ問題(20日チプラス首相が突然辞任して総選挙に打って出ました)、そしてぼくが最大の材料だと見ているのが「米利上げ時期」です。8月20日、米連邦公開市場委員会(FMOC7月29日)の議事要旨が公開されました。そこでは利上げ時期の積極論と消極論が交錯し、これで利上げ時期がまったく不透明になった。国際取引でほとんど使われない人民元やその人民元でしか売り買いできない上海株などではなく、基軸通貨ドルの金利なのですから。

4.前提(1)国際金融の潮目

そもそも論ですが、今年はリーマンショック以降の国際金融市場にとって大きな潮目に入っています。国際金融危機以降の世界経済はアメリカのゼロ金利・量的緩和と中国の大規模公共投資によって支えられてきました。アメリカがマネーを大量供給し中国が資源を爆買いする関係です。そして昨年以降、この二つのエンジンが失速し始めました。どちらも異例の景気対策ですからいつまでも持続できるものではありません。アメリカの量的緩和終了から利上げという「出口戦略」、中国の安定成長への転換を意味する「新常態戦略」、これに世界経済が対応できるかという課題を抱えているのです。中国の「新常態」はつまりバブルから軟着陸できるのかはもともと不透明です。しかしアメリカの「利上げ」は実施された直後から大きな影響が予想されます。アメリカが大量供給してきたマネーが逆流することがほぼ確実だからです。

利上げ時期で有力だったのが「9月説」でした。これが揺れに揺れています。アメリカの実体経済は好調で雇用も消費も上向きでインフレ圧力が高まっています。利上げをためらうとインフレによって景気が腰折れしかねません。しかし、中国経済不安が懸念材料になっています。ようするに最大の不安材料はアメリカの利上げが不安であること、その材料のひとつが中国経済が不安定であること、いったんそう整理することにしましょう。

5.前提(2)売り買いの主体

米中ふたつのエンジンによって世界の株価は急膨張してきました。今年の4月、世界株式市場の時価総額が75兆ドルに迫りました。これは世界のGDP合計に匹敵する額です。このバランスは「バフェット指標」と呼ばれてますが、過去に株式時価総額がGDPを上回ったのがITバブル崩壊直前の1999年とリーマンショック直前の2007年でした。気持ち悪いですね。ましてや上海株は異常というべき膨張をしていました。今年上海証券取引所の1~4月売買代金はNY市場を上回り世界最大になり、4月単月ではNY市場の2倍以上に達していました。これはどう見ても過熱です。調整されるのは時間の問題でした。

それにしても今回の乱高下は激しいものでした。多くの売り買いが同時でなければ説明できません。ぼくが注目していることがふたつあります。ひとつは「金融の集中」です。1990年には10大金融機関はアメリカ全体の金融資産の10%を保有しているだけでしたが、現在は75%を超えています。彼らの材料が容易に「伝染」する環境になっています。

もうひとつは「デジタルな」取引です。つまり大量の売買を自動的に繰り返すコンピューター取引の存在です(8月26日付日経)。この影響が特に為替市場で強く表れているという見方があります。7月4日付の日経新聞でも気になる記事がありました。「多くのヘッジファンドが為替相場が動くと自動的に原油を売買するプログラムを組み込んでいる」つまりドルが買われれば機械的に原油が売られるというのです。そうであるとすれば利上げ観測でドル高になれば原油安になり上げ観測が遠くなると原油高になる。実際そうした相関は観測できます。すると中国経済減速→資源需要減退→原油過剰供給→原油価格急落と真面目に考えることが空しくなります。それでも市場は「中国発」材料を共有しやすいと言えるでしょう。

6.アベノミクスへの影響は

株や為替をしない人には関係ない世界のように見えます。しかし『カジノ資本主義』で有名なS.ストレンジは「通常のカジノと国際金融カジノの違いは入退場が自分の意思ではないところにある」と警告していました。

アベノミクスが成功しているとする意見のよりどころは経済成長率でも賃金水準でも物価上昇率でもありません(すべて停滞しているからです)。そう「株価」だけなのです。そしてこの株価を支えているのは「円安」と「くじら」(公的マネー)です。アメリカ利上げ観測から円安基調は変わらないというマーケットの合意が崩れれば,リスク資産を売って比較的安全な円が買われ、円高が株価を下落させる、そう今回の動きです。

景気は回復しなくてもデフレは脱却できなくても株価は「くじら」が買い支えている、年金資産と日銀そして秋には「かんぽ」が頑張るだろう。25日に日経平均は1万8000円割れしましたが翌26日には570円高と今年最大の上げ幅を記録して1万8000円を回復しました。「中国発」の下落ならば中国の何が変わったのでしょうか。じつはこの日、日経平均に採用される225銘柄のうち210銘柄が上げる展開になりました。日経平均「狙い撃ち」ですね。買いを入れたのは公的マネーだと言われています。以前から内閣支持率の騰落線がこの1万8000円だとされてきました。だとすれば政治的「テコ入れ」ですね。

今国会で安保法制が通過するまではなんとか、そんな空気です。しかし世界市場は潮目を迎え極めて不透明です。年金運用基金も日銀バランスシートも大きく傷むことになれば取り返しができない事態を生みます。財政再建先送り、成長戦略見直し論じず、出口の見えない異次元緩和、このアベノミクスの不透明感を国際マーケットがどのような材料とするのか、いよいよ心配です。