今週のポイント解説(1) 12/26~1/05

株価乱高下とFRB

1.米利上げと株価

FRBは、12月19日のFOMC(米連邦公開市場委員会)で今年4回目の利上げを決めた。同時に年3回と想定されていた2019年の利上げペースを年2回に引き下げた。この決定は、11月時点ではマーケットでは織り込まれていたシナリオだ。むしろ、利上げペースはそれより減速する。経済成長率も雇用も堅調だ。だから今回の利上げは、FOMC投票メンバー10人の全員一致で決められたのだ。

ところがその直後、NY株は一時500ドル近く下げた。その後21日まで3日続落し、週間の下落率は6.9%に達し、これはリーマンショック直後の2008年10月以来、約10年ぶりの大きさだった。

その後も株安は止まらない。NY株価は24日も650ドル以上下げ、25日の日経平均株価は1000円以上下げて1年3カ月ぶりに2万円を割った。ところが26日のNY株は5日ぶりに反発し、1086ドル高で終えた。この上げ幅は4.98%、過去最大となった。

年が明けた1月3日、NY株は反落して660ドル(2.82%)安で終え、4日日経平均株価は452円安をつけた。これを受けて4日、パウエルFRB議長は講演で「金融政策を柔軟に見直す」と述べ、利上げを一時停止することを示唆した。その後NY株は5日続伸した。

こうしてみると、トランプさんが言うように、株価の下落はFRBに責任があるようにも見える。今回はこの問題について考えてみよう。

2.「適温経済」なんて続かない

思えば1年前、2018年のポイント解説は、2月の株価乱高下が「適温経済」、つまり低インフレ・低金利による穏やかな金融市場が潮目を迎えていることを示していると指摘することから始まっていた⇒ポイント解説131、132。

そのなかでぼくは、トランプさんが「ちょうどいい温度のスープ」をぐつぐつと加熱していることを心配している。それが大幅減税だった。景気が持続的に拡大している局面で、トランプ政権は支持率上昇目当てに強烈な景気刺激策を打ったのだ。

法人税の大幅引き下げと、企業の海外資金の国内環流非課税措置による余剰資金の多くは、自社株買いと株主配当増額に向かい、富裕層の所得税引き下げによる余剰資金の多くは株式投資に向かった。こうしてNY株価は史上最高値を連日更新し、これにつられて日経平均株価はバブル崩壊後最高値を付けた。

さらに、もともと堅調だったアメリカの労働市場には人手不足が表れ始め、賃金もじわじわと上がり始める。そこに貿易戦争による輸入物価上昇、イラン核合意離脱と制裁再開による原油価格高騰が重なる。

こうして高まるインフレ圧力のなかで、パウエルFRB議長は「異例の金融緩和」の正常化を進めるとともに、近い将来の景気の反動に備えるため利上げペースを加速していった。減税による景気刺激効果は2019年の後半にははげ落ちる。それでもインフレ圧力が持続的に強まるならば、アメリカ経済は景気後退のなかのインフレ、つまりスタグフレーションに陥る危険性が濃くなっていた。もしそうなれば、打つ手がなくなる。

FRBには、過去の不況時には5%以上の利下げで対応してきたという経験則がある。だから2019年半ばまでに少なくとも政策金利を3.5%程度にまで引き上げて、金融緩和の幅を手札として持っておきたい。

水増しされた株価はいずれ調整される。11月の中間選挙でアメリカ議会はねじれた。トランプさんによる政治的リスクが増大する。このリスクの交差点が12月だったのだが、結果的にパウエルさんはこの調整に失敗した。「市場との対話」に失敗したからだ。

3.FRBと市場の対話

2018年4回目となる12月の利上げは、11月始め時点では市場に織り込まれている(市場参加者の大半が想定している)と思われていた。ところが利上げ決定の12月19日のNY株式市場は、朝方に300ドル超上げていた。投資家たちは利上げペースの早期停止や減速を期待していたからだ。それがパウエル議長の会見中に500ドル安まで落ち込んだ。市場は落胆したのだ。

こうした市場の期待と落胆を、彼らの勝手な思い込みと言うことはできない。明らかにパウエル議長が「思わせぶり」だったからだ。その最大の材料が11月末のニューヨークでの講演だった。そこでパウエルさんは、現状の金利水準が「中立金利」(景気を過熱させることも冷やすこともしない)に近づいていると言及した。10月初旬の講演では、その中立金利とは「まだ距離がある」と言っていたのだから、これは利上げ打ち止めのサインだと受け止められてもしかたがないだろう。

ましてやその直後11月4日、トランプ政権は米中通商交渉が合意できなければ制裁関税を拡大する方針をあらためて示した。そしてこの日、米債券市場で長期金利が短期金利より低くなる逆転現象(逆イールド)が起きた(このイールド・カーブ、利回り曲線についての説明はまた別の機会を設けなければならない)。これは将来の景気後退の予兆だとされている。そして、NY株は800ドル近く下落した。

直後にファーウェイ事件が起こり(5日)、ECB(欧州中銀)の年内朝敵緩和終了が決まり(13日)、イギリスの「合意なきEU離脱」リスクが高まる中、19日FRBは「予定通り」に利上げを決定したのだ。

4.FRBとトランプ政権との対話

けっして大きくない扱い(4段記事)だったが、興味深かったのは1月10日付日本経済新聞夕刊が、その12月のFOMC議事要旨を報じた内容だ。そこでは、会合参加者の多くが株価下落を懸念して、「インフレ圧力も落ち着いており、追加の政策判断を様子見できる」と表明。ようするに、利上げを当面見送る考えが浮上していたというのだ。

ということは、景気の先行き不安というFRBと市場との「対話」の前提は成立していたということだ。それでも結果的に市場との対話は失敗した。なぜだろう。ぼくは、その最大の理由が、トランプさんとの「対話」のなかにあった思う。

アメリカに限らず、先進国では政府が中央銀行の金融政策にコメントすることすら異例だ。しかしトランプさんは、つねにFRBの利上げシナリオを批判し続けていた。

そもそもパウエルさんのFRB議長就任は、トランプさんの肝いり人事だった。前任者のイエレンさんは「適温経済」を演出したとして高く市場に評価されていた。それを過去に例がないほど短い任期で交代させ、その後任にパウエルさんを押し込んだ。

トランプさんはそれでイエレンFRBの「金融政策の正常化」路線を潰すことができるとでも思っていたのだろう。しかしパウエルさんは、FRB内部ではもちろん、広く市場と合意されていた中立金利へ向かう利上げシナリオを踏襲していく。むしろトランプ政権によって加熱されていくインフレ圧力を前に利上げペースを加速させていた。

トランプさんの政治圧力は日増しに激しくなる。これに対してパウエルさんは中央銀行の政治からの独立性を堅持する考えを示す必要性にかられるようになる。「大統領と金利に関しては何も議論していない」、「金融政策の判断に政治情勢を加味することはない」と、言うまでもないことをあえて言わなければならなくなっていた。

ついにトランプさんは、12月のFOMC会合初日(18日)に、「間違いを起こすな」とツイートして露骨な圧力をかけた。最悪だ。ぼくは少しパウエルさんに同情する。市場との対話に最大限配慮するのか、トランプさんの圧力に屈しない態度を見せるべきなのか。ジレンマに追い詰められながら、政策を決定しなくてはならなくなっていたと推察するからだ。

5.中央銀行の政治からの独立性

ここで少し整理しておこう。中央銀行とは、ひとつの通貨に対してひとつの中央銀行があるわけで、その使命は通貨価値の安定、すなわち物価の安定だ。

これに対して政府は、つねに選挙を意識するから物価より雇用を重視する。そのためインフレには寛容だ。ところが理論的にはインフレ率と失業率は短期的にトレード・オフの関係にある。

中央銀行は、中長期的な物価の安定を志向し、専門性が問われる。政府は選挙を意識して短期的な(あとで反動が起きるとしても)好況を望み、財政のバラマキは素人でもできる。だから中央銀行の政治からの独立性は大切だと習う。

またその独立性は、金融引き締め局面でとくに注目されることになる。名前は忘れたが、戦後のあるFRB議長の面白い例え話を覚えている。中央銀行は、「パーティーが盛り上がっているときに、お酒を引き上げることができる」というものだった。みんな酔いつぶれたり、取り返しのできない騒ぎになってはいけないからだ。

だからといって、勝手にお酒を召し上げられたら困ることもおおいにありうる。タイミングを間違えば場もしらけるだろう。そこで主催者や来賓との「対話」が欠かせない。だから金融論のテキストは、政策目標は政府と調整するべきであり、そのうえで政策手法や時期や規模などで独立性を持っているのだと教える。

また、その主要な政策は金利の上げ下げだ。これは非対称的、つまり貸し手と借り手の損得に関わる。いくら物価安定のためだからといっても金利が高いと借り手が辛い。そして貸し手は裕福で、借り手てはそうでないことがありがちだ。こうしたことから、ジョセフ・スティグリッツ教授は「中央銀行は究極的には国民に仕える」として、所得格差に気を配らないといけないと教える。

こうして「独立性」とはいっても、ブンデスバンク(ドイツ連邦銀行)ごとくに厳然たる政府からの独立を守るものもあれば、アメリカのように決して政府による介入と受け取られない範囲で政策調整をするものもある。

6.FRB信認リスク

政府と中央銀行のインフレに対する態度の違い、そうした話を寸劇で説明するならば、トランプさんとパウエルさんは適役だろう。それにしてもトランプさんの金融政策に対する介入は、あからさまに過ぎる。逐一FRBの政策決定を批判し、それをツイッターで撒き散らしているのだから。それはエスカレートして、金利をゼロにしろとか、パウエルさんをクビにしようかなとか。こんな不用意な話が漏れ伝わって、株や債権や為替の取引を任されているAIプログラムのアルゴリズムの網に引っかかり、市場は超高速の売り買いにさらされる。

一方、パウエルさんも話が下手だ。ぶっきらぼうで、そのうえ一言多い。弁護士出身だから無理もないのだろうけど、歴任者たちと違って経済学的な権威もまったくない。この二人は授業の寸劇には適役だが、リアルな金融市場の舞台では、これ以上ないほどのミスキャストだ。

今回の株価乱高下では、パウエルさんが対話に失敗したことは事実としても、それでトランプさんに「俺が言ったとおりだろう」とドヤ顔されてはたまらない。なにも中央銀行の金融政策は株式市場のためだけにあるのではない(これを材料に売り浴びせて買い戻して儲ける利得機会にしているからこその乱高下なのだ)。

問題は、それとは別のところで深刻だ。12月の利上げが大幅な株安を招き、金融政策の修正が株高をもたらしたという経緯は、FRBに対する信認をおおきく落とし込めた。このFRB信認リスクは、そう、とりもなおさず国際通貨ドルに対する信認リスクだ。それがどれほど国際金融リスクを増大させていくのか、トランプさんは無関心なのだ。

二人の滑稽な、しかし深刻な寸劇から、まったく目が離せない。

日誌資料

-

12/26

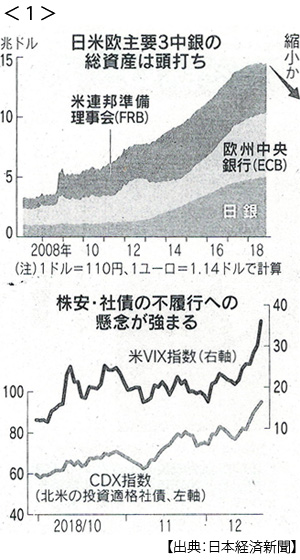

- ・日経平均1010円安、2万円割れ 株安連鎖、中銀に試練 引き締め策警戒<1>

- マネー逃避長引く恐れ 国債・金に買い 世界景気に懸念強く

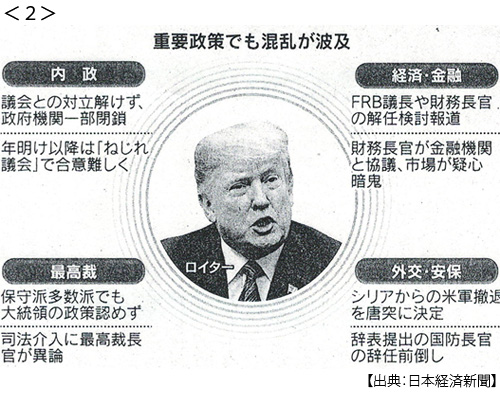

- ・米政権、歯止め役不在 政府機関閉鎖越年の可能性 政策混乱、危機管理も<2>

- ・政府、IWC脱退を発表 商業捕鯨「7月再開」海外の批判強まる懸念

-

12/27

- ・NY株反発1086ドル高 過去最大の上げ幅 日経平均一時2万円回復

- ・FRB、市場と溝深く 「景気は堅調」利上げ継続の構え リスク静観株安加速

- ・トランプ氏イラク訪問 就任後で初の戦闘地域 シリア撤退に配慮か

-

12/28

- ・中国で車減産広がる 日産・マツダも 市場縮小が影 景気の減速要因に

- 年間新車販売、28年ぶり前年割れの見通し

- ・株価変動、自動取引で増幅 AI駆使 キーワードに反応

- ・米政府機関の閉鎖越年も 「国境の壁」妥協見いだせず

- ・中国版GPS全世界で運用開始 米の警戒一段と

-

12/29

- ・日経平均7年ぶりの年間下落 大納会終値2万14円 海外勢が大幅売り越し

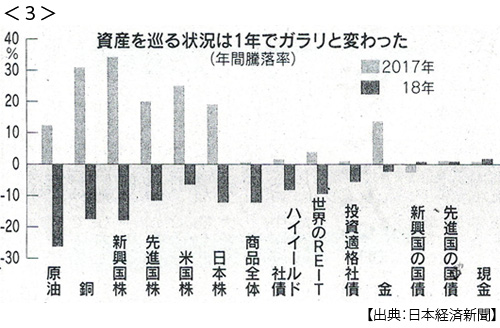

- ・緩和相場が終幕 1年で市場一変 株・債権・原油…資産軒並み下落 <3>

-

12/31

- ・米中、貿易交渉は「進展」 首脳が電話協議 市場乱高下を意識

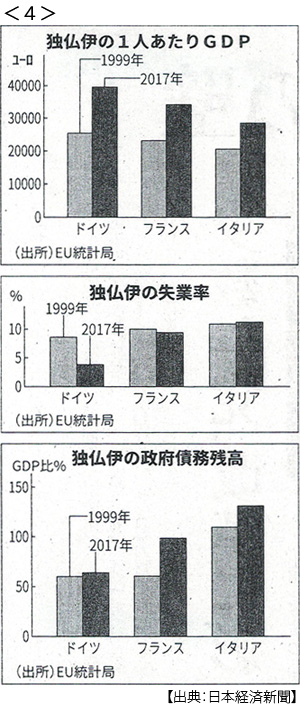

- ・ユーロ20年冷めた熱狂 加盟19ヵ国に拡大 域内格差の解消遠く <4>

-

01/01

- ・31日ロンドン市場 円一時109円台後半 4カ月ぶり円高 中国景況感悪化で

- ・米韓、防衛費分担協定期限切れ 軍駐留経費交渉が難航

-

01/03

- ・NY株反落 一時400ドル弱 中国景気減速で

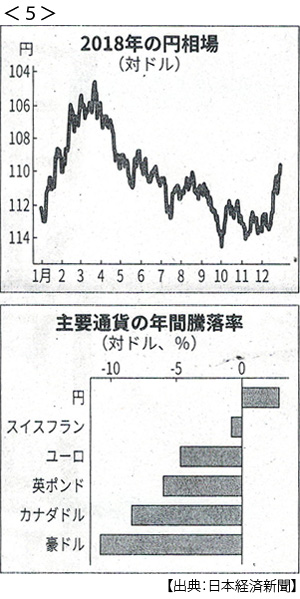

- ・2日ロンドン市場 円一時108円台 昨年対ドル相場で円が唯一上昇 <5>

- ・データ取引で国際ルール WTOが初、中国念頭 国の検閲など排除

- ・中国けん制へ新法成立 米、台湾と軍事協力推進

-

01/04

- ・市場動揺、円にも波及 世界経済減速を警戒 一時104円台

- ・3日NY株660ドル安 大発会(4日)日経平均一時700円超安 アップル不振で

- ・米新車販売横ばい 昨年0.3%増

-

01/05

- ・米雇用12月31万人増 市場予想(18万人)上回る 賃金は3.2%上昇

- ・中国、預金準備率下げ 人民銀、1ポイント 民間の資金繰り支援

- ・中国「背伸び消費」曲がり当局金融引き締めで不動産失速 スマホ、車不振鮮明

- ・台湾大手UMCが中国半導体へ協力縮小 米が圧力

コメント

甲南大学 11631155 阪口滉貴

インフレを加速させたいトランプ大統領と物価、通貨価値を安定させなければならないパウエルFRB議長との関係性が非常に面白いなと感じた。FRBが行なった利上げは結果的に株価を下落させたが、大幅減税が将来的に引き起こす不況リスクを考えれば必要不可欠であるものであった。トランプ大統領は選挙を控えているため直近での好況データが欲しく、今回の株価下落はパウエル議長批判の最適な材料になった。

アメリカの中央銀行と大統領の関係性が上手くいっていないのに対して、日本はアベノミクス を日銀との共同で行なっており正反対であると感じた。

しっかり読んでくれてありがとう。そこで日本の場合、日銀が政府に対する独立性を完全に放棄しているとしたらどのようなリスクがあるのか、考えてみてください。

甲南大学 11731342 美吉祐輔

私は消費税増税に反対です。年金の減少や受け取りの延長など、社会保障が厚くなく、これからも決して厚くならないことがわかりきっているのにさらに負担を高くしてしまうと、国民の生活は成り立たなくなっていくことが目に見えるからです。負担を高くするなら、先に福祉を厚くする、例えば公立の中学や高等学校の制服が無料になるように補助金を出すなり、働く親が安心して子供を預けられる保育所をもっと増設すべきなり、ブラック企業に対して厳しく対処するなりして、鞭を増やすならその分飴も増やすのが道理だと考えます。

消費税率引き上げに高齢者の過半は支持しているのに、若者の大半は反対しているのは、バブル崩壊からの失われた20年で就職氷河期にぶち当たって非正規だったり、低賃金だったり、ブラック企業だったり、サービス残業の常態化だったり、ありていに言えば貧しい人が多く、次の世代について考えている余裕がないほど、今の若者は不安定なので、消費税率引き上げに若者の大半が反対しているのだと思います。

増税延期にみんな喜んでいるのは、それだけ家計に余裕がないことの表れだと思います。また、5%のポイント還元など、わざわざ税金で増税対策を打つくらいなら、そもそも増税なんかしないほうがいいと思います。

安倍政権の基礎的財政収支の黒字化の5年延長は、アベノミクスの失敗の表れだと思います。そもそも、2013年の時点で公約にしていた2%のインフレ目標がいまだに達成されてない上、米中の経済も不安定の今、増税はすべきではないと思います。また、下のサイトでもあるように、賃金はそのままで物価が上がると国民生活が成り立ちません。

以上の不安要素から、まだまだ不景気の日本は増税すべきではないと考えます。