今週のポイント解説(5) 02/13~02/23

「適温経済」なんて続かない(その3、アベノミクス)

1.寝たふりをしているゴルディロックス

安倍政権は2月16日、黒田総裁を再任するという日銀人事案を国会に提出した。翌日の日本経済新聞見出しを並べてみよう。「緩和の出口封じた首相」、「財政規律緩む恐れ」、「景気回復、市場にはひずみ」、ポイントがよくおさえられている。

黒田日銀総裁とイエレンFRB議長は、ほぼ同じ時期に日米中央銀行のトップを務めたのだが、お二人はつくづく対照的だと思う。前回指摘したように、イエレンさんは「蜜月」といわれるほどマーケットとの対話を重視した。それに対して黒田さんの政策スタイルは、サプライズの連続だった。「黒田ショック」、「黒田バズーカ」と市場を驚かせ、マイナス金利導入にいたっては、直前の国会で「考えていない」と言いながら突然断行した。

政策の結果を見ると、イエレンさんは、時間をかけて緩やかに、9年ぶりの利上げと保有資産圧縮に踏みだし、約束していた金融政策「正常化」に道筋をつけた。これに対して短期決戦型の黒田さんは、「2年で2%を達成する」と言い切った物価上昇率目標達成時期を、何度も何度も延期している。

そしてイエレンさんは、前例がないほど短い任期で退任したが、これに対して黒田さんは2期目続投になれば57年ぶりのことだ。

こうしたコントラストは、どこからくるのだろう。ぼくは、「政権との距離」だと思う。イエレンさんは「中央銀行の独立性」をなんとか守り続けたが、黒田さんは、安倍政権と一体だ。

だから黒田さんの続投は、アベノミクスを、それを支える金融緩和政策の継続というメッセージを、市場に発信するという安倍政権の意図を表している。

問題は、この金融政策の「継続」というものの中味だ。黒田日銀は、追加緩和もしないし、かといって「出口」(緩和政策の正常化)も否定する。つまり、行きも戻りもしない、動かないでいる。だから継続とは、「動かない」ということなのだ。

アベノミクスも黒田緩和も、世界的な「適温経済」を背景にしていた。その適温経済に変調が見られているなかで、動かないのだ(あるいは、動けないのだ)。「3匹のくま」が帰ってくる気配を感じながら、このゴルディロックスはまだ寝たふりをしているのだ。

それだけ「くまのベッド」は気持ちがいい。バラマキをして借金が増えても利子がほとんど付かない。でも、借金の元本は確実に増えていく。そしていずれ「くま」は帰ってくる。そう、金利は上がる。そうなれば財政赤字は急拡大し、日本国債の信認は大幅に低下する。

来年2019年には消費税率引き上げが予定されている。その翌年の2020年には東京オリンピックが終わる。そのあと2022年から団塊の世代が次々と後期高齢者となり、財政支出は大きく膨らむ。

それでも、寝たふりをし続けている。「くま」が帰ってくる前に、憲法改正をやってしまえば、それでいいとでも思っているのだろうか。

2.寝たふりは、バレている

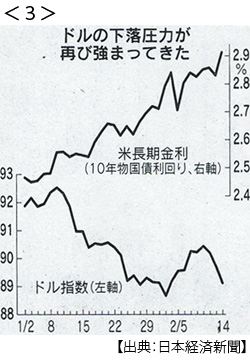

黒田総裁再任が国会に提示された2月16日、東京為替市場では一時1ドル=105円台に上昇した。これは1年3カ月ぶりの円高だ。

今、持続的にドルが売られている。アメリカの財政赤字拡大と保護主義が材料になっている。とはいえ、日本政府が金融緩和継続のメッセージを、日銀人事を通じて市場に発信した直後のことだ。これが円安材料にならなかったというのは、注目するべきことだろう。

それだけドル資産目減り警戒感が強いともいえるのだが、同時に黒田再任のメッセージに、市場がまるで反応しなかったことの表れでもある。なぜか、それは市場が日銀の言うことをあまり信用しなくなっているからだ。

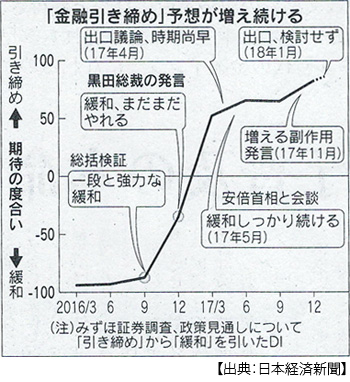

昨年の秋ごろから市場は、緩和継続を強調しながらも日銀が、こっそりと「出口」に向かっているのではないかと疑い始めている。実際に、日銀の資金供給量が減りだした。今年1月のそれは年率にしてマイナス4.1%、5年2カ月ぶりの減少だ。だから、黒田日銀のもとでは初めての資金供給量減少ということになる。

この背景には、日銀の国債購入量の減少がある。昨年9月以降日銀は、緩和政策の軸足を量から金利(長期金利ゼロ%誘導)に移すと言って、超長期国債の買い入れを少しずつ減らしている。これが「ステルス・テーパリング」(こっそり緩和縮小)とみられ、日銀が「出口」(緩和政策の正常化)に向かっているという観測につながっているのだ。

無理もないことだ。アメリカはとっくに「出口」に向かっている。ユーロ圏(ECB)も来年9月には量的緩和を終了、あるいは縮小させるとアナウンスしている。当然、日銀も足並みを揃えようとするはずだと、そう思われるのが自然だろう。

そもそも、緩和政策には限界がある。ましてや金融緩和によるデフレ克服など、資本主義の歴史かれみれば「実験」でしかない。それでも政策は変えないと、そう強調すればするほど、市場は疑念を深める。

金融政策は、意図通りに市場が反応してこそ、はじめてその効果が期待できる。金融緩和ならば、サプライズも効果的な場合もあるだろう。しかしどう考えても、緩和縮小のサプライズは、そのリスクがあまりにも大きすぎる。

3.寝たふりは、続かない。かといって起きることもできない

FRBであれECBであれ、景気が拡大しているうちに出口に向かいたい。次の景気後退期に緩和余地を持っておきたいからだ。日本経済は8四半期連続でプラス成長を続けている。これはなんと28年ぶりのことだ。つまり、そろそろ終わってもなんら不思議ではない。ましてや、その長期成長を支えてきた「適温経済」に明らかな変調が見られ始めているのだから。

黒田総裁は、1月23日に開いた金融政策決定会合後の記者会見で、金融緩和の「出口を検討する局面に至っていない」という従来の見解を繰り返した。「2%の物価安定目標にほど遠い」からだという。それどころか、目標を達成しても金融政策の調整は「ただちにしない」と念を押すほどだ。

市場参加者のなかで、日本の物価がいきなり2%も上昇すると予想する人がどれくらいいるのだろう。また、もしかりに物価が2%も上昇したら日本経済はどうなるのだろう。ましてやそうなってしまったならば、日銀は緩和政策の「出口」に向かうことができるのだろうか。

この「寝たふり」は、続けることができるのだろうか。適温経済のなかで、日銀は年間80兆円という莫大な国債を買い入れ続けた。これは新規国債発行高の2倍をはるかに超える規模だ。その結果、日銀の発行済み国債保有比率は、黒田緩和以前の12%から41%へと急膨張した。とてもこのペースで買い続けられるほど、もう日本国債は市場に残っていない。

量的緩和だけではない。マイナス金利政策も効果が見られず、リスクが膨らんでいる。供給した資金が市場に流れないことに業を煮やした日銀は、民間銀行が日銀に資金を預けると0.1%の手数料を課すことした。それが2016年1月、しかしそれから昨年11月までに日銀への預け金は68兆円増えて1.4倍になった。

国内銀行の貸出全体は2~3%しか伸びないなかで、不動産向けだけが7%も増えた。国内銀行の海外支店による貸し出しは前年同期比で10兆円も増えた(1月29日付日本経済新聞)。銀行の貸出金利は下がり続け、2017年末の貸出平均約定金利は1%を割った。貸出残高のうち金利0%台の融資は全体の62%にまで拡大した(2月16日付同上)。

こうしてマイナス金利導入は、銀行の収益を圧迫し、むしろ融資余力を奪ってきた。日銀のシナリオは破たんしかけているのだ。それだけ預金が増えているのだ。消費ではなく貯蓄に向かっている。賃金が増えないからだ。昨年、実質賃金は0.2%減っている。

そんな緩和政策を継続するという。「寝たふり」を決め込んでいる。だからといって「くま」が家の前にまで帰ってきているのに、今起きることもできない。すこしでも緩和「出口」の気配が伝われば、くまに襲われるだろう。まず、予想される1匹目のくまは「円高」だ。それも、日銀政策が信頼されていないぶん、急激な円高となる可能性が高い。

しかし、このまま寝ていても、円安が続くとは限らない。賃金が上がらないまま、物価はじわじわと上がり始めている。みんな、せっせと節約に向かうのだ。

4.寝たふりは、「くま」をもっと怒らせる

こんな寝たふりを続けて、いったい誰が得をするというのだろう。最大の恩恵を受けているのは、言うまでもなく安倍政権だ。借金を増やし続けても、この2年連続で利払いは減っている。歴史的な低金利のおかげだ。

消費税率引き上げを2度も延期しながら、財政支出を拡大している。通常こんなことをすれば長期金利が上昇し(国債価格が下落し)、景気の腰を折る。それでも金利が上がらないのは、日銀が国債を買い、長期金利をゼロに誘導し、マイナス金利まで付けているからだ。

おまけに日銀は株まで買ってくれている。株価を買い支えて、内閣支持率を支えてくれている。金融緩和円安で大企業の収益を膨らませている。だから大企業は、アベノミクスが大好きだ。

なんとも「適温」ではないか。いやいや、その「適温」のなかで、「適温」だからこそ、財政規律は緩み、国の借金は確実に増え続けている。

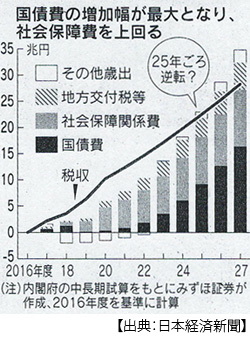

2018年度予算案でも、これまでの借金の返済と利払いの合計(国債費)は23兆円を超えている。歳出全体の24%近くだ。このまま増え続ければ、2025年には国債費が社会保障費を上回るという推計がある(2月3日付日本経済新聞)。

2025年といえば団塊の世代がすべて75歳以上になる年だ、つまり社会保障費は急激に増える。それを国債費が上回るというのだ。そして、政府の予想通りプラス成長が続けば、それに伴って金利も上昇するはずだ。そうでなくても、それ以前に日銀の量的緩和は限界を迎えているのだから、いずれにせよ金利の上昇は避けられない。

ひたすら国民は、貯蓄に勤しんでいる。賃金は上がらないし、預金をしても利息は付かない。円安ならばそれだけ輸入(エネルギー、食料など)物価は上がって家計を苦しめる。将来の年金も医療も介護も心配だ。

この貯蓄を預かる国内銀行も生命保険会社も、集まった資金を日本国債で運用しても利回りがゼロに抑えられている。だから国債を日銀に売って、その資金を日銀に預けてもマイナスの金利を課せられる。そこで利回りの高いアメリカ国債を買う。おかげでアメリカは、減税しても国防費を増やしても金利がそれほど上がらなかった。

でも、そんな「適温経済」なんて続かないのだ。すでにトランプさんは、ちょうどいい温度のスープの鍋を過熱している。「悪い金利上昇」が始まっている。ドルは売られ円高になる。日本の大企業もこれまで通りの収益が期待できない。株価も不透明だ。

われわれの貯蓄が向かったアメリカ国債の価格は、下落し始めている(長期金利が上がり始めている)。つまり、われわれの貯蓄は痛み始めている。それでも安倍政権は低金利をいいことに財政支出を拡大し、国の借金は増え、やがて金利は上がる。

「寝たふり」は、「くま」をもっと怒らせるのだ。

そうなるまえにということか、安倍さんは憲法改正を急いでいる。厚労者のでたらめなデータを使って長時間労働を合法化しようと躍起になっている。

本来ならば、怒るべき「くま」とは、国民であるはずだ。そこは安倍さん、くまの帰宅時間をちゃっかりと調整している。昨年解散総選挙をしておいたから、今年は国政選挙がない。「働き方改革」?

寝たふりをしている。そして、笑っている。

日誌資料

-

02/13

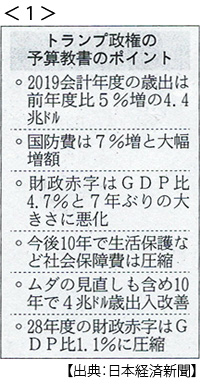

- ・米財政悪化、7年ぶり水準 トランプ大統領が予算教書を議会に提出 <1>

- 減税や国防費増加で赤字107兆円見込む 甘い成長見積もり、不透明な削減案

- ・FXリスク減へ規制 金融庁 証拠金倍率10倍に下げ

-

02/14

- ・GDP実質0.5%増(10-12月年率) 8期連続プラス 28年ぶり

- ・FRB議長「リスクに警戒怠らず」 金融引き締め維持

- ・恐怖指数、不正操作か 米証券取引委員会に匿名告発

-

02/15

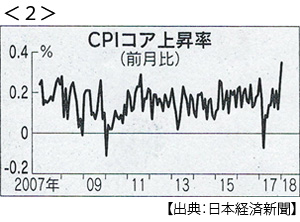

- ・米消費者物価0.5%上昇 1月、市場予想を上回る

- ・NY株続伸253ドル高 不安和らぐ 米長期金利は一時2.92% 円上昇、106円前半

-

02/16

- ・黒田総裁再任国会に提示 政府が日銀人事案 緩和の出口封じた首相

- 黒田頼み潜む死角 財政規律緩む恐れ

- ・米、物価に上昇圧力 消費者物価コア指数、雇用逼迫で13年ぶり伸び <2>

- ・ドル安圧力根強く 市場「悪い金利上昇」も意識 <3>

- ・銀行融資0%台6割 資金需要引き出せず 揺らぐ事業モデル <4>

-

02/17

- ・米、鉄鋼など輸入制限案 商務省 中国標的、日本も含む

- 米「貿易戦争」辞さず 鉄・アルミ輸入制限案 安保理由に 標的の中国「根拠ない」

- ・円、一時105円台 1年3カ月ぶり高値

-

02/19

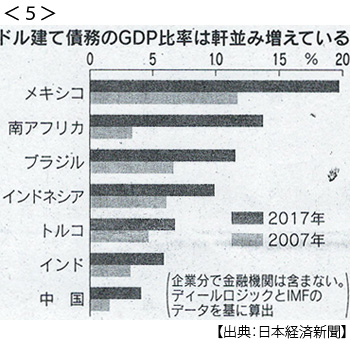

- ・企業のドル債務膨張 昨年末、世界で21兆ドル ドル高進めば新興国に打撃 <5>

- ・貿易赤字8カ月ぶり 1月9434億円 原油価格の上昇響く

- ・ブラジル五輪後遺症 財政難のリオ治安悪化 消費冷え込み深刻に

-

02/20

- ・新興国マネー流出基調 米金利の上昇警戒、半月で76億ドル 株式や債券に調整色

- ・英中銀総裁 ビットコイン「通過として失敗」

- ・安倍首相「データ撤回せず」 裁量労働調査巡り衆院予算委答弁

-

02/21

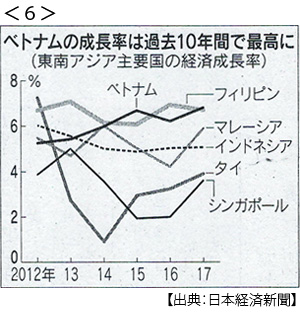

- ・東南ア、高成長続く 昨年主要6ヵ国 外需頼みにもろさ <6>

- ベトナムは過去10年、タイは過去5年で最も高い伸び マレーシア、シンガポールも前年上回る

- ・米朝会談が直前に中止 五輪で訪韓米副大統領と金与生氏

-

02/22

- ・米、利上げ加速の可能性 FOMC1月要旨「減税、景気上振れ」

- 米連邦公開市場委員会議事要旨「さらなる段階的な利上げが正当化される」

- ・米、ドル安容認姿勢 大統領経済報告書を議会に提出(21日)

- 貿易赤字に強い不満 「為替レートでの調整が一つの重要な機能になる」

※コメントはこちらから記入できます。