今週のポイント解説(44) 12/07~12/13

人民元安リスク

1.外貨準備高急減

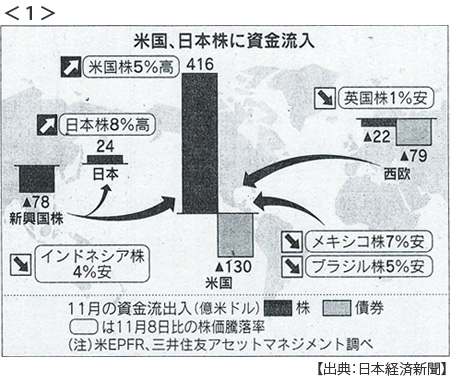

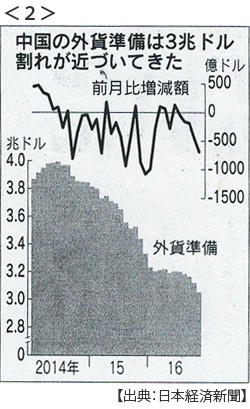

中国人民銀行が12月7日発表した11月末の外貨準備高は前月末より691億ドル少ない3兆516億ドルで、これは5年8カ月ぶりの低水準だという。2014年のピーク時には4兆ドルに迫っていたから1年あまりで1兆ドル近く減少することになる。

それでも中国の外貨準備保有高は世界で断トツの規模だし(2位の日本が約1.3兆ドル)、これですぐさまどうなるものでもないと思われる。しかしその減り方が異常だ。これが加速していくとなると話は変わる。

外貨準備は為替介入の手段だから、減り続けると為替レート維持の余力が削がれる。そうなれば投機筋が見過ごさない。人民元売り圧力が高まればこれに対して人民銀行はドル売り人民元買いで対抗しなくてはならないだろう。この通貨防衛の攻防は外貨準備の消耗戦になる。こうして人民元暴落の引き金になりうるのだ。そうなれば世界経済の混乱は想像を超えるものとなるだろう。

2.ドル高・人民元安

もちろんこれはトランプ・ショックの影響を受けている。毎週繰り返しているように、トランプ経済政策すなわち大幅減税+大規模インフラ投資→財政赤字拡大→長期金利上昇(米国債価格下落)→ドル高→海外マネーのアメリカ一極集中というのが現在の世界金融市場の基本構図だ。

しかもトランプ氏は大統領選挙中に「中国を為替操作国に指定し、45%の関税を課す」と主張してきた。それが実現できるかどうかはさておき、アメリカの対中経済政策は極めて不透明になった。

米大統領選の結果が出た翌日から人民元は10日連続で下落し、1ドル=7元というリーマンショック前の水準に迫った。人民銀行が大量の為替介入(ドル売り元買い)に出たことは想像に難くない。しかも中国外貨準備は先進国債券で運用されているが、米国債価格は下落し、ユーロ建てや円建て債券もドル換算で減価した。

米連邦準備制度理事会(FRB)は12月14日に1年ぶりの利上げを決めたが、2017年には3回の利上げを予定している。こうしてアメリカ高金利・ドル高が進展すれば、中国外貨準備減少に歯止めが効かなくなるだろう。

3. 先細るマネー流入

外貨準備は国際収支の帳尻だ。外貨獲得手段は輸出と海外からの投資だ。しかし中国の輸出は10月で7カ月連続減少している。その減少幅も9月10%、10月は7.3%と急拡大している。なかでも対米輸出の減り方が著しい。それでもトランプ氏は中国の対米輸出を目の敵にする。分かりやすいからだろう。

たしかに中国の過剰生産は現実的問題だ。中国政府は鉄鋼・石炭などを中心に生産設備削減を決めている。一方で輸出品主力となったパソコンや携帯電話も輸出額を大幅に減らしている。

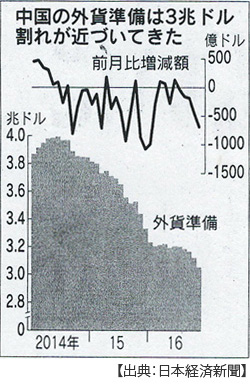

こうなると海外からの対中投資にもブレーキがかかる。中国の低賃金比較優位はとっくに失われている。住宅バブルは時限爆弾扱いだ。そしてそう、それまで中国に流れ込んできていた緩和マネーはアメリカへと逆流している。トランプ相場で11月の米株式ファンドへの資金流入額は416億ドル(約4兆7500億円)に達したという(12月8日付日経)。 つまりは当面、中国の外貨準備高は減ることはあっても増える見込みが乏しいのだ。

4.中国経済のソフトランディング

リーマンショックを契機にして、中国経済成長のエンジンは対米輸出から公共投資に交代した。この過剰投資が経済減速の主要因となっている。そしてこの公共投資によって成長した国内消費需要を次の成長エンジンとして育てることができるのか。しかも過剰投資整理と同時に実現しなくてはならない。これが中国のソフトランディングのシナリオだ。

しかし今年7~9月に中国は6.7%成長を維持したが、依然として公共投資に依存したままだ。固定資産投資は全体で8.2%増えたが、そのうち民間投資は2.5%増にすぎない。これも年8兆円規模の企業減税あってのことだから官依存の賜物と言えるだろう。

たしかに個人消費は堅調だ。持続的に10%前後の伸びを記録している。とはいえこれも年末までの小型車減税による駆け込み需要によるところが大きいと指摘されている。さらに不気味なのが不動産バブルだ。

マンションやオフィス販売は今年1~9月に41%増え、この不動産業の成長率への寄与度は8%に達するという。金融機関も不動産以外に融資先が見当たらないのが実情だ。この期間に住宅ローンは3.6兆円増え,9月末残高は35%増えた。

ついに人民銀行は12月14日に短期金利を引き上げ不動産バブル抑制に出た。経済成長を支えている不動産もソフトランディングさせねばならない。そのためには減速する景気を下支えするための金融緩和から金融引き締めに軸を移さねばならない。人民元下落を食い止めるためにもこの傾向はしばらく続くだろう。

5.中国経済のハードランディング

景気減速する中で人民元安が進むと中国からの資金逃避(キャピタル・フライト)が起こりかねない。人民元を売って外貨に替えているのは海外投資家だけではない。国内の富裕層もまた元建て資産に魅力を感じなくなっている。

これを警戒した中国政府は個人の外貨両替を年5万ドルに制限している。この網の目のほころびがビットコインとなっているようだ。ビットコインの世界取引が11月に15兆円を超え、前月より5割も増えて過去最高になったという(12月18日付日経)。そしてこの取引の9割が中国なのだ。

ビットコインは中国政府の外貨両替規制にかからない。だから人民元を売ってビットコインを買い、これをドルと両替して規制をくぐり抜けているのだ。

こうして誰も彼もが人民元を売り払えば元安は加速し、中国の外貨準備高減少は加速するだろう。そうなれば見えてくるのは最悪のシナリオ、中国民間債務不履行というハードランディングなのだ。

先週のポイント解説で見たように、新興国全体の企業債務は異常に膨張している。国際決済銀行(BIS)によると金融緩和を背景にこの7年間で3倍に増えている。とくに中国企業の借り入れが3.8倍と大きく拡大しているという。

今年になっても中国経済は9月までに名目GDPを前年同期比で3.6兆元増やしたのだが、同じ時期に家計や企業は13.4元という莫大な額の借金を増やしているのだ。

BISは9月の報告書でも中国民間債務急増に警鐘を鳴らしていた。その指標は民間債務の増加率がどれだけGDP成長率を上回っているかというギャップだ。今年3月末時点で中国は30%を超えた。バブル崩壊前の日本で23%台、リーマンショック前のアメリカで12%台だったという(11月1日付日経)。そしてすでに中国では債務不履行が急増している。8月20日付の日本経済新聞ではすでにその時点で昨年の2倍に膨らんだと報じている。

6.世界経済リスクへ

ドル高人民元安が進めば中国のドル建て債務の人民元換算返済額はそのぶん膨らむ。行き過ぎた元安を抑制するために為替介入を続ければ外貨準備高が減少し、それがまた人民元に対する投機売りを招く。

危ないのは中国だけではない。中国の外貨準備が減るということは中国が保有するドル資産を売っているということだ。その多くは米国債だ。中国は世界最大の米国債保有国だった。「だった」というのは10月末時点で日本が抜いた。中国の保有高は9月末より413億ドル減って1兆1157億ドル、日本も45億ドル減ったが1兆1319億ドルになったと米財務省が報告した(12月17日付日経)。

こうして米国債が売られ続ければ当然米国債価格は下落しアメリカ長期金利はさらに跳ね上がる。そうなればさらにドル高人民元安が加速する。トランプ新政権がそれを放置するのか、放置しなければ何ができるのか、まったく不透明だ。

ドル高を放置すればアメリカ製造業は大打撃を受けるだろう。関税報復に出ればアメリカの海外進出企業は大打撃を受けるだろう。

そして日本は邦銀が保有している米国債価格の下落によって自己資本比率が低下し、融資余力を失いかねない。

もうひとつ不気味な話を追加しよう。じつは中国は米利上げ(米国債価格の下落)を見越して日本国債保有に一部シフトしていた。今年1~8月の買越額は約9兆円、これは前年同期の3倍以上になる。しかも短期債が中心だ(10月23日付日経)。

これが中国によって売りに出されれば、世界の投機筋が売りに出るだろう。そうなれば日本国債価格は下落し金利が上昇する。安倍内閣は現行のゼロ金利に依存して財政赤字を膨らませているが、国債利回りが上昇すれば償還のための財政赤字が膨らみ、そのぶんなにか歳出を削減しなくてはならなくなる。

悪いシナリオばかりを並べるなと叱られるのかもしれない。しかし、リスクはリスクを呼び、先行きはどこまでも不透明だ。

そうであるにもかかわらず、こともあろうにトランプ次期大統領は「ひとつの中国」には縛られないと豪語する。その意味が分かっているのだろうか。駆け引きならだとすればリターンは不明確でリスクは極めて現実的だ。日本は北方領土問題で大幅に譲歩して「共同経済活動」などとやらでロシアの機嫌を取るのだが、こうして日ロで中国を睨みつけるという算段だとすれば噴飯ものだ。

自国第一主義だとか、封じ込めだとか、たとえ何度かの選挙でそれが有権者の心をとらえる「ポスト・トゥルース(post-truth)」とやらだとしても、一国で乗り切れるほど世界経済の漆黒の荒波は甘くない。

日誌資料

-

12/07

- ・ソフトバンク「米で5.7兆円投資」孫社長、トランプ氏と会談

- IT分野中心に新興企業に投資、雇用5万人創出を約束

-

12/08

- ・マネー、米集中が加速 トランプ相場1カ月で流入4兆円超 <1>

- NY株今年2000ドル上昇 史上3番目の水準 3日連続最高値

- ・中国外貨準備691億ドル減 11月末3兆516億ドル 5年8カ月ぶり水準<2>

- ピーク時4兆ドルに迫るも3兆ドル割れ目前 投機筋売り圧力高まる可能性

- ・日本名目GDP基準切り替え 31兆円かさ上げ 研究開発費は「投資」

- ・10月経常黒字22%増の1.7兆円 輸出9.4%減も輸入15.9%減

-

12/09

- ・所得税抜本改革先送り 与党税制大綱決定 働き方税制、半歩前進

- 配偶者控除150万円まで

- ・欧州中銀(ECB)量的緩和を縮小 期限は来年12月まで延長

- 国債購入200億ユーロ減の毎月600億ユーロに 期限は9カ月延長

- ・AI研究、米中2強 学会発表突出、共同研究も盛ん 日本の存在感薄く

-

12/10

- ・TPP国会承認 参院本会議で関連法も成立 発行は見通せず

- TPP発行しなくても農業対策予算6575億円は執行(農水省方針)

- ・原発国民負担は長期化 福島廃炉・賠償21.5兆円 想定の倍(経産相見積もり)

- 賠償費用の追加分は送電線の利用料に上乗せ 電気料金高止まりも

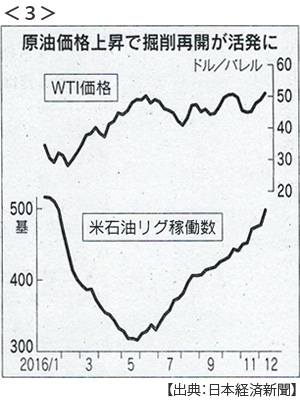

- ・米シェール掘削大幅増 市況回復、1年5カ月ぶりの増加幅 <3>

- ・朴大統領弾劾可決 韓国国会 賛成8割、職務停止 首相が権限代行

- ・東アジア貿易 RCEP増す存在感 TPPよそに早期妥結機運

-

12/11

- ・北方領土、日米安保が火種 ロシア「適用外」を要求も日本は応じぬ方針

- ・為替予約コスト急上昇 1年前の倍に 輸出企業の円安恩恵減殺

-

12/12

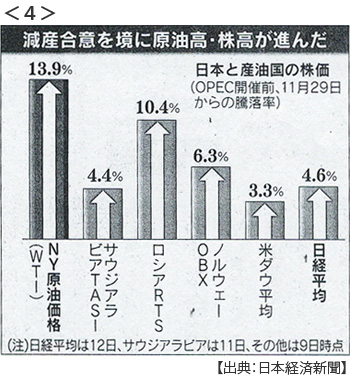

- ・原油15年ぶり協調減産 OPEC・非加盟国が合意 供給過剰解消に期待 <4>

- NY原油が急伸 一時54ドル半ば 1年5カ月ぶり高値 シェール対抗、砂上の合意

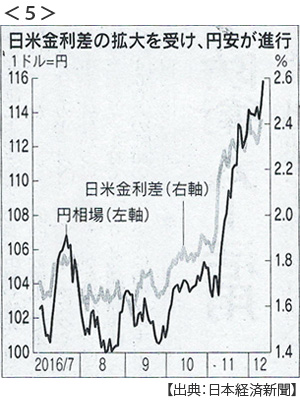

- ・円、1カ月で15円下落 広がる日米金利差 米インフレ期待反映 <5>

- 1ドル=115円台後半に 日経平均一時280円高

- ・「一つの中国」縛られず トランプ氏、相手次第と言及 中国の反発必至

-

12/13

- ・日経平均1万9000円回復 終値1年ぶり 円下落、一時116円台

- ・アサヒビール、東欧のビール事業を9000億円で買収 欧州に足場、海外展開急ぐ

- ・中国個人消費、11月10.8%増 1~11月のネット販売は26.2%増

※コメントはこちらから記入できます。