今週のポイント解説(45) 12/14~12/19

米利上げと「トランプ・バブル」

1.米、1年ぶり利上げ

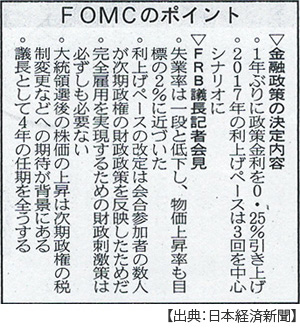

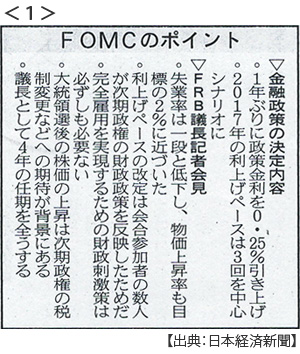

FRB(米連邦準備制度理事会)は14日の公開市場委員会(FOMC)で0.25%の利上げを投票メンバー10人の全会一致で決めた。これでアメリカの政策金利の誘導目標は0.50%~0.75%になる。利上げは昨年12月以来のことだ。

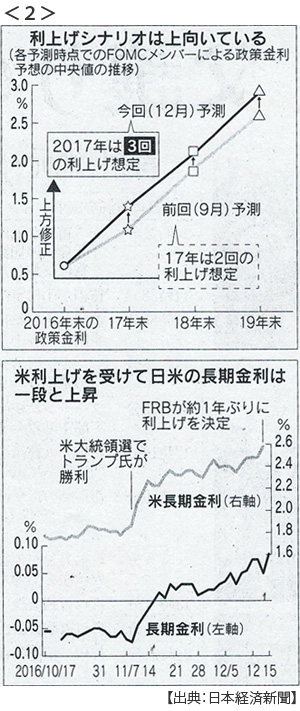

ここまでは市場の予測通りだ。関心は来年以降の利上げペースだったのだが、公表された政策見通しでは2017年中に合計3回の利上げを中心シナリオとした。事前の予想では2回なのか3回なのかで分かれていたから(FRBは9月時点で年2回と想定していた)、利上げペースは加速すると受け止められた。その判断基準は何なのか、イエレン議長の記者会見に注目が集まった。

利上げペースの改定(2回ではなく3回に増やしたこと)は、「次期政権の財政政策を反映したためだ」という。イエレン議長の認識は「失業率は一段と低下し、物価上昇率も目標の2%に近づいた」、ならば従来通り利上げペースは緩やかであっていいはずだ。さらに「完全雇用実現には財政刺激策は必ずしも必要ない」と続けた。

つまり中央銀行(FRB)の使命である物価の安定と完全雇用の達成のための金融政策にとって、トランプ政権の大幅減税、大規模インフラ投資は追加的な要素であり、これによる過度のインフレ加速を意識した結果だということだ。しかもそのトランプ政策の中身も時期も現時点で見通すことはできない。さらなる追加利上げもありうるということだ。

これまでイエレン議長は軸足を「緩やかな緩和」に置くハト派と見られていたが、今回の発言は「積極的な引き締め」(タカ派)に転じたというメッセージを市場に送ったと見られている。

2.トランプ・バブル

さらにイエレン議長は、米大統領選後の株価上昇について「次期政権の税制変更などへの期待が背景にある」との考えを示した。NY株価は連日史上最高値を更新し続けているが、これは企業収益など実体の改善の表れではなくあくまで期待先行の過熱だと示唆しているのだ。

実際に米企業全体の税引き後利益は、直近の7~9月期は前年同期比1.6%増にとどまる。これは物価上昇率をわずかに下回る水準だ。そして大統領選後の株価上げ幅の寄与度をみると、ゴールドマンサックスが3割弱を占め金融4社だけで4割強と大きな偏りがあるという(12月16日付日経)。

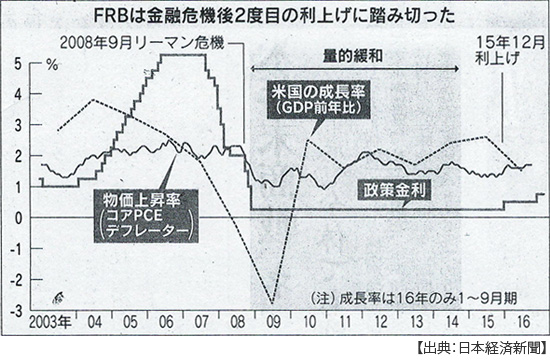

金融緩和は財政政策とは違って直接需要を生み出すわけではない。持続的に雇用が増えて失業率が改善され、それが完全雇用水準に達すれば賃金上昇となり、そこで初めて消費増大という需要を生み出し物価が上がる。いわば「良いインフレ」を目指したものだ。

ところが、できるかできないかはさておき、トランプ政権の公約は10年間で4兆ドル以上の大幅減税に1兆ドルのインフラ投資を合わせるという、「高圧経済」と呼ばれる強烈な需要刺激策だ。

しかも減税の内容によっては短期的な景気刺激に終わり、生産性の向上が図られないまま財政赤字を拡大させる「悪いインフレ」を招きかねない。イエレン議長はこれを警戒しているのだ。

3.混迷を深める「出口」

リーマンショック後、FRBは異例の量的緩和とゼロ金利で対応してきた。アメリカ経済は緩やかにではあれ持続的に回復し、金融政策は正常化という「出口」を探っている。すでに量的緩和は終了した。ゼロ金利も脱出した。しかしそれは「出口の入り口」にすぎない。量的緩和によってFRBが抱え込んだ莫大な米国債や住宅ローン債などの整理は着手の見通しも立っていない。

雇用は回復したとはいえ賃金上昇の足取りは鈍く、物価上昇率も目標の2%まで息継ぎに苦しむ状態だ。イギリスのEU離脱などの海外リスクを切り抜け、物価を下押ししていた原油価格安も持ち直しそうだ。クレーンで巨大で繊細な貨物を降ろすようにミリ単位で慎重にランディングさせなければならない。

米利上げは新興国からの資金流出を促し、それが世界経済リスクをもたらしかねない。11月の新興国からの資金流出は242億ドル(約2.8兆円)に達するという。利上げのペースが加速すればどこかで通貨危機や債務不履行が起きるだろう。

他でもない、リスクの芽はアメリカ経済内部に溜まっている。未だアメリカ経済は回復途上だ。中央銀行の使命は物価の安定だが、緩和でもなく引き締めでもない「中立金利」という指標があって、これは潜在成長率と連動すると考えられている。アメリカ経済のそれ(中立金利)は現在0.5%前後だと見られている。

つまり今回の利上げで米金利は中立金利に達する。潜在成長率が大幅に伸びなければ次回の利上げでアメリカ金融政策は引き締めに軸を移すことになる。これが景気の腰を折ることは予想に難くないのだ。

イエレン議長は記者会見の最後に、「議長として任期を全うする」と付け加えた。異例のことだ。トランプ政権は利上げ=ドル高を嫌がってFRBに圧力をかけるだろうと見られている。支離滅裂な財政政策にトランプ流の金融政策が重なると思えば背筋が凍る。

トランプ・バブルの幕引きはトランプ大統領自身の手によるのだろう。それほど長い演目だとは思えない。

日誌資料

-

12/14

- ・米国務長官に親ロ派ティラーソン氏 (エクソンモービルCFO)

-

12/15

- ・FRB米連邦公開市場委員会(FOMC、14日)1年ぶり利上げ0.25 <1><2>

- インフレ加速意識 来年は3回見込む 円一時118円台 アジア通貨軒並み下落

- 米政策、財政出動に軸足 投資マネーが一極集中 期待先行に危うさも

- ・改正年金法が成立 国会会期再延長でカジノ法も成立

- ・中国、不動産バブル抑制へ 人民銀(中央銀行)金融引き締め 元下落に歯止めも

-

12/16

- ・EU首脳会議(ブリュッセル、15日)ロシア制裁半年延長(来年6月末まで)

- 英離脱後の単一市場残留は「ヒトの移動の自由前提」で一致

- ・日ロ首脳会談(山口県)共同経済活動へ協議 北方領土「特別な制度」で

- ・米大統領選にサイバー攻撃 オバマ政権、プーチン氏の指示示唆

-

12/17

- ・日ロ首脳会談(東京)領土問題進展せず 共同経済活動で合意 <3>

- 四島に「特別な制度」検討 対ロ資金、国民負担リスクも メガバンクは米制裁発動を懸念

- EU、対ロ制裁で「突出」警戒

- ・オバマ大統領 サイバー攻撃9月のG20でプーチン氏に「報復」警告と明らかに

- ・中国、米国債保有2位に(10月末時点) 為替介入で大幅減少 日本が1位に

- 9月末比 中国、413億ドル減の1兆1157億ドル 日本は45億ドル減の1兆1319億ドル

- ・米石油掘削リグ 11カ月ぶり500基台 シェール回復基調

-

12/18

- ・日ソ共同宣言(1956年)「2島引き渡し」 首相「見解隔たり」

- 平和条約締結後の引き渡し、プーチン氏「主権を返すとは書いていない」

- ・ビットコイン取引最高 11月、15兆円超え 中国9割、個人が資産逃避に利用

- ・中国、南シナ海で奪取した米潜水艦を返還へ 「一方的騒ぎ立て、遺憾」

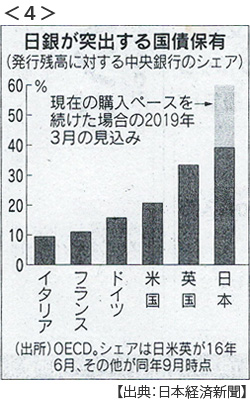

- ・財政リスクに日銀の「麻酔」 不作為のツケ五輪後に <4>

-

12/19

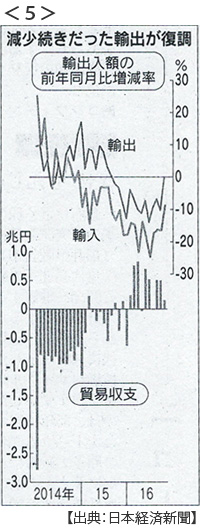

- ・貿易黒字3カ月連続 11月1525億円 円高で原油など輸入額が減少 <5>

- 為替レート1ドル=104円台、前年同月比13.5%円高 米向け自動車、中国向け部品好調

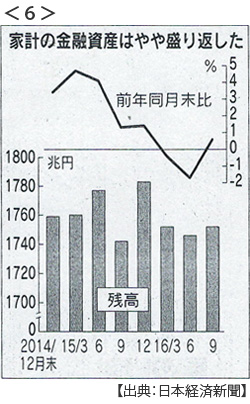

- ・家計金融資産3期ぶり増 9月末1752兆円 現金・預金1.4%増の916兆円<6>

- 投資信託前年同月末比3.3%減の88兆円 株式2.2%減150兆円

-

12/20

- ・オスプレイ飛行再開 事故から6日 普天間から複数離陸

- 県民感情より運用優先 政府の限界浮彫

- ・トルコでロシア大使撃たれ死亡 シリア介入に報復か

- ・ベルリンの市場にトラック突入12人死亡 テロの可能性

※コメントはこちらから記入できます。