今週のポイント解説(37) 11/12~11/19

日本の通商戦略

1.アメリカ外交の空洞化

相変わらずトランプさんは何を言い出すかわからない。何を考えているのかもわからない。今回のアジア歴訪でも見られたように発言がたびたび変わる、それも大幅に変わるからだ。ただ、なんとなくその傾向はわかる。通商問題(TPPやAPEC)に関しては多国間枠組みを嫌って2国間直接交渉に持ち込もうとする。一方で、外交安保問題(北朝鮮、南シナ海)に関しては直接交渉を嫌い、他人任せにしようとする。

正反対のようで、じつはどちらも共通した帰結を招いている。それはアメリカのその地域に対するコミットメント、つまり責任ある関わりの低下だ。リーダーシップとはほど遠い。戦後アメリカ外交のなかで、それはかつてなかった姿だ。

これを「トランプ流の」したたかな戦術だと見る向きもある。いやそれは買いかぶりというものだ。とてもそうは思えない。こう言えば相手はどう出るか、それを見てまた言い方を考える。こうしたディール(取引、かけひき)は、少なくとも外交の世界では「何も考えていない」に等しい。

こうなると皆、アメリカが何を考えているのか、それを読んで対応することに疲れてくる。この無力感はアメリカ離れをもたらしかねない。

オバマ政権の対アジア戦略の特徴は、通商と安保を絡めて中国の台頭を抑えようとするところにあった。だからアジア諸国のアジア外交はそれを前提にして動いていた。日本はアメリカと一体となって中国を封じ込めようとし、韓国は米中に挟まれて揺れながら対応し、東南アジア各国はそれぞれに対中国通商と安保の損得を計算して動いてきた。

この戦略的前提をトランプ外交はぶちこわした。つまり通商と安保は切り離された。そして新たな戦略的前提を提供しているわけではない。だから「空白」が生まれる。そのアメリカ外交の空白が、前提になる。中国封じ込めはなくなった。少なくともアメリカを背景にして中国と対抗する空間はもうない。だから、この空白は中国が埋める。

2.スタッフが足りないトランプ政権

こうしたアメリカ外交の空洞化という責めを、ただトランプさんのキャラクターに求めるのは違う。トランプさんにはスタッフがいないのだ。

トランプ政権は2018年度会計で国務省予算を3割もカットした。国防費を増額した割を食らったのだ。5月には外交官を2300人削減すると言い出した。これは現在の9%にあたる数字だ。いやすでにトランプ政権は発足以降、国務省職員の登用や新たな雇用をほぼ実質的に見送っている。

共和党のマケイン上院議員によると大使級が60%、公使級の職員が42%それぞれ減ったと指摘している。ワシントン・ポストによると国務省でこれまでに議会の承認が必要な政治任用の3分の2が空席のままだという(11月18日付日本経済新聞)。

こうした傾向は国務省だけではない。通商代表部(USTR)も同様だ。戦略立案スタッフも、各国とのパイプも不足しているなかで、ティラーソン国務長官との発言不一致も度重なり、トランプさんは一人ツイッターを毎日乱発しているのだから、外交どころではない。これでは共産党大会で人事を完全掌握した習近平さんと外交で勝負できるはずがない。 アメリカの外交力は、なんとも分かりやすい話だが、そう頭数からしてそうとうに弱体化しているのだ。たとえ今後は通商で2国間交渉をすると言っても、多くの国とそれぞれに交渉するためのスタッフがいない。

3.安倍政権の外交戦略

安倍首相はトランプ大統領との「個人的信頼関係」とやらに自信を持っている。そのトランプ大統領が初めてアジアを歴訪する。ここで「ザ・接待」でおもてなしをして、勝負に出た。

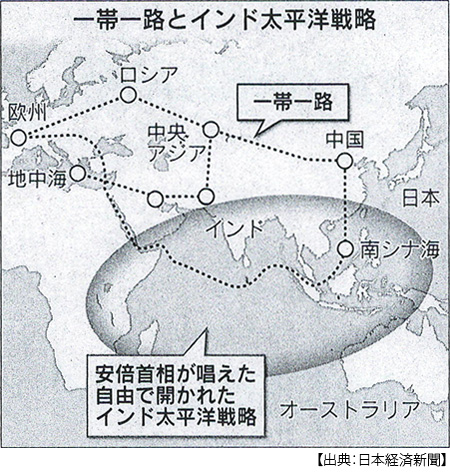

トランプさんは日本のあと韓国、中国に行く。まずは北朝鮮に対する「最大限の圧力強化」の言質を取る。次にトランプさんはベトナムとフィリピンに行く。この両国は南シナ海を巡って中国と激しく争っている。ここに「インド太平洋戦略」とやらを打ち出す。これは明らかに中国の「一帯一路」と対抗しようとするものだ(それ以外に具体的な内容は誰も知らない)。

このように外堀を埋めた上でAPECの席を利用してTPP11の大筋合意を得る。もちろん対北朝鮮圧力強化の合意も得る。こうしてめでたく中国と北朝鮮を包囲する陣形が築かれることになる。できればアメリカの対日貿易赤字批判をかわすこともできそうだ。

どうやらトランプさんよりは、よく考えているようだ。ただ、端から見ていると心配なことがふたつある。ひとつは、アジア太平洋各国がトランプ外交をどのように評価しているか、だ。もうひとつは、やはりアジア太平洋各国が共産党大会を乗り越えた習体制をどのように評価しているかなのだ。

これは戦略の成否を握る極めて重要なポイントだ。このポイントを分析するスタッフは、はたして安倍政権に足りていたのだろうか。あるいは、そのスタッフたちは安倍さんの戦略に忖度を挟んではいなかっただろうか。

4.TPP11合意

アベノミクス「3本の矢」の3つめ成長戦略の目玉はTPPだった。日本はずいぶん苦労をして参加12ヵ国の合意を取りつけ昨年2月調印にまでこぎ着けた。各国は国内承認手続きに入ったのだが、アメリカでは大統領選の渦中だった。トランプ候補はどの候補より激しくTPPを批判していた。そして大統領就任後、あっさりとTPP離脱を表明した。大統領がTPPを議会に提出しない限り、国内手続きは一歩も進まない。

これをうけて安倍首相は「アメリカ抜きのTPPはありえない」と国会で答弁し、さらには「これからはRCEPに軸足は移っていくのは間違いない」と語った。そう、「ありあえない」し「間違いない」、まったく同感だ。

ところが今年の春以降、にわかに「TPP11作戦」が浮上してきた。アメリカ抜きの11ヵ国でTPPを成立させ、いつかアメリカが戻ってくることを待とうと言うのだ。これは主要閣僚の懸念を振り切っての安倍首相の決断だったという。当時のポイント解説⇒№97TPP11作戦を参照していただきたいが、この背景には日米経済対話が始まろうとするなかで、日本はアメリカとの2国間交渉を避けたいがための苦心の策だったとされている。

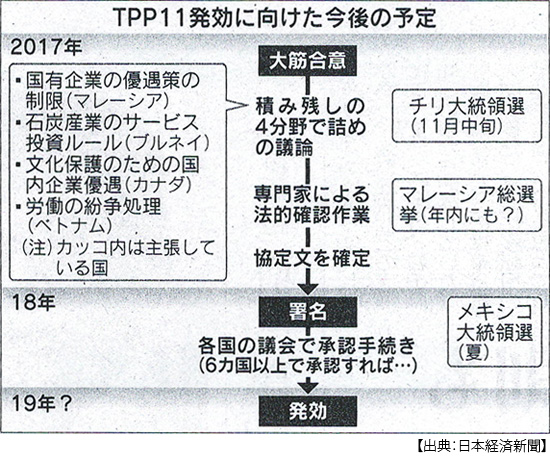

そして今回の「薄氷の合意」(11月14日付日本経済新聞)、に漕ぎつけたのだ。アメリカを含む12か国で合意したオリジナル協定のうち20項目をアメリカが復帰するまで「凍結」するというものだ。

つまり、「アメリカ抜きのTPPはありえない」から「アメリカ復帰待ちのTPPにしましょう」ということだ。これに対して合意直後の15日にロス米商務長官は「最終合意はありえない」との見通しを示した。「米国という巨大市場の存在が動機だった」からだという。たしかにその通りだ。だから多くの国はアメリカに譲歩してきたのだ。

それにしてもこのTPP11が発行するにしても早くて2年先のことだ。それまでにはチリ、マレーシア、メキシコで大統領選挙がある。通商交渉はどうしても不利益を被る分野が出てくる。与党はこれを説得できるのか、野党は反TPP票をまとめてくるだろう。

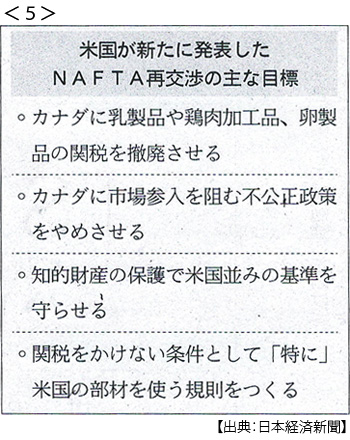

先行きは厳しい。たしかに日本にとってはTPP11を先行させることでこれからの日米FTA交渉で譲歩ラインを定めておきたいところだろう。しかし主要メンバーのカナダとメキシコは今NAFTA見直し交渉をアメリカとしている最中だ。TPP11がその足かせになることを懸念している。さらにアメリカもTPP11合意を歓迎するとは思えない。

5.日本の通商戦略は見直されるべきではないか

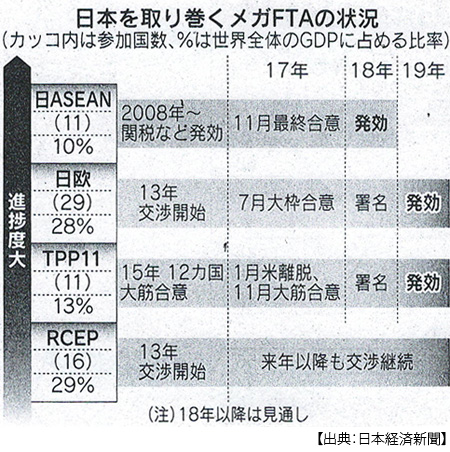

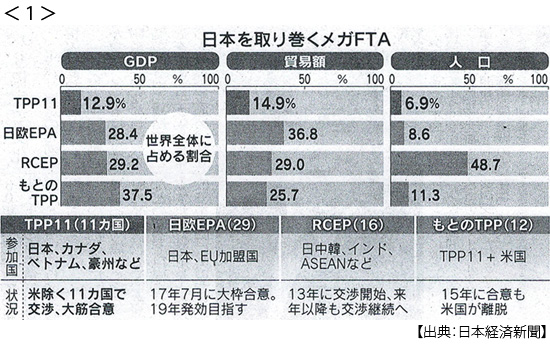

日本はさらにASEANとのEPA(経済連携協定)を10年越しの交渉を経て合意した。EUとも多くの懸案を棚上げして発効のメドをつけた(早くても2019年になるが)。この動きを日本経済新聞は、アメリカの「2国間」交渉傾斜に対抗する動きだと指摘している(11月15日付)。

その記事によると「FTAカバー率」(日本のFTAやEPA締結国との貿易額が全体に占める割合)はEUとのEPAが発効すれば11.9ポイント増の34.4%と初めて3割を超える。韓国やカナダは7割前後に達しているからかなり遅れているといえるだろう。その理由は明らかだ。貿易額で世界の1位と2位の中国とアメリカをカバーしていないからだ。

TPPの旗を掲げ、それを降ろすこともできず、その先行きは厳しい。「不公正貿易への報復」を辞さないトランプ政権との通商交渉にTPP11が防波堤になる保証はない。そして何よりも問題なのはTPPよりはるかに前から、日本の通商戦略の基礎であった日中韓+ASEANという東アジアFTAが一歩も進んでいないということだ。

これは現在、RCEP(東アジア地域包括的経済連携、アールセップ)へと拡大している。日本が中国を抑えるためにインドとオーストラリア、ニュージーランドの参加を要求し、中国がこれを飲んだものだ。

これだけでも、ことは進まなくなる。日中韓+ASEANにはすでに相互補完的貿易構造が築かれている。それぞれがそれぞれの貿易相手国上位を占めている。この枠組みでの貿易なしで生産される工業製品は皆無だろう。貿易手続きや投資保護について共通のルールが合意されたなら、相互利益を発展させることは明らかだ。

しかし安倍政権は、このRCEPにTPPを規範として持ち込もうとしている。TPPは最高水準の通商協定だと言われる。一方で中国は「緩やかな自由貿易圏」から始めたいと思っていた。だからTPP持ち込みはRCEP潰しになりかねない。

案の定、RCEPは今回も年内合意の先送りを決めた。中国はべつにこれに反発もしない。この地域への戦略の柱が「一帯一路」へと移され、それが起動しているからだ。だから安倍首相はこれに「インド太平洋戦略」なるものをぶつけようと考えた。

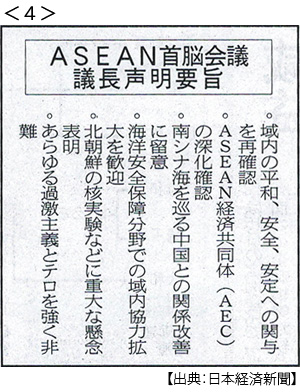

結局、トランプ大統領アジア歴訪のあとにフィリピンで開催されたASEAN首脳会議では、それまで最大の懸案だった「南シナ海における深刻な懸念」という言葉が議長声明から消えて、代わって「中国との関係改善に留意」の言葉が入った。

日米による中国封じ込めを通商と安保の両面から進めていく。この発想はすでにリアリティを失ってしまっている。それでもなお日本の通商戦略はこの発想からまだ脱け出してはいない。中国を軸にまとまり始めている東アジア通商関係から孤立したまま、トランプ政権による2国間交渉に立ち向かわねばならない。戦略の見直しを急ぐべきだ。

日誌資料

-

11/12

- ・米抜きTPP11、19年発効めざす 大筋合意で閣僚会議声明(11日ダナン) <1>

- 凍結項目20項目(医薬品データ保護期間や著作権存続期間など)

- 薄氷の合意 カナダ・メキシコ火種 NAFTA再交渉が影

- ・日中首脳会談(11日ダナン) 安倍首相、相互訪問を提案

- ・中韓首脳会談(同ダナン) 対北朝鮮「対話で解決」一致 文氏、来月に訪中

- ・APEC閉幕 首脳宣言、米配慮にじむ 不公正な貿易慣行に対応

- ・アリババ11月11日セール「独身の日」2.7兆円突破 実店舗に閉鎖の波

-

11/13

- ・ベトナム、米中と首脳会談 トランプ氏 南シナ海、仲介に意欲

- ・トランプ氏「金正恩氏と友人になる」 ツイッターに投稿

-

11/14

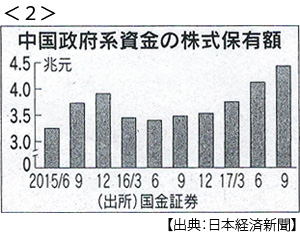

- ・中国政府、株保有額76兆円 9月末、党大会前に急増 <2>

-

11/15

- ・欧州・東南アと自由化推進 日本、EPA(経済連携協定)早期発効へ 米「2国間」に対抗

- 日本のFTAカバー率34%に 韓国68%、カナダ70% 中国・アメリカとは未締結

- ・実質GDP1.4%増(7~9月年率) 7期連続プラス 外需がけん引 <3>

- 消費0.5%減、回復休止 賃金の伸び鈍く、家計の節約志向根強く

- ・TPP11「最終合意困難」 米商務長官、発効に疑問「米国市場が動機だった」

-

11/16

- ・日経平均6日続落(1年半ぶり) 利益確定売り広がる 海外ファンド、決算期末控え

- ・安倍首相、東南ア訪問終え帰国 南シナ海巡る発言抑制 日中関係改善を最優先

- ・ロシア、英政治に介入疑い 昨年の国民投票でEU離脱促すツイッター投稿

- カタルーニャ問題も SNS工作拡大か 欧州社会分断あおる

- ・NY株続落138ドル安 2ヶ月半ぶり下げ幅

-

11/17

- ・首相「デフレ脱却確実に」所信表明 脱デフレ宣言にジレンマ

- 「全世代型社会保障」訴え ばらまき回避カギ

- ・ASEAN首脳会議議長声明 南シナ海「懸念」の字消える 米頼れず中国に配慮 <4>

-

11/18

- ・米、巨額減税へ前進 法人税20%、下院で法案通過 上院「1年遅らせ」焦点

- ・米、NAFTAで新目標 カナダ農業市場開放迫る 脱退も辞さず <5>

-

11/19

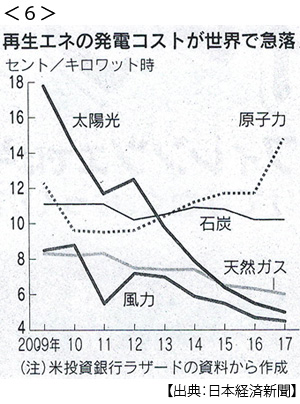

- ・パリ協定、米離脱が影 資金支援巡り途上国に不安 細則、来年に持ち越し <6>

- COP23(第23回国連気候変動枠組み条約締結国会議、ボン18日)

- 日本、アメリカと足並みそろえ「石炭火力発電推進」と見られ

- ・日銀総裁、変化の真意 緩和「副作用」増える言及 現状維持にらみ銀行経営に配慮

※コメントはこちらから記入できます。