今週のポイント解説(15) 04/25~05/01

日銀の「逆サプライズ」

1.注目されていた日銀追加緩和

先週のポイント解説(14)でみたように、日本の円安誘導のための為替介入策はアメリカによってダメ出しを食らってしまった。アメリカがダメだと言ったからってできないわけではない。しかしその場はG20。通貨安競争の引き金を引いたと見られてはたいへんだ。しかも日本単独で円売りドル買い介入をしたところでたいした効果が期待できるとは思えない。日本財務省は相当困ったことだろう。ここで介入がないと決めつけられてしまえば、市場では円を売る材料がなくなってしまう。

ただしアメリカは追加的金融緩和については寛容な態度を見せた。したがって4月28日に予定されている日銀の金融政策決定に関心が集中した。円高は輸入物価を下落させる。だから日銀は物価上昇率2%という目標に悪影響が出るならば「ちゅうちょなく追加的な措置を取る」(黒田総裁)と言明していた。ましてや熊本大地震の景気への影響を最小限に食い止めなければならない。そこで市場参加者の多くは日銀がこの日、追加緩和に踏み切ると予想していたのだ。

追加緩和と言っても、量的緩和つまり国債購入は限界に来ているから、そうマイナス金利の拡大しか手がない。しかし日本の経済界は追加緩和に反対している。日銀会合の前日、日本商工会議所の三村会頭は記者会見で「(マイナス金利政策は)効果があまり認められない」と強調し、銀行界からは三菱UFJの平野社長が「家計や企業の懸念を増大させている」と日銀をけん制している(4月28日付日本経済新聞)。財界は円高を憂慮しているが、マイナス金利拡大以外の対応を望んでいる。

2.逆サプライズ

それだけマイナス金利政策は「劇薬」なのだ。何度も言うがそれは効果がなければただの「毒薬」だ。効果があるとしたらそれは「サプライズ効果」だろう。そこまでやるのか、と市場を驚かせるのだ。それは黒田総裁の得意技だ。「黒田ショック」、「黒田バズーカ」と驚かせ続け、いささかご満悦だった。ましてやマイナス金利導入は市場どころか身内の日銀事務方をも驚かせたのだから。

しかし日銀は金融政策の現状維持を決めた。やるだろうと期待されていたことをやらなかった、そう逆の意味でサプライズだった。市場は失望した。これはネガティブ・サプライズだと騒ぎ、円相場は発表後の数分で3円ほども上昇した。株価は午後になって900円近くも値下がりした。

為替介入のハードルはかつてなく高い。量的緩和は限界に来ている。マイナス金利政策は日銀総裁が「効果を見極める」と言っているのだから効果に確信がないということだ。さらに物価上昇率2%という目標達成時期をさらに延期した。物価は当面上がらない見通しなのだ。そして経常収支黒字は拡大している。教科書通りに、円は高くなったのだ。株価は、日銀追加緩和を期待した「催促相場」だったから、直前まで10日間ほどの株価上昇分が一気にはき出された格好になる。

どうして日銀金融政策の現状維持が株安になるのですか?それは投機筋が「維持ならば売り」と決めていたからです。思惑とは経済学で容易に説明できるものではないが、多数の思惑と同じ行動を取るほうがリスクが少ないというのは経済学が説明している。

それでは今回の日銀決定は間違いだったのか。「今回の」決定は間違いではない。市場の期待通りにマイナス金利を拡大すれば一時的に株価は上がったかも知れない。ここまで円高が進まなかったかも知れない。しかしそのリスクは大きくなっただろう。どれほどリスクが大きくなるのか予想もつかない。だからそもそも最初のマイナス金利政策導入が間違っていたということになる。その間違いに陥らせた「異次元量的緩和」に問題があったとも言えるだろう。

心配なことが、そして決して許してはならないことがある。やらないと見せかけて、そう参院選直前にやるサプライズがそれだ。金融政策が中央銀行が政権の選挙対策の道具に貶められることだ。

3.アメリカの態度

麻生財務大臣は、どうしてルー米財務長官が日本の円安誘導介入を認めてくれると期待したのだろう。安倍政権が誕生して以来、アメリカはドル高・円安に寛容だったからだろうか。このブログでは昨年から国際金融の潮目が変わったと再三再四指摘してきた。自慢ではない、関係者ならば誰でもわかることだ。ましてや昨年末の米利上げ以降、さらに情勢は変化していた。

アメリカ時間の4月27日、FRB(米連邦準備制度理事会)は公開市場委員会で追加利上げを見送った。声明では「米経済は減速した」と景気判断を引き下げた。28日米商務省が1-3月期の経済成長率を発表した。年率で実質0.5%増、2年ぶりの低い伸び率だった。29日に発表された3月の物価上昇率は1.6%、前月から0.1ポイントの鈍化だった。 昨年末FRBは2016年に4回の利上げを予定していると発表していたが、今年になって2回に減らした。その2回も疑わしくなった。アメリカが利上げをすれば当然それはドル買い材料になる。利上げをしなければ、その材料は消える。米労働省は5月6日に4月の雇用統計を発表したが、雇用増は16万人どまり、3カ月ぶりに20万人を割った。もちろんこれも利上げを思いとどまらせる材料になる。

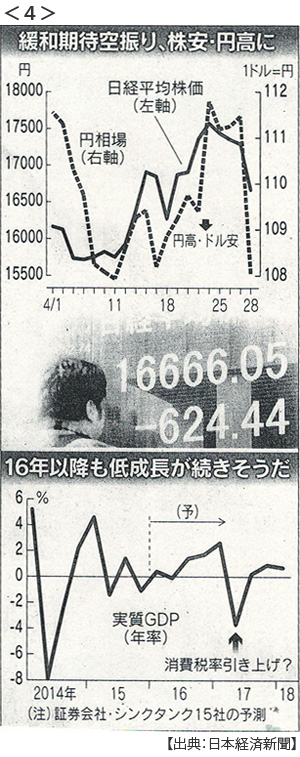

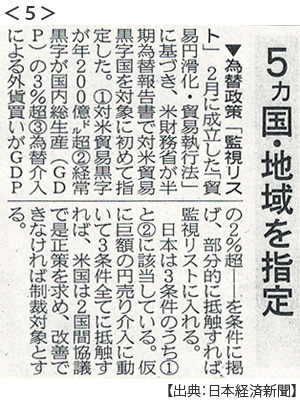

ここで米財務省が「サプライズ」を仕掛けてきた。4月29日に発表された報告書で日本の為替政策を「監視リスト」に指定したのだ。対米貿易黒字が大きい日本、中国、ドイツ、韓国、台湾の5ヵ国・地域が大規模な為替介入を続ければ対抗措置をとるというのだ。以前には「監視リスト」などなかった。これは今年2月に成立したばかりの法律によるものだ。

上の資料にあるように日本は①と②に該当している。問題は③だ。為替介入規模がGDPの2%といえば約10兆円だ。効果があるかないかまるでわからない程度の規模だ。そしてその場合の対抗措置がどのような制裁なのか具体的に明らかにされたはいない。不気味だ。

はっきりしていることは、アメリカがドル高を容認しなくなったということだ。とくに円安が警戒されているということだ。5月1日付の日本経済新聞では「米為替監視、裏にTPP」という見出し記事がある。TPPはオバマ大統領のレガシー(遺産)のひとつに数えられるらしい。これに反対する野党の共和党は本来伝統的に自由貿易推進の立場だ。この「監視リスト」なるものは、TPPの議会批准を進めるための政権と野党の妥協の産物だというのだ。

円安の時に日本をTPPに招き入れ、それが発効するときには円高にするというのでは姑息すぎやしないか。ともあれこれを受けて週明け月曜日2日の東京市場では1ドル=106円10銭という1年半ぶりの円高を記録した。

4.ゴールデンウィークは稼ぎ時

姑息といえば気になるのが、この米財務省為替報告書発表のタイミングだ。本来は4月15日がメドだったという。これが月末まで引っ張られたことになる。それは日本ではゴールデンウィークの初日にあたる。

直前の28日には日銀の金融政策現状維持が発表され、アメリカ時間の27日にはFRBが利上げ見送りを発表した。28日にはアメリカの成長率が、29日には3月の物価上昇率が、5月6日には雇用統計が発表された。これらすべてが円高材料だ。もちろんこれら全ては予め予定されていた通りだ。しかしこれら全てが日本では異例の長期連休の時期に集中したことは事実だ。

つまり為替市場での売買が極めて薄い時期だ。売買が少ないのだから比較的少額の商いでも相場は大きく変化する。しかもドルを持っていて円を買う主体(おおむねそれは海外投資家だと思われる)にとってはマーケットが開いており、円を持っていてドルを買う主体(おおむねそれは国内投資家だとおもわれる、なら)マーケットが開いていない。

極論すればこのゴールデンウィークは、日本にとってお休み時で外国人投資家にとってはなんとも魅力的な「稼ぎ時」だったということになる。実際に米系ヘッジファンドはほぼ例外なくドル売り円買いに動いたのだ。

安倍首相はあんなにお気に入りだった「アベノミクス」という言葉をすっかり使わなくなってしまった。意地悪なようだが「アベノミクスとは何か、簡単に述べなさい」という設問に答えるなら、「金融緩和によって円高デフレを克服しTPPを成長戦略とする経済政策である」、どうだろうか。そう、すべてが円安を前提にしたストーリーだった。こんな楽観的な「思惑」など、とても経済学では説明できないのだ。

日誌資料

04/26

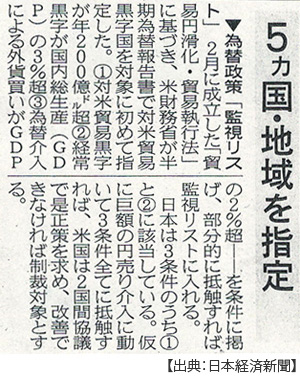

・サウジ、国営石油会社アラムコ上場へ 時価総額220兆円見込む <1>

「脱・原油依存」経済改革構想で収入源多様に 軍事会社も上場へ

・メキシコ拠点、世界へ車 45ヵ国とFTA強み 世界大手が各地で生産

マツダ・日産、欧州・中南米に輸出 フォード、30年ぶり工場新設

・韓国0.4%成長に減速(1-3月)輸出減で投資意欲鈍る <2>

04/27

・パナマ文書 日本関連270社明記 丸紅、伊藤忠、UCC、セコムなど

・豪潜水艦、日本受注逃す 「武器輸出三原則」解禁から2年

・Apple13年ぶり減収(1-3月) iPhone初の販売減 ドル高響く

04/28

・日銀金融政策決定会合 金融政策は現状維持 マイナス金利効果見極める

物価目標またも先送り「17年度中に」(前半ごろ、から)

日経平均一時560円安 円は急騰108円台に

・消費支出3月5.3%減(総務省発表)消費者物価は5カ月ぶりに下落

・FRB追加利上げ見送り FOMC(米連邦公開市場委員会、27日)

景気判断引き下げ「米経済は減速した」個人消費鈍化に懸念

・NY原油一時45ドル 5ヶ月半ぶり高値

・サムスン営業益12%増(1-3月) スマホのコスト削減にウォン安も追い風

04/29

・米成長率0.5%どまり(1-3月)設備投資減、消費も鈍化で2年ぶり低い伸び

・米FRB、続く綱渡り 株価や為替を注視 耐久消費財マイナスに <3>

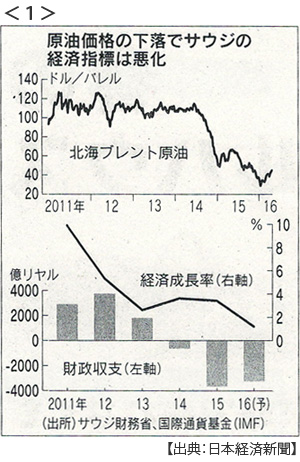

・黒田日銀総裁会見 強気「黒田流」に試練 <4>

マイナス金利「変化表れにくい」 「所得とし湯角好循環は持続」消費の実態とズレ

1-3月はゼロ成長も 市場失望、円高・株安進む

04/30

・米財務省報告書、日本の為替政策「監視リスト」に 円売り介入けん制 <5>

日本、中国、独、韓国、台湾を指定 NY市場で円、106円台前半

・ユーロ圏、年2.2%成長 1-3月期0.6% 先行きに「政治リスク」

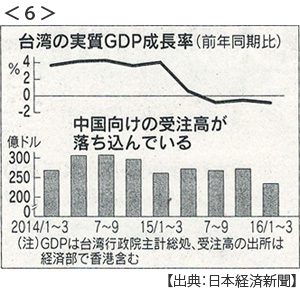

・台湾経済、中国リスク鮮明 3期連続マイナス成長 IT製品の輸出不振 <6>

・米物価上昇率3月1.6%に鈍化(2月1.7%)FRB2%目標に足踏み

05/01

・米為替監視、裏にTPP 早期批准へ議会懐柔 円高・株安、加速の見方

・麻生財務相「円高、必要に応じ対応」 米報告書に制限されず

・日中、関係改善へ努力 岸田外相訪中

首脳会談の早期実現一致も「南シナ海」は平行線

・原油安、石油メジャー直撃

エクソンモービル純利益63%減少 シェブロン2四半期連続赤字

コメント

立命館の石井です。以前パナマ文書について質問させていただきましたが、近頃国税庁が関心を示しているというニュースを見ました。しかし、よく調べていくと、ほとんどが合法であるとのことですが、ではなぜ、いま問題視されているのでしょうか?欧米の企業においては闇取引や、テロなどの不正活動の温床になっているからかと考えています。しかし、日系企業の場合も同様の理由でしょうか?