今週の時事雑感 09/09~09/19

米利上げ加速と円安

インフレ・ファイター

米カンザスシティ連邦準備銀行が毎年夏に開く「ジャクソンホール会議」には、世界中の金融通貨担当者や経済学者が参加するが、そこでのFRB(米連邦準備理事会)議長の講演はしばしば世界金融の潮目を変えたことから注目を集める。

今年も8月26日のパウエルFRB議長の講演が注目されたが、パウエル氏はインフレ抑制について「やり遂げるまでやり続けなければならない」と表明、利上げが「家計や企業に痛み」をもたらすとしながらも金融引き締めの必要性を強調した。

市場では、景気後退懸念などから利上げペースにブレーキがかかるのではないかという期待が浮上していたが、この「楽観ムード」を封じ込めた格好だ。26日のNY株は前日比1008ドル(3%)安となった。

その後も8月30日にはウィリアムズNY連銀総裁が金融引き締めを「来年まで継続する」と語り、9月7日にはブレイナードFRB副議長が「しばらくの間、引き締めが必要」、9月9日にはウォーラーFRB理事が「再度の大幅利上げを支持する」と表明した。FRBは今、「タカ派」一色、かつてないほどインフレ・ファイターで占められるようになった。

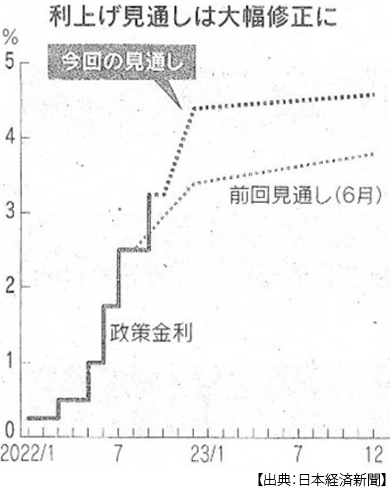

9月10日からは来たるFRB政策決定会合(FOMC)まで、会合参加メンバーの対外発信が控えられる「ブラックアウト」期間に入った。利上げ継続は確実だ。問題はその利上げ幅と、いつまで利上げが続くのかだ。通常の政策金利変更幅は0.25%だが、FRBは2会合連続してその3倍の0.75%利上げをしている。次回は1.0%もあり得るとの声が浮上する。金利先物市場では2022年末までの政策金利の誘導目標が4%を超える(現在2.25~2.5%)という予想が8割以上になった。

円安スパイラル加速

9月1日のNY外国為替市場で一時、24年ぶりに1ドル=140円台をつけた。年初からの下落率は18%近い。7日には一時1ドル=144円台、年間の対ドル下落率は20%、これは1973年の変動相場制以降で最大だ。7月末と比べても6.7%という主要国通貨最大の下落率となった。円安は加速している、しかも突出している。

この最大の材料は、言うまでもなく日米金利差拡大だ。来たるFOMCを前にしてFRBメンバーは大幅な追加利上げをアナウンスするなか、日銀の黒田総裁はジャクソンホール会議で「緩和継続以外に選択肢はない」と断言している。投機筋は、安心して円を売っている。

米長期金利(10年物国債利回り)は9月19日に一時3.51%と11年半ぶりの高水準、政策金利と連動しやすい2年債利回りは約15年ぶりに3.9%台後半まで上昇した。日米の金利差は15年ぶりの水準に拡大している。

円安の中の資源高で日本の貿易赤字は膨らみ、それがまた円安を加速させる。8月の貿易収支は2.8兆円の赤字(輸入超過)だった。この赤字額は単月で過去最大だ。1~8月通算では12.2兆円の赤字、過去通年で最大だったのは東日本大震災の影響を受けた2014年の12.8兆円だったから、これを更新するのは間違いないだろう。

資源高で輸入が膨らむのは分かる。しかし円安は輸出に追い風ではないのか。確かに8月の輸出は22.1%増えているのだが、数量ベースでは1.2%減と6月連続で減少している。生産の海外移転、国内設備投資の手控えで、国内の生産基盤は大きく弱体化している。円安だから生産を増やして輸出を増やしましょうとはいかなくなっている。

貿易赤字は膨らめば、それだけ支払いのために円をドルに替えなくてはならない。経常収支全体も7月は2ヶ月ぶりに黒字になったが、黒字額は前年同月比で86%減少している。黒字に寄与したのは、やはり海外からの利子や配当の収入を示す第一次所得収支で約2.4兆円の黒字だが、この大半が海外に再投資されるためにドルは円に替えられることがない。

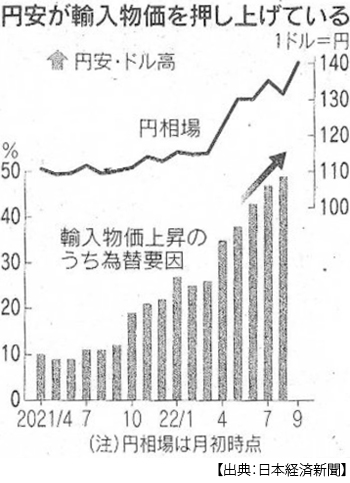

この円安が企業物価(企業間取引のモノの価格)上昇に拍車をかけている。8月は9%、これで5%以上の上昇率は15ヶ月連続となった。輸入物価上昇によるものだが、その上昇率の半分が円安の影響だ。

企業がいつまでもこのコストを背負い続けられるものではない。ついに8月の消費者物価指数も前年同月比2.8%上昇した。これは30年11ヶ月ぶりの上昇率だ。2%台も5ヶ月連続となった。7月の実質賃金はマイナス1.3減、4ヶ月連続のマイナスで8月はさらに落ち込むだろう。賃金は伸び悩み、物価は高くなる。貿易赤字は膨らみ、財政支出はバラマキに偏る。これでは円安スパイラルは収まらない。日本経済は、縮小している。

「中銀デー」

日本時間の9月22日は、日米とスイスの金融政策決定会合が重なる。これだけでも異例のことなのに、エリザベス女王葬儀の関係でイングランド銀行の会合も同日にずれ込んだ。

FRBの大幅な追加利上げは市場がおおむね織り込んでいるとはいえ、今回のFOMCでは2025年までの政策金利見通しが明らかになる。この解釈で相場が揺れる。おそらくスイス国立銀行はマイナス金利を解除するだろう、イングランド銀行は英国債の売却開始を決定するだろう。そして日銀は動かないだろう。

これだけの思惑が重なれば、市場は情報を整理しきれずに混乱するか、あるいは判断が一致して極端な方向に傾くのか。しかも日本の23日は祝日で外国為替市場の取引がなく、株式市場も3連休となる。

日本の通貨当局は動けない。財務相は「あらゆる措置を排除せず必要な対応をとる」(9月7日)、日銀は「急激な変化は好ましくない」(同9日)と、いわゆる「口先介入」を連発した。14日には日銀が市場参加者に相場水準を尋ねる「レートチェック」を実施し、円買い介入を匂わせた。しかし市場は、これに反応しない。

※9月22日の円買い介入については次回に。

キャピタルフライトの悪夢

今手元に続々とメールが届く。FRBは21日(アメリカ時間)のFOMCで0.75%の利上げを決めた。これで政策金利は約14年ぶりに3%を超えた。同時に公表された22年末時点での政策金利見通しは参加者の中央値が4.4%、つまり年内2回の会合で計1.25%の追加利上げが必要になる。

これを受けて米債券市場では2年債利回りが一時4.1%台にまで上昇、長期金利の指標となる10年物国債利回りも一時3.6%台にまで上昇した。これで逆イールド(短期金利が長期金利を上回る:景気後退のサインとされる)幅も大きく拡大した。

続いて日銀の金融政策決定会合(21~22日)で大規模金融緩和策の維持が決定した。当然、日米金利差拡大を材料に円相場は下落し、一時1ドル=145円台を付けた。

ここまでは予想通りだ。これからのシナリオはどうだろう。FRBは2023年末時点の政策金利見通しを4.6%としていることから、来年以降の利上げは大きくペースダウンすることになる。それまで日銀は動かずに耐えきれるだろうか。

これまで通りのシナリオならば、貿易赤字は膨らみ、経常収支は赤字に転じ、つまり円資金は流出し続け、輸入物価が消費者物価を押し上げればこれも円資産の国外流出だ。国内消費が冷え込んだまま日本企業がさらなる海外投資に傾けば、もちろんそれも資金流出だ。なによりも莫大な国内の家計金融資産は、円資産としてそこに留まり続けるだろうか。

円を売るのは海外の投機筋だけではない。日本の企業、金融機関そして家計がそろって円を売るならば、つまり円が日本経済を見捨てることになるならば、もう打つ手が思い浮かばない。

日誌資料

-

09/09

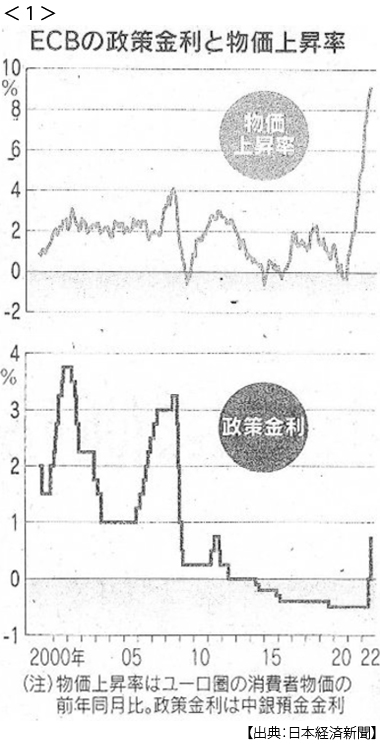

- ・欧州中央銀行、0.75%利上げ(8日理事会) 幅最大、インフレ抑制 <1>

- 引き締め効果不透明、景気腰折れも エネ供給不安、米に耐性見劣り

- ・ドルの実力(名目実効レート)過去最高 対ポンド37年ぶり高値 対円24年ぶり

- ・エリザベス女王死去 96歳、在位最長の70年

- ・中国消費者物価2.5%上昇 8月、7ヶ月ぶり鈍化

-

09/10

- ・物価対策 日欧70兆円 長引く危機対応 見えぬ出口戦略

- ・「再度の大幅利上げ支持」 FRB理事、次回FOMCで

-

09/11

- ・IPEF、交渉入り合意 中国念頭に対抗軸 重要物資融通へ情報共有

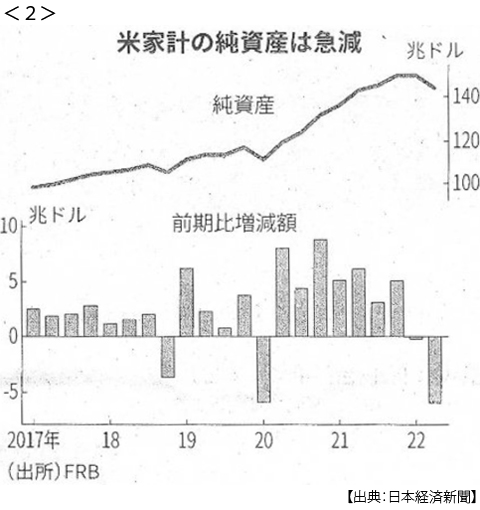

- ・米の家計純資産 最大の6.1兆ドル減 4~6月、株安響く <2>

-

09/13

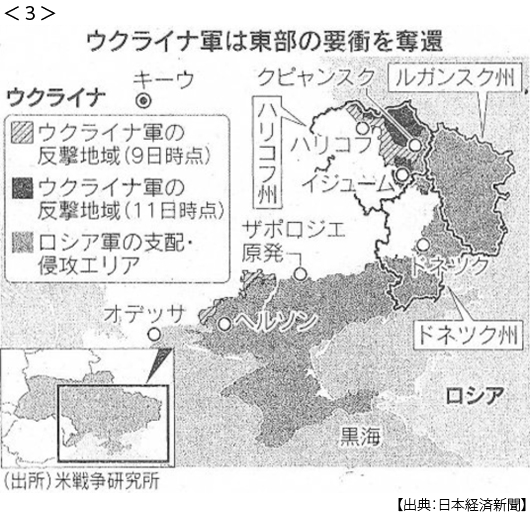

- ・ウクライナ、東部反攻加速 要衝ハリコフ州「制圧地域、ほぼ奪還」 <3>

-

09/14

- ・NY株急落1276ドル安 大幅利上げ継続警戒 日経平均一時800円安

- ・米消費者物価8.3%上昇 8月 伸び鈍化、市場予想は上回る

- ・米預金の減少幅最大 四半期ペース 6月末、3700億ドル減 金融商品にシフト

- ・企業物価上昇、円安が拍車 8月9% 輸入価格に影響大きく

- ・ロシア、金融で対中シフト 制裁でドル離れ加速 人民元建て社債、国債発行も

-

09/15

- ・政府・日銀、為替介入準備か 市場参加者に相場照会(レートチェック)

- ・貿易赤字最大2.8兆円 8月 資源高・円安響く 輸出鈍く、円安の恩恵薄れる

- ・「反撃能力」検討 米が支持 防衛相会談 来年、日米2プラス2

-

09/16

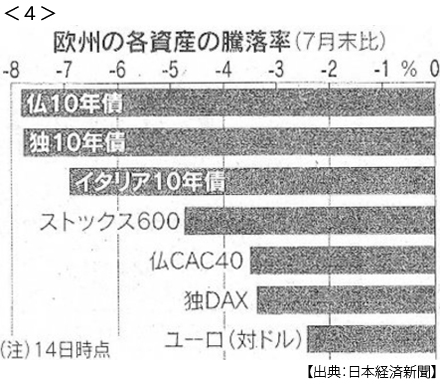

- ・欧州トリプル安 マネー一斉逃避 景気悲観、急速に強まる <4>

- ・米小売売上高0.3%増 8月 食料優先、服・家電控える 中高所得層にも打撃拡大

- ・米の逆イールド 22年ぶり金利差、0.32%台後半 2年債と30年債

-

09/17

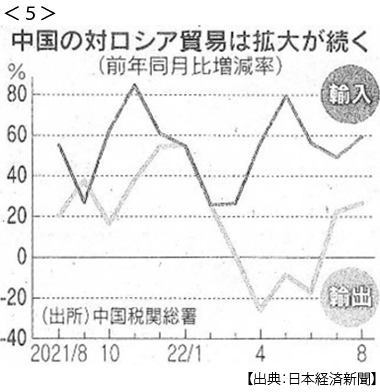

- ・中ロ、共同声明出さず 首脳会談、かりそめの結束 <5>

- 習氏、侵攻巡り一線 プーチン氏「懸念を理解」

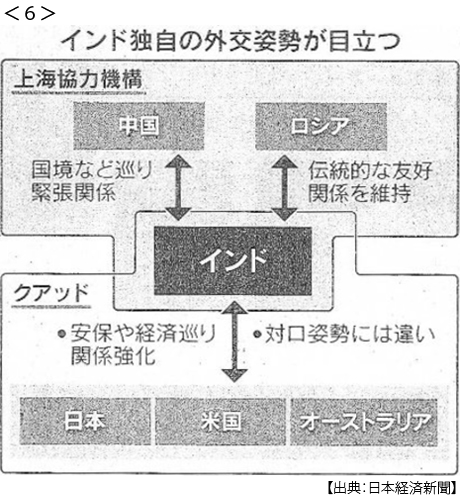

- ・印首相もロシアに苦言 首脳会談「戦争の時ではない」 等距離外交で実利 <6>

- ロシア産原油輸入拡大 米IT勢の投資受け皿に 日本と安保協力、中国警戒

- ・米韓「核の傘」で連携 対北朝鮮で協議再開

- ・中国、深まる不動産苦境 新築住宅価格12ヶ月連続下落 金融システム波及も

- ・「デジタルドル」定期会合 米政府設置 安保面の影響精査

- ・NY株が週間4%安

-

09/18

- ・米でストライキ8割増 インフレ・人手不足、要求強気 全体の2割が教職員

- ・一帯一路「問題債権」3倍 20~21年7.4兆円、コロナ直撃 融資6割減少

-

09/19

- ・止まらぬ円安 縮む日本 ドル建てGDP、30年ぶり4兆ドル割れ 140円換算

- ドル建て日経平均株価、今年2割安 経済構造の転換急務

- ・韓国、醜聞巡り争い再び 検察交え泥仕合 最大野党党首を起訴 大統領を告発