今週のポイント解説(8) 3/13~3/22

「出口」に向かうアメリカ金融政策

1.出口戦略ってなに?

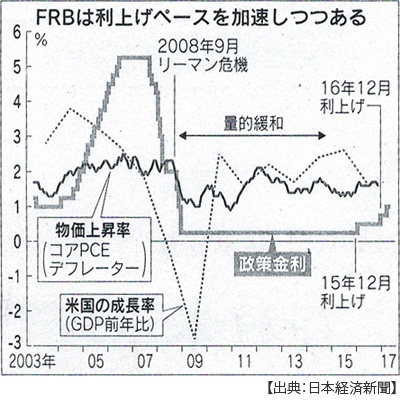

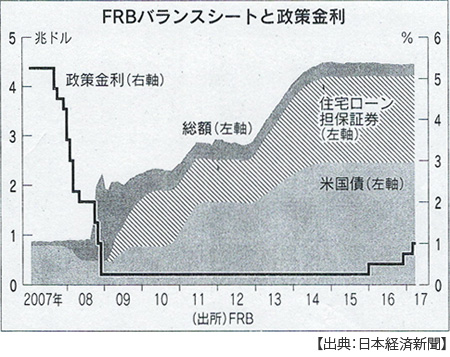

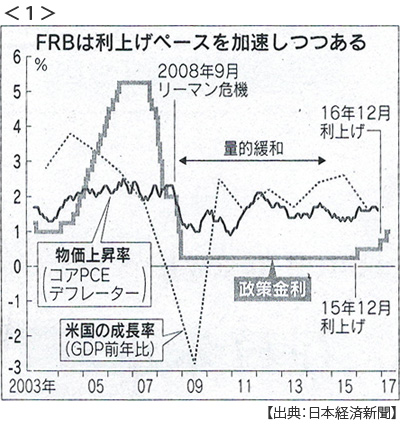

リーマンショック以降、アメリカの中央銀行にあたるFRB(米連邦準備制度理事会)は異例の量的緩和とゼロ金利で景気を刺激し続けてきた。政府の財政出動によって大量に発行された国債を購入し、さらには住宅ローン担保証券をも買い入れ4兆ドルを超える資金を供給してきた。政策金利も5.5%から0.25%にまでほぼ1年で利下げし、以降9年半のあいだゼロ金利を維持してきたのだ。

こうして市場には莫大な超低金利資金が流れ込み、アメリカ経済はプラス成長を持続した。緩和マネーは海外にも流出し、NY株価のみならず世界の株式市場を刺激していく。一方中国は、成長のエンジンを対米輸出から国内公共投資にシフトさせ、その規模は4兆元に達した。これが海外資源の爆買いとなって資源国の成長を支え、かつ中国消費拡大もまた世界の投資を回復させてきた。

しかし、2014年から2015年にかけて潮目が変わってきた。中国経済は過剰投資から減速しはじめ、アメリカ経済もインフレ圧力が高まりだした。EUも日本もデフレから脱却できない。大量投与されたカンフル剤は効き目が薄れそのリスクが表面化し始めたのだ。 アメリカ経済も景気が過熱してインフレを起こせば失速する。FRBはいつまでも極端な金融緩和を続けるわけにはいかない。またゼロ金利も莫大な債券保有も非常時への対応とはいえ非正常な状態だ。これをいつかは「正常化」させねばならない。それが「出口」だ。利上げと資産圧縮が出口戦略の課題となる。

これには細心の注意が求められる。インフレ予防が景気の腰折れを招いては「余計なことをした」ことになる。また海外に流出した緩和マネーが利上げによってアメリカに逆流すれば新興国経済に多大な打撃を与えるだろう。出口に向かっても向かわなくてもリスクは増大する。この難題をイエレンFRB議長は背負っているのだ。

2.3度目の利上げ

FRBは3月15日の米連邦公開市場委員会(FOMC)で0.25%の追加利上げを決定した。2015年12月に9年半ぶりの利上げに踏み切ったものの追加利上げはその1年後の2016年12月だった。そして今回が3回目、前回から3カ月しかたっていない。

金融政策は政府から独立した中央銀行の専決事項だ。決定すれば即日実施される。それだけに市場との対話が大切になってくる。

マーケットにショックを与えたければサプライズ効果を狙うこともあるだろうし、なるべくショックを緩和したければマーケットがそれを織り込んで(その予想にもとづいて売買するようになって)から決めるほうがいい。イエレン議長は今回、ショックを緩和する対話に成功したと見られている。

イエレン議長は「我慢のイエレン」と呼ばれるほど利上げには慎重な、いわゆる「ハト派」と目されてきた。だから昨年12月に利上げしたばかりだから3月は見送られるだろうと、じつは先月までは市場の7割くらいがそう予想していた。ところが3月になると今回の利上げはほぼ確実視されるようになっていた。

空気が変わったのは2月14日のイエレン議長の議会証言あたりだったように思う。ここでイエレン氏は3月利上げを排除しないと表明した。2月22日には1月末のFOMC議事要旨が公表され、ここで参加者の多くが「かなり早期の利上げ」を支持していることがわかった。それ以降FRB高官が相次いで3月利上げに言及し、3月3日には再びイエレン議長が3月利上げを検討していると明言した。

その判断材料とされたのはやはり雇用統計で、3月10日米労働省は2月の雇用者数が23.5万人増えたと発表した。この数はイエレン議長が示した目安も市場予測もはるかに上回るものだった。市場は3月利上げを確実視するようになり、関心はその後の利上げペース(年3回なのか4回なのか)に移った。

しかし、利上げ時期を「忖度」させることだけが中央銀行と市場の対話ではない。その利上げの根拠が受け入れられることも合意形成にとって大切だ。

3.なぜイエレン議長は急いだのか

空気が変わったと指摘した2月中旬のイエレン議長議会証言、当初は市場の反応を見極めるための観測気球を上げたと見る向きもあったのだが、印象的だったのが財政・移民政策などでトランプ政策と明らかな距離を示したことだった。そう、FRBはトランプ・リスクを強く意識しているとアナウンスしたと受け止められ、市場はこれに同調したのだと考えている。

だから(と、思うのだが)、3月15日の利上げ決定後イエレン議長は利上げ判断の理由について明示しなかった。「経済が堅調だから」と当たり障りないことを理由にして、なお「年内利上げはあと2回を見込んでいる」と、年4回という利上げペース加速を危惧する市場をなだめた。

最大のポイントは、「利上げが遅れればリスクになる」と強調したことだろう。どんなリスクなのか、イエレン氏は「遅れればそれだけ将来は急激な利上げが必要になるから」とありていな言い回しにとどめた。

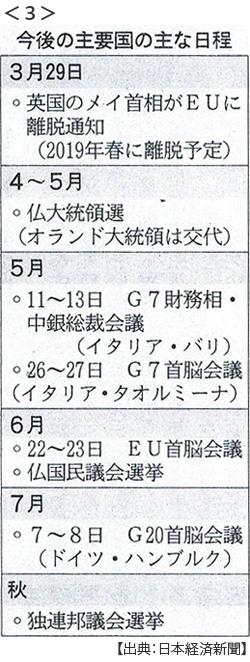

しかし今回の場合、利上げの遅れというのは「3月ではなく5月なら遅れ」と読むべきだろう。この2カ月のあいだに不透明なリスクの第一は、ヨーロッパの政治情勢だ。まずイギリスのEU離脱通告。そしてオランダ総選挙からフランス大統領選挙、どちらも極右勢力の勢力拡大が予想され、それらはEUの動揺さらには9月のドイツ議会選挙に影響が及ぶ。

そして何よりもアメリカ議会、そこでトランプ・リスクがどのように扱われかつ表れるかが不透明だ。まず、貿易保護主義の扱い、NAFTA(北米自由貿易協定)の見直しなどは進展しても経済成長にとってリスク、停滞してもトランプ政権の求心力に陰りとなる。次にオバマケア(医療制度改革)見直し。共和党には見直しではなく撤廃を要求する勢力が含まれる一方で見直しによる低所得者の反発を恐れる勢力も存在する。そしてこのオバマケア見直しはトランプ政権の最優先課題だから、最大の目玉政策である「税制改革(減税)」はそのあとになる。

つまり期待先行のトランプ相場が好調なうちに利上げをしなくては、失望売りによる株価下落局面では利上げは見送らざるを得なくなる。それだけFRBはトランプ相場、トランプ政策に対して懐疑的なのだということなのだろう。

4.「出口」に向けた焦りも?

こうしてみれば、FRBは絶妙のタイミングで追加利上げを決定したように見える。市場に与えるショックを最小限にしたということで、市場との対話も成功したと評価されている。しかし、異例の金融緩和からの出口の光はまだ見えていない。

イエレン議長の任期は来年2月までだ。トランプ政策に異論を唱えるイエレン氏の続投を予想する人は少ない。またFRB理事の欠員は4月に一人増えて3つになる。ドル高を嫌うトランプ氏はここに利上げに慎重なハト派を送り込むだろう。

だからイエレン氏は出口戦略を既定路線にするために先手を打つ必要があった。出口、すなわち金融政策の正常化とは、中央銀行が金融危機対応から「物価の番人」へと本来の役割に復帰することを意味する。それはゼロ金利から脱して慎重に利上げを進めるということだけではない。最難関は量的緩和で膨れあがったFRB保有資産の圧縮だ。

物価の番人としての利上げの目安は、第一にFRBが目標とする物価上昇率2%を維持すること(現在1.9%)。第二には、緩和でも引き締めでもない「中立金利」を維持することだ。

中立金利はおよそ潜在成長率に順行するのだが、アメリカの潜在成長率は2%台半ばだと見られている。つまり利上げの余地はそれほど広くはない。ことしあと2回0.25%の追加利上げができたとしても、政策金利は1.5%以内にとどまる。

しかし、最難関の資産圧縮に踏み切るには少なくとも2%台にまで金利を上げておきたいところだ。この見通しがまったく不透明なのだ。

現在の完全雇用水準を維持しながら持続的に賃金が上昇していくことが前提になる。また、期待先行のトランプ相場が変調をきたしたなら利上げどころか金融緩和(利下げ)を求める声もウォール街から上がるだろう。

任期満了まで1年、イエレン議長の舵取りはそうとうな荒波を覚悟しなくてはならない。今回の利上げは、それでも出口に向かう決意の固さを示したと言うことができるだろう。

5.逆方向に向かう日米金融政策

FRBの追加利上げ決定直後、日銀は金融緩和政策維持を決定し、黒田総裁は「強力な金融緩和を推進することが適切だ」と強調した。3月17日付日本経済新聞は「金融緩和からの出口を急ぎ始めた米国に対し、日本は出口論議に進む糸口を見つけられずにいる」と懸念を示している。

FRBが出口に向かったとはいえ、緩和から引き締めに転じたというわけではないが、少なくともインフレが警戒されていることはたしかだ。そして量的緩和による資産膨張の圧縮開始時期が検討され始めている。

つまり日米とも金融緩和という同じ方向を向いていた時期は終わったと見るべきだ。そればかりではない、日銀はFRBも採用しなかったマイナス金利導入、長短金利操作という荒技を緩和政策に組み込んでいる。しかも日銀の異次元量的緩和によって購入された資産規模は、市場規模に対する比率もGDPに対する比率も、FRBのそれと比べてはるかに高い。出口はより厳しいと見るのが自然だろう。

そこまでしても、その緩和効果は極めて不充分なままリスクが浮上して久しい。国債市場は需給が逼迫して金利変動リスクが拡大している。マイナス金利導入によって金融機関の収益は悪化している。長期金利ゼロ誘導は不発の感が強い。しかし黒田総裁は任期残りわずかにして政策変更も出口戦略にも言及しないでいる。

しかも、政策的には「強力な金融緩和を推進」と息巻いても市場では日本の長期金利はアメリカに連れて上がり始めている。安倍政権はマイナス金利によって「ゼロ金利で借金ができる」と当て込んで積極財政に突き進んでいるが、金利が上げれば財政赤字拡大は加速する。このツケを誰に背負わせるつもりだろう。

日米金利差で円安が進めばと期待していたのだろうが、じつはアメリカの利上げが確実視されても決定されても為替相場には反映されなかった。指摘したようにアメリカの利上げペースは緩やかでかつ利上げ幅も限定的だと、FRBと市場の対話は成立しているからだ。

そして4月には「日米新経済対話」が始まる。日米首脳会談で持ち越された宿題が山積みだ。トランプ政権の求心力は急速に低下している。ここで日本に手心を加える余裕などないだろう。保護主義を前面に押し出すアメリカ側が、アメリカが利上げする中で日本が「強力な緩和」という問題をスルーするとは思えない。

イエレン議長の決意に誠実さを感じるのは、異次元緩和の出口も財政再建の見通しも次々と先送りにする姿に不誠実さと無責任さが際立つこととのコントラスト効果なのかもしれない。

【お知らせ】

後期授業が終了しましたので、3月末まで10日間更新にさせていただきます。「週間」を名乗って実は「旬間」となりますが、よろしくお願いいたします。

日誌資料

-

03/13

- ・邦銀、国債離れ加速 1月保有額14年ぶり80兆円割れ

-

03/14

- ・日・サウジ、特区新設で合意 首相、国王と会談 サウジ「石油立国」に危機感

- ・英、月内にEU離脱通告 議会が法案可決、首相に通告の権限

-

03/15

- ・米次期通商代表ライトハイザー氏、農業分野「日本を標的」 FTAに意欲

- 自動車含め「TPP交渉を上回る合意を目指す」

-

03/16

- ・米、3カ月ぶり追加利上げ0.25%(15日FOMC)年内あと2回見込む <1>

- イエレンFRB議長「利上げの遅れはリスク」 「年3回」に市場安堵

- ・日銀、緩和政策を維持(16日決定会合)黒田総裁「強力な緩和適切」

- ・韓国大統領選5月9日 2カ月の短期決戦 革新一色、異例の選挙

- 大統領代行が不出馬表明 保守の有力候補不在

-

03/17

- ・米独財務相が初会談「貿易戦争望まない」 国際協調を尊重

-

03/18

- ・米独首脳会談(ワシントン17日)米「NATO応分負担を」

- メルケル首相、国防費増額を約束も難民問題では溝

-

03/19

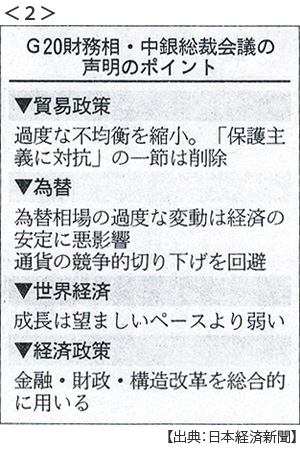

- ・保護主義に対抗、声明盛らず G20財務相・中央銀行総裁会議 <2>

- 「反保護主義」削除を米譲らず 貿易赤字削減に固執、G20に綻び

- 為替政策は維持 温暖化対策の記述なし

- ・米中、首脳会談へ準備 北京で外相会談(18日)

- ・日ロすれ違う思惑 共同経済活動で初の協議 「特別な制度」踏み込まず

- 日本、事業実現に熱意 ロシア、強硬姿勢変えず

-

03/21

- ・日独首脳会談(ハノーバー、20日)反保護主義、道険し <3>

- 日欧EPA(経済連携協定)が試金石 トランプ政権との距離感に温度差

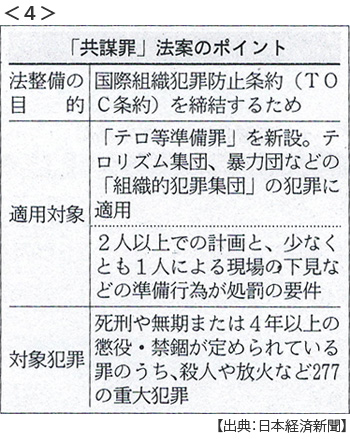

- ・「共謀罪」法案を閣議決定 テロ準備段階で処罰 <4>

-

03/22

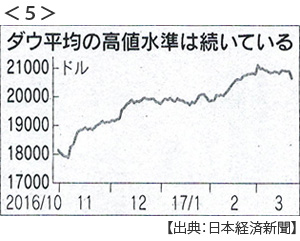

- ・NY株237ドル安 「トランプ相場」最大の下げ <5>

- 米長期金利低下とトランプ政権の政策運営不透明感から売り誘う

- 日経平均一時400円安 円上昇、一時111円半ば

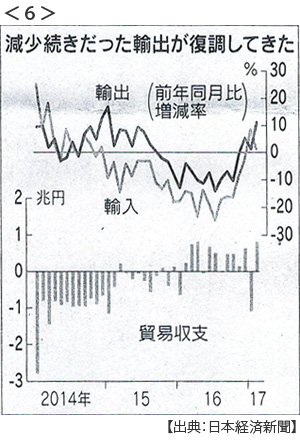

- ・2月貿易黒字8134億円 6年11カ月ぶり高水準 対中輸出が増加 <6>

- ・米経常収支赤字、昨年4812億ドル、8年ぶり高水準(前年比3.9%増)

- 貿易収支は5005億ドルの赤字で前年比横ばい

※コメントはこちらから記入できます。