今週のポイント解説(42) 12/18~12/31

減税を喜ぶ民主主義(後半)

1.過去最大の2018年度予算案

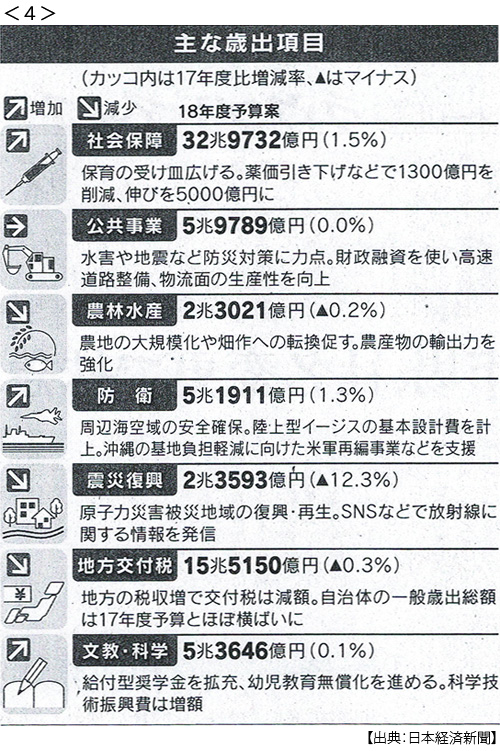

安倍政権は12月22日の閣議で一般会計の総額が97.7兆円になる2018年度予算案を決めた。これは前年より0.3%増えて過去最大の規模になる。税収は約59兆円が見込まれ新規国債発行は33.6兆円、歳出のうち社会保障費は33兆円、国債費(借金の元利金返済)は23.3兆円だ。

収入の3分の1が借金で、支出の3分の1が社会保障費とこれらはほぼ同額。社会保障費のうち年金と医療がそれぞれ11兆円台、介護が3兆円、少子化対策が2兆円となっている。日本の財政赤字は1000兆円を超え、GDPの2倍以上になっているが、さらに33兆円以上積み増され、これで高齢者向け中心の社会保障費を充当し、そのぶん次世代の負担が増大している。

さらに少子高齢化は加速する。昨年生まれた日本人の赤ちゃんは94万人、これは統計の残る1899年以降(1999年ではない!)で最も少ない。数年後には戦後ベビーブームに生まれたいわゆる団塊の世代が次々と75歳以上になっていく。

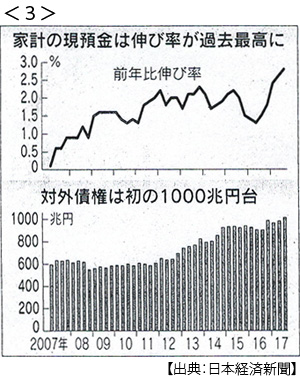

だからほとんどの人が老後が心配だから貯蓄に励む。昨年9月末の家計の金融資産は1845兆円を超えた。これが消費に向かえば当然景気は良くなるのだが、むしろ貯蓄が前の年より4.7%も増えている。

みんな日本の財政が不安なのだ。それでも日本の民主主義は減税を喜んでいる。

2.減税による「1強」政権

2012年6月、当時の民主党政権は自民党・公明党との3党合意で消費税の引き上げを可決した。2014年に5%から8%に、2015年に10%に引き上げる。消費税率を2%上げると税収は約5兆円増えると計算されていて、このうち1兆円を社会保障費に充当し、残る4兆円を財政赤字削減に使うことも約束した。

ところが安倍政権は消費税率引き上げの1年半延期を問うとして2014年11月に国会を解散し衆院選で大勝した。その1年半後が近づく2016年6月にはさらに2年半延期するという公約を掲げて参院選で圧勝した。

あらかじめ予定されていた増税の延期は事実上の減税だから、合計5兆円×4年間で20兆円の減税規模になる。予定通りに消費税率を引き上げていたら4兆円の社会保障費財源が生まれ、財政赤字は16兆円減らすことができたはずだった。

消費税だけではない。安倍政権は発足当時37%だった法人税率を徐々に引き下げ、2016年には29%台にまで下げた。こうして減税を喜ぶ日本の民主主義は安倍政権に絶対多数の議席を与えた。

もちろん安倍政権にも財政再建公約というものがあった。2020年までに基礎的財政収支(新たな借金とこれまでの借金返済ぶんを除く財政収支)を黒字にするというものだ。これはおととしまでの首相所信表明演説で4年連続再確認されてきた。

消費税率引き上げ延期によってアベノミクスのエンジンを吹かし、デフレ克服によって税収を増やすことができるからだと説明されてきた。しかし昨年の所信表明演説ではいっさいこの公約には触れられなかった。ついには「それはもう望めない」と言い出した。

それでも誰も「公約違反」だとは言わない。少子高齢化対策では待機児童ゼロと介護離職ゼロが公約だったが、これもうやむやのなかで延期された。それでも「公約違反」だと騒がれることもない。

みんな、減税を喜んだからだ。それどころか昨年の衆院選では来年消費税を引き上げたら税増収分を幼児教育無償化に使うと言われ、「モリ・カケ」で追い詰められていた安倍自民党を圧勝させた。無料化だからタダにしてもらえると勘違いしたのだろう。そうではない、将来のツケが増えたのだ。そしてこのツケには利息が付くのだ。

3.ゼロ金利で借金

減税をして歳出削減をしなければ財政を建て直すことは困難だ。それでも政府は「財政健全化は着実に進んでいる」(麻生財務大臣)と言う。18年度予算案の国債依存度が34.4%と17年度当初予算から0.8ポイント低下したというのがその理由だ。

いや、それでもこの数字は異常だ。赤字大国のアメリカでも10.8%、イギリスは4.4%、ドイツにいたっては2%だ。しかもこの「健全化」は日銀が国債利回り(政府借入の利息)をゼロに誘導していることによるものだ。

本来財政赤字拡大は長期金利を上昇させるから(国債価格の下落によって)、減税による、あるいはバラマキによる景気刺激策は効果を相殺される。それを中央銀行の量的緩和によって限定的な期間のみ支えることはできるだろう。

しかし、今は低金利だから借金ができるという理屈だが、その借金は残りそして金利はやがて上がることが避けられない。それも大幅な金利上昇のリスクが待ち受けている。日銀の緩和政策に限界が見えてきているからだ。

量的緩和(中央銀行が市場から国債を購入して資金供給量を増やす)政策は市場に充分な国債があってこそ継続可能だが、それが枯渇するまで2、3年と言われている。マイナス金利政策も効果が見られず弊害が目立ってきている。

それでも日本の財政はだいじょうぶだと言う識者に共通している根拠が、日本の国債は国内で消化しているからだというものだ。たしかに財政赤字約1000兆円に対して家計の金融資産は1800兆円を超えている。企業も含めれば3000兆円に達する。公的部門のマイナスの貯蓄を民間部門のプラスが支え、全体ではプラスだという理屈だ。

しかしこの民間金融資産の海外流出が加速している。日本の対外資産は1000兆円を超えた。定期預金も保険も年金も、ゼロ金利の日本国債は運用の対象にならない。利上げを繰り返すアメリカや、金融緩和の出口を予定しているユーロ圏へと流れる。

こうしてドル高になり、ドル需要が高まると円をドルに替えようとする。ドル保有者は金利を取って円と両替し、その円をゼロ金利の日本国債で運用しても利ざやが生まれる。こうして今や発行から1年以下の短期国債市場では外国人保有者の保有比率が60%に近づいている。

かれらはこれを長期保有するつもりはない。どこかの国際市場変調をきっかけに売りが始まれば売りが止まらない。でも日銀はもうこれ以上買うことはできない。国内民間貯蓄は海外に流れている。日本国債の買い手が足りなくなれば金利上昇は避けられない。

4.改憲コスト

それでも日本の国会は財政について多くの時間を割くことはない。財政再建には増税が不可避であり、日本の民主主義は減税を喜ぶからだろう。

だからといって逃げるわけには行かないはずだ。「税の集め方と使い方を議論する場」が国会だからだ。しかし減税によって圧倒的な議席を獲得した安倍政権は、特別機密保護法のうえに新安保法制審議、共謀罪審議に会期を使い果たし、結局数の力でこれらを通過・可決させた。

こうして国会本会議は浪費され、臨時国会も召集されない。召集されても冒頭解散となり、昨年は一度も国会党首討論がなかった。いままで、そんな国会は日本にはなかった。 財政再建の先送りは、そのまま財政危機のリアリティを強めていく。本人に聞くわけにもいかないが、安倍さんはその前に憲法改正をやってしまいたいように見える。

減税を喜ぶ民主主義は、結果として国会改憲勢力を増大させた。そのあいだに国民の借金は増え続けていった。改憲コストはあまりにも高くつきすぎている。

5.そもそも財政とは何か

年初に安倍さんは「今年は憲法改正の国民的論議を活性化したい」との抱負を述べていた。このさい国民が「くにのありかた」について議論を盛り上げることには賛成だ。だから財政だ。

財政、すなわち政府の経済活動の役割として次の三つがあげられる。そのひとつは「公共財・サービス」の生産だ。利潤が期待できないものを企業は生産しない。警察も消防も国防も、下水道も河川湾岸の堤防も、公園や街の緑化も、住民票や印鑑登録も、利潤を生まないし、価格メカニズムで生産量を決定することもできない。

ふたつめは「景気の安定」だ。企業の生産が自由である限り景気は循環する。好況、景気後退、不況、景気回復を繰り返す。それが資本主義というものだ。この循環の波はできるだけ緩やかなほうがいい。好況時の税収増は不況時の福祉に備える。財政政策は金融政策とタッグを組んで、景気の過熱を抑え、不況からの脱出を図る。

そして「所得の再分配」だ。私有財産制のもとでは生まれながらの貧富の差は避けられない。自由社会では競争による勝ち負けやその時々の運不運も避けられない。所得が多いのは個人の努力によるものだけではない。親のおかげとか、その人の個性が時代に合うとか合わないとか、天災や事故もあるだろう。高所得者により高い税を課して低所得者の文化的な生活を支えなければならない。

つまり財政とは「格差是正」なのだ。

6.財政への無関心は格差に対する無関心

私的な昔話で恐縮だが、学生のときのレポート課題に「豊かな社会とは何か」というものがあった。テーマが気に入って珍しく図書館に閉じこもって書き上げた。ところが恩師は「おまえだけ書き直してこい」と言う。「なんでですか」と聞くと「期待に応える内容ではない」と突き放された。

ボツになったレポートの内容は覚えていない。書き直しの苦しみはよく覚えている。そしてレポートの問題意識を根本から変えた。「豊かな社会とは個人の選択ではないことからの自由である」という結論に、恩師は満足してくれた。

1990年以降、金融のグローバル化は一気に広げられ、とりわけリーマンショック以降は金融政策が万能であるがごとく讃えられていった。それだけでも「持つものと持たざるもの」、「運がいいか悪いか」という個人の選択ではないところで格差が拡大し、それはついには1%対99%と言われるまでに極限化していった。

デフレが長期化する中で、人々は目の前の景気回復に目を奪われ(あるいはそう仕向けられ)、減税を歓迎し、権力者は「税で票を買う」ことを覚えた。民主主義において増税を有権者に説得できる有能な政治家は必要ではなくなってしまったのだ。

そして個人が共同体を支え、共同体が個人を支えることが、それぞれの個人が自らの選択ではないことから自由であることの、つまり豊かであることの前提だということが忘れ去られたしまった。

資本主義の歴史において平時には前例がないほどの金融緩和政策を駆使してもなおデフレが克服されないことを「謎」とすることが流行っている。その「謎」の「解」のひとつとして間違いないことは需要の不足であり、それをもたらしているのは特に先進国における格差の拡大なのだ。

減税を喜ぶ民主主義は、将来の財政不安から目を背け、したがって格差から目を背け、それでもやはり格差拡大を怖れているのだ。なぜなら、それは自らの選択ではないことから不自由だからだ。

日誌資料

-

12/18

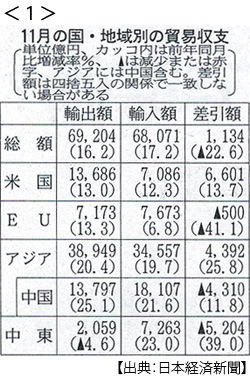

- ・11月輸出16%増の6.9兆円 対中輸出が米向け上回る <1>

- ・預金にかかるマイナス金利分 GPIFが負担 みずほ系信託が要請

-

12/19

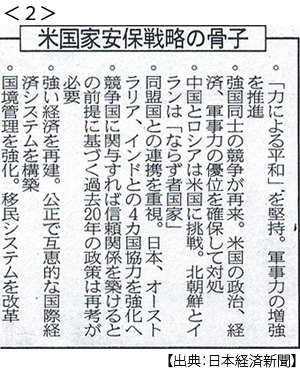

- ・米「中ロと競争の時代」トランプ大統領が国家安保戦略を発表 <2>

- 力による外交前面に 役割重くなる同盟国

-

12/20

- ・家計の金融資産最高 9月末1845兆円(4.7%増) 対外債権1000兆円 <3>

- 金融を除く民間企業は1207兆円(前年比15.3%増) 海外シフト鮮明に

- ・陸上型イージス2基導入を閣議決定 迎撃制度どう向上 配備コスト膨らむ

-

12/21

- ・トランプ減税議会通過(20日)10年で1.5兆ドル「米史上で最大」 中長期でドル高要因

- トランプ政権、やっと成果 中間選挙の武器に 財政赤字1兆ドル増 副作用否めず

-

12/22

- ・18年度予算案閣議決定 最大の97.7兆円 膨らむ歳出かすむ改革 <4>

- 税収増・低金利頼み 農業・道路、査定甘く 薬価引き下げ帳尻合わせ

-

12/23

- ・エルサレム首都認定、国連が撤回決議 米孤立、外交力に傷深く 報復なら信用失墜

- ・赤ちゃん最少94万人 17年人口自然減初の40万人超(厚労省発表)

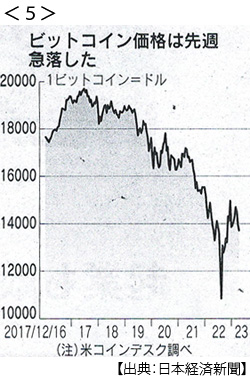

- ・ビットコイン下げ加速 5日で4割超 1日で29%下落 仮想通貨バブル転機 <5>

-

12/24

- ・安保理、北朝鮮に追加制裁 全会一致 石油製品供給9割削減

- ・半導体サムスン初の首位 年間売上高インテル超えへ メモリー需要増追い風

-

12/25

- ・中国、半島有事想定か 難民キャンプ準備 米中、核管理で事前協議

-

12/26

- ・失業率24年ぶり低水準 11月2.7% 物価3年ぶり上昇う幅(前年同月比プラス0.9%)

-

12/27

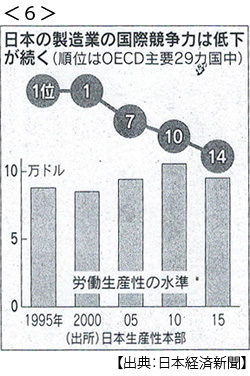

- ・日本の労働生産性(製造業2015年)過去最低の14位に低下 <6>

-

12/28

- ・日本企業のM&A最多3000件超 今年14%増 海外企業買収が活発に

- ・「日韓合意で解決できず」慰安婦問題で韓国大統領

-

12/30

- ・政府、中国との関係改善に向けて一帯一路に協力 支援は個別判断

- 習氏来日時に新たな政治文書取り交わし検討 アジアインフラ銀行(AIIB)には参加せず

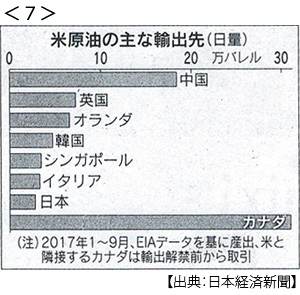

- ・米原油輸出3倍に 10-12月、割安感強まる 対中国14倍 中東・ロシアと摩擦も <7>

-

12/31

- ・教育無償化で自治体負担4000億円減 補助、国が肩代わり

※コメントはこちらから記入できます。