今週のポイント解説(2) 01/06~01/13

スマホとか自動車とか、「諸商品の出生地の多方面的性格」

1.なぜか『資本論』

もう40年近く前のことだ。マルクス『資本論』第2巻を読むことは本当に苦しい思い出となっている。何冊もの解説書を脇に何度か読み返したが、ほとんど理解できなかった。理解はできなかったけど、気に入った表現とはたくさん出会った。そのうちのひとつが、この第2巻第4章「循環過程の三つの図式」にある次のくだりだ。

資本主義的生産様式においては産業資本の流通過程を特色づけるものは、「諸商品の出生地の多方面的性格であり、世界市場としての市場の存在である」。それがどのような社会的様式だろうと(奴隷制だろうと国営生産だろうと狩猟によるものだろうと)それが商品生産である限り、世界市場で商品として出会い交錯し、資本の循環にも流通にも入り込む…、なるほど。

この本が刊行されたのは1885年、それから130年以上を経て生産と流通は極限にまでグローバル化された。今やこのマルクスの指摘を否定する者は誰もいない、と思っていた。

トランプさんやその取り巻きが、資本論を読んでいるはずはないと思うのだが、彼らが推し進める「自国第一主義」とやらは、諸商品の出生地の多方面的性格を力ずくで否定しようとする企てだ。まさか資本主義的生産様式を否定するつもりでもあるまいに。

2.アップル株価暴落

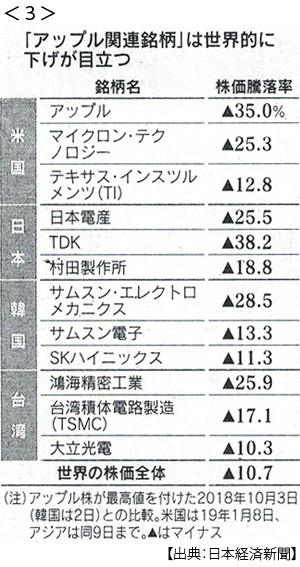

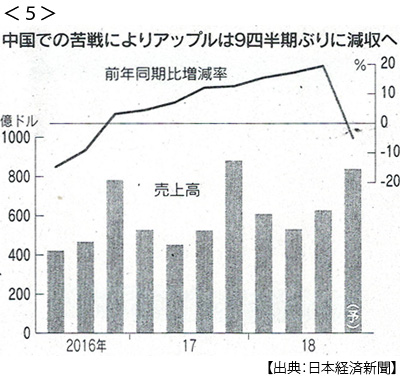

年明けの世界的株価暴落は、アップルの売上高見通しの下方修正(1月2日)が引き金となった。iPhoneの中国での販売低迷が米中貿易戦争の影響の具体的な現れであり、これを世界経済減速のサインだとマーケットが警戒したからだ。

アップルの株価は最高値から3カ月余りで35%下落し、時価総額は4000億ドル近く吹き飛んだ。これが「アップル経済圏」を直撃し、スマホ関連銘柄は総崩れとなった。日本電産、TDK、サムソン、鴻海と日韓台の主力企業株価が軒並み25%超下落し、それが世界の株価全体を10%以上押し下げたのだ。

たしかにアップルの売上高の約2割を中国事業が占める。ここでの売上が6四半期ぶりに減少し、アップル全体でも9四半期ぶりに減収となった。もともとアップルの株価は高すぎた(自社株買いや貿易戦争関連銘柄回避などで)のだが、「アップル経済圏」の株価は好調な業績を繁栄したものだった。

日本電産などは、今期利益を12%増から14%減になるという見通しを発表した。もちろん中国の景気減速が影響している。永守会長は「尋常でない変化が起きた」と述べている。

ぼくは、iPhoneという商品の「出生地の多方面的性格」をまざまざと見せつけられたような気がする。

3.自動車が売れなくなった

2018年の中国の新車販売は前年比2.8%減の約2800万台、前年割れは28年ぶりのことだ。アメリカは0.3%増(約1720万台)の横ばいだったが、今年は3%近く減るだろうと予測されている。欧州主要18ヵ国も0.8%減(約1420万台)だった。

もちろん米中貿易戦争やイギリスのEU離脱の影響もあるだろう。しかし、こうした新車販売の低迷は構造的な問題もはらむと1月16日付日本経済新聞は指摘する。それはシェアリングなど「所有」から「利用」に移る消費動向の変化だと。

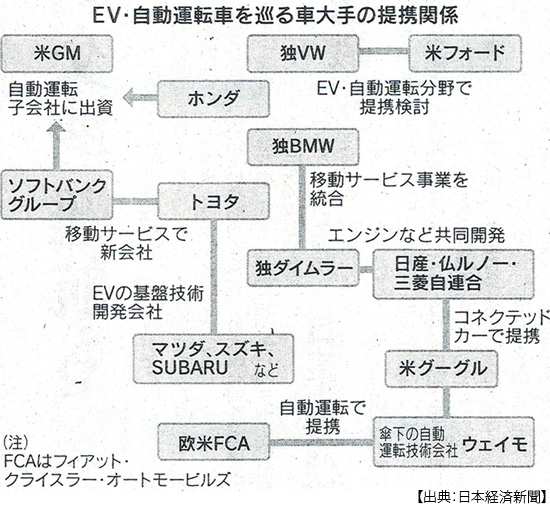

すると、自動運転など次世代車の開発が急がれるのだが、これが1社では難しいという。「AIなど開発費用の巨額化に加え、各国の環境規制や交通規則がめまぐるしく変化するなか、各社とも単独ではなく提携関係を生かす動きが活発になる」(同上)。

1月15日には、ドイツのフォルクス・ワーゲンとアメリカのフォード・モーター が国際的な包括提携で正式に合意したと発表した。自動車会社同士だけではない。米GMとトヨタ&ソフトバンク、グーグルと日産・三菱・仏ルノーなど。

次の図を見ていただいたほうがいいだろう。まさに、自動車という商品の「出生地の多方面的性格」を表している。

ところが、自動車の通商に関するトランプ政権の方向は、これと真逆だ。NAFTA(北米自由貿易協定)見直しでは、自動車関税ゼロの条件として域内の部品調達比率を75%以上に引き上げ、その部品も40%以上を時給16ドル以上の地域で生産しろと言う。

ただでさえ売れない車が、それで売れるのか。売れなければ製造の雇用も販売の雇用も脅かされる。それがどうして「自国第一主義」なのだと言えるのだろう。

4.ファーウエイ排除

ぼくは授業で「巨大企業に国旗をつけて応援する時代はとっくに終わっている」と話し、学生たちもそれを理解してくれている。ところがアメリカは、企業に国旗をつけて攻撃し始めている。

アメリカ議会は2018年8月、「2019年度米国防権限法」を可決した。ファーウエイ、ZTEなど中国ハイテク産業を代表する5社を名指しで締め出そうとするものだ。2109年8月以降、アメリカの公的機関はこれら5社の製品や部品を組み込んだ製品の調達を禁止する。2020年8月からは、さらに5社の製品を社内で利用しているだけで、いかなる取引もアメリカ政府機関とできなくなる。

さて、ファーウエイの年間売上は約10兆円、その海外比率は約50%、スマホは世界第2位、通信基地局は第1位で世界シェアの28%を占める。「アップル経済圏」に勝るとも劣らない。

この「ファーウエイ経済圏」には、当然日本もアメリカも依存している。ファーウエイの日本からの部品調達額は2017年で約5000億円、2020年までに倍増する計画もあった。一方、半導体調達(2017年約1.6兆円)の多くをアメリカ企業から調達している。中東やアフリカでも「一帯一路」を追い風に国境を越えて依存している。

部品などの海外依存率が高いからこそ中国のハイテク商品は、複雑で広範囲のサプライチェーンを構築し、まさに「商品の出生地の多方面的性格」の典型となっているのだ。これを寸断しようというのだが、政府が特定企業を制裁の対象にすることがそもそも異例だ。

ドイツやフランスは、このファーウエイ排除に同意していない。ドイツの有力紙「シュピーゲル」は、「スパイ活動があるというのならば証拠を示さなければならない」と指摘している。ごもっともだ。アメリカは「恐れがある」としか言っていないのだから。

5.ファイブ・アイズ

興味深いのは、このファーウェイ排除にオーストラリアとニュージーランドがいち早く追随したことだ。さらに12月にはイギリスの秘密情報部MI6の長官が、なんと公開の講演でファーウエイについて警戒心を露わにし、カナダではアメリカ政府の要請によってファーウエイ副会長が逮捕された。

豪、NZ、英、加とくればこれとアメリカで「ファイブ・アイズ」だ。第2次世界大戦中の暗号解読など通信傍受のネットワークを基礎とした、アングロサクソン系5ヵ国の情報機関同士のネットワークだ。小説や映画では「エシュロン」と呼ばれ、スノーデン元CIA職員の告発でも有名になった。

なるほど、古参スパイが新手のスパイを恐れているということなのか。古参スパイの情報が筒抜けになり、かれらのプライバシー監視が暴かれたりすればたいへんだ。スノーデンさん一人でも大慌てだったのだから。

陰謀論を前提にすれば、いきなり話がわかりやすくなることに対しては強く警戒しなければならない。ぼくは、「諸商品の出生地の多方面的性格」について話しているのだ。

そもそも「インターネット」はアメリカ国防省の高度軍事技術が冷戦崩壊後に民間に転用された代物だ。これがグローバル化を急加速させたのはあらためて言うまでもないだろう。終わったと思っていた「冷戦」が、また新しく始まったようだから、さんざん広がった情報通信ネットワークを遮断しようというのだろうか。

ぼくは、この企てが成功するとは思わない。これからどれだけのスパイ容疑者を逮捕していかねばならないのだろうか。そのたびにそのスパイ容疑企業と「いかなる取引もアメリカ政府機関とできなくなる」のならば、アメリカ政府機関は機能するのだろうか。

軍事を経済に優先させると言えば勇ましく聞こえるのかも知れないが、それは「諸商品の出生地の多方面的性格」を否定し、ひいては資本主義的生産様式そのものの否定に繋がりかねない。であるならば、それは「軍事が経済を破滅させる」行為なのだろう。マルクスに遡るまでもなく、市場に対する無理解がために市場の逆襲という災禍を繰り返してきた、それが資本主義の歴史なのだから。

『資本論』第2巻の学習は、運動部での過酷な反復練習を想起させた。「これがいったい何の役に立つのだろう」と腹が立って、泣きそうで。そんな遠い記憶がどちらも、ぼくにとって少しは役に立っているのならばいいのだけれど。

日誌資料

-

01/06

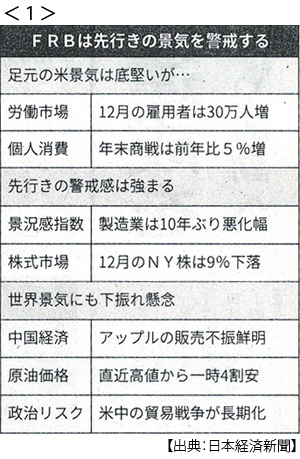

- ・FRB市場の鎮火優先 議長、利上げ一時停止示唆 債務リスク解消遅れも<1>

-

01/07

- ・RCEP(東アジア地域包括的経済連携)妥結、今秋目標 来月にも交渉官会合

- ・ファーウェイ、高性能半導体 米依存脱却へ自前開発

- ・トランプ氏「中国、合意望んでいる」 貿易協議の進展に期待

-

01/08

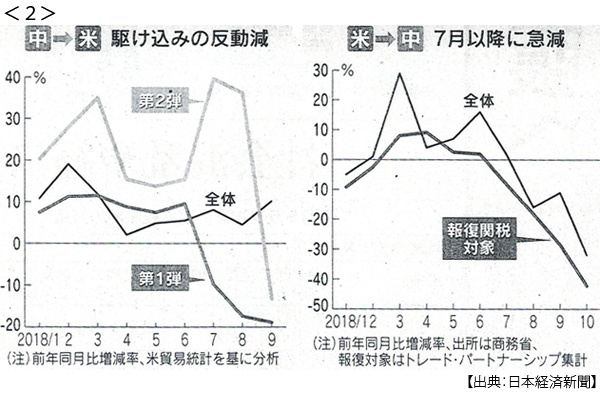

- ・米中貿易追加関税で減速 対中大豆や車で4割減 対米産業ロボ5割減 <2>

- ・豪ドル急落 響く中国依存 一時10年ぶり安値 一段下げ予測も

- ・金正恩氏、4度目訪中 米朝打開へ習氏と会談か

- ・米、シリア撤退計画修正 同盟国の反発受け クルド人保全など条件に

- ・英から資産111兆円移管 民間資産 EU離脱で金融機関

-

01/09

- ・米、ロシア人弁護士訴追 大統領選挙干渉の中心人物 司法妨害

-

01/10

- ・アップル不振、企業に打撃 新型iPhone計画比10%減産 <3>

- ・トランプ氏政策壁高く 国境問題で国民演説不発 政府閉鎖続き与党内造反も

- 民主党と協議物別れ 壁建設譲らぬ構え

- ・米利上げ「様子見できる」 FOMC議事要旨 株価下落を懸念

-

01/11

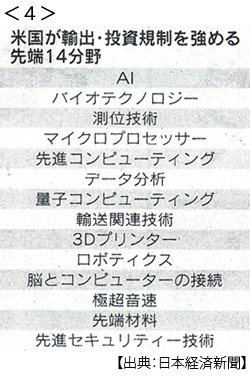

- ・米、技術流出規制一段と 中国念頭、日本も対象 AIやロボ14分野 <4>

- ・日韓深まる相互不信 文大統領、徴用工「判決を尊重」 関係改善後回し

- 日本、強硬論強まる 対北朝鮮で連携に乱れ

- ・習氏、米朝再会談後押し 中朝首脳会談「建設的役割を発揮」

- ・勤労統計問題 過小給付のべ1973万人 雇用・労災保険537億円

- ・昨年の訪日外国人は3119万人 前年比8.7%増で始めて3000万人台

- ・経常黒字1兆円割れ 10カ月ぶり 11月43%減、原油高で

- ・NY株が5日続伸 3カ月ぶり

- ・日英首脳会談 合意なき離脱回避で一致 新経済協定構築へ

-

01/12

- ・米政府閉鎖、最長へ 22日目、23年ぶり更新 生活・経済に影

- 住宅購入手続き停滞・空港一部閉鎖 株公開・M&A遅れも

- ・ファーウェイ社員ら逮捕 ポーランド、スパイ容疑で

-

01/13

- ・iPhone中国で値下げ ネット通販、アップルから卸価格下げ通知受け <5>

- 強気一転、最大2割 ブランド力低下も 日台の部品会社に影響

- ・企業年金利回りマイナス 7年ぶり 昨年、株・債権同時安で

- ・アリババ経済圏、異形の膨張続く 6億人の顧客情報収集 国家の影、色濃く