今週の時事評論(5) 02/10~02/19

コロナ・バブル

1.日経平均3万円回復

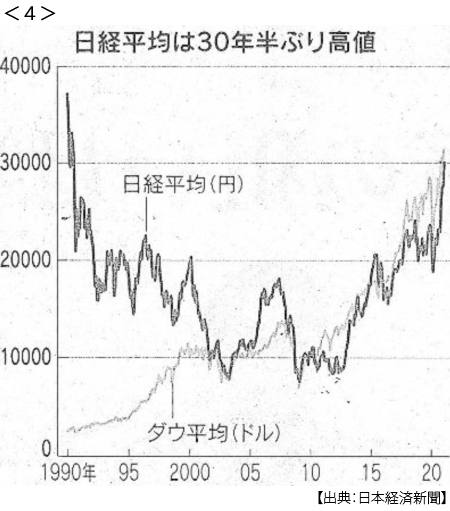

2月15日の東京株式市場で日経平均が3万円の大台を回復した。これは1990年8月以来30年半ぶりのことだ。新型コロナ・パンデミックの中、株価と実体経済の乖離が問われて久しい。昨年日本経済は、GDPがマイナス4.8%、輸出が11%減、訪日外国人が87%減、鉱工業生産は10%低下した。今年1~3月のGDP民間予測もマイナス7.4%だ。そうしたなかで日経平均株価は一方的に上がり続けている。

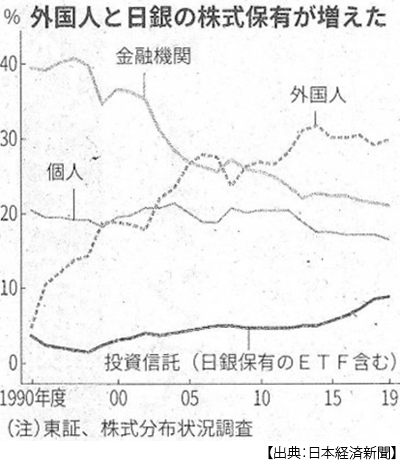

誰が日本株を買っているのか。外国人投資家と公的マネーだ。下のグラフ(2月16日付日本経済新聞)にあるように過去30年間、日本国内の個人も金融機関も売り越している。それを外国人が買い、かれらが利益確定で売りに出れば日銀と年金が買い支えている。

株価は景気の先行指標だとか言うけれど、今回とてもそうとは思えない。もとより資産価格の上昇そのものは誰の所得も増やしていない。またコロナ禍で資産効果による消費増も期待できない。

巣ごもりのなかで個人のネット投資も増えている(ゲームストップ事件についてはまた機会があればそこでディスることにする)。とくに日本の株式市場は外国人と公的マネーに漁られて品薄だから株価は敏感になっている。個人投資家は上がっている銘柄を好むから株高に貢献する。

でもまだ上がりそうだから売らない、つまり所得にも貯蓄にもならない。日銀も年金も売りに出れば株価が暴落するから利益を取れない。外国人投資家が短期売買で利益をあげている中で、国内経済に株高の恩恵は見当たらない。

2.感染拡大=緩和マネー急増

コロナ・ショック暴落のあと株価が急上昇しだした昨年夏に、ぼくはブログで「悲観的緩和マネーによる楽観的ゲーム」と書いた(⇒ポイント解説№234「コロナ株」)。コロナ感染収束の先行きが悲観的だからこそ政府の財政支出は急増し、発行される国債を中央銀行が購入することで資金が市場に供給され、ゼロ金利が維持される。

言い換えればコロナによって景気が悪くなるほど緩和マネーは膨らむ。この悲観的見通しに対する期待が楽観的なリスク買いにつながる。下のグラフに明らかなように、主要中央銀の資産購入と株価は正比例している。

大切なことはこの相関関係がリーマンショック以降一貫した傾向だということだ。過去10年間、株価は緩和頼みだった。だからこの誰も否定できない明白なデータが投資プログラムの基本となっている。AIくんのアルゴリズムは、まるで「ポジティブ芸人」だ。驚くほどに明るく肯定的だ。かりにネガティブな材料が出てきても、そこは誰も傷つかないツッコミでかわす。

ブレグジットがあった。コロナ変異株が次々と見つかる。アメリカでは議会占拠扇動もあった。いやいや、だからこそ金融緩和は維持され、追加的財政支出が期待されるでしょ、と。そこにワクチン供給や巣ごもり需要、買うのは今でしょ、売るのは今じゃないでしょ、と声を張る。

アメリカ大統領選挙投票直後には、下院は共和党だから民主党による富裕層増税や巨大IT企業分割はないから買い。ところが下院も民主党、そうなると、バイデン政権による大型追加コロナ対策が議会を通過するから買い。どっちに転んでも、ポジティブの無理押しだ。

3.インフレ圧力

2月になって、イエレン=サマーズ論争が注目された。イエレンさんは現財務長官(前FRB議長)で、サマーズさんは元財務長官。どちらもアメリカ経済学会の重鎮だ。バイデン政権による総額200兆円の追加コロナ対策を巡って意見が対立した。マクロ経済の権威サマーズさんは「規模が大きすぎて景気を過熱させる」と指摘し、労働経済学の権威イエレンさんは「来年に完全雇用を実現するためには必要だ」と譲らない。

長期にわたる金融緩和政策をもってしても、なかなかデフレを克服することはできなかった。ましてやコロナ不況で消費が大幅に落ち込む中でインフレの心配をするのにはわけがある。コロナ不況は消費のみならず生産活動そのものを直撃した。

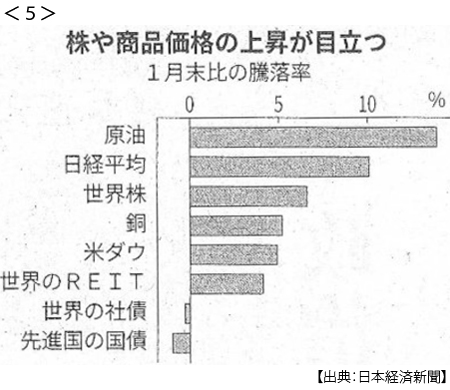

さらに移動制限で大量の需要が瞬時にして蒸発し、供給にストップをかけた。そこで需要が回復したとき、供給がそれになかなか追いつかないという問題が指摘されている。たとえば2月18日付日本経済新聞にあるように、世界の素材相場や輸送運賃は急上昇している。1月のアメリカの小売り売上高は前月比5.3%増と急回復し、この伸び率は10年ぶりの大きさだった。政府の現金給付や株高の影響だ。

長い消費控えで日米欧の貯蓄率は過去最高水準に達している。これが抑えられてきた消費の反発エネルギーとして解き放たれる可能性があるわけだ。リベンジ消費とか先送り需要とかいわれるものだ。つまり今は消費が人工的に(政策的に)抑制されている。これがワクチン接種の普及などによって緩和され、そこに財政支出が追加されたならばどうなるか。消費の急回復に供給が追いつかなければ一時的にではあれ、物価が急上昇することは充分に考えられる。

4.景気回復が株価を下げる?

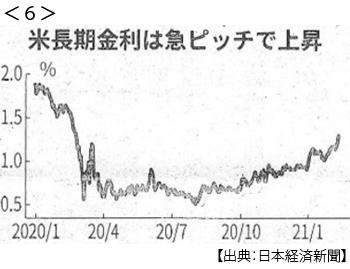

株価は金融緩和に依存している。景気先行きが悲観的だからこそ緩和継続の見通しが成り立つ。だから感染が急拡大し、ロックダウンが連発する中でむしろ株価上昇は加速してきた。中央銀行の資産購入によって国債利回りはゼロに近づき、運用先隘路のなかで緩和マネーはリスク資産に向かった。

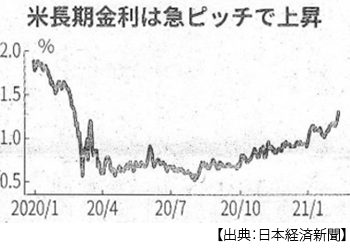

このシナリオが逆転する兆しはすでに現れている。それはアメリカ長期金利の急上昇だ。2月16日のNY市場で米10年物国債利回りが一時1.30%と約1年ぶりの高水準となった。もちろんそれでも歴史的低水準だ。しかしアメリカ長期金利の上昇は加速し、19日には1.35%に達した。

ぼくはどんなに賢い人たちに何を言われても、短期金利と違い長期金利を政策的にコントロールすることは不可能だと信じている。どんなに賢い人たちに自国通貨建ての国債発行による財政赤字拡大は問題がないと言われても信じていない。心配なのは、その賢い人たちは金融「緩和」を持続しながらコロナ対策制限を急いで「緩和」することを支持するだろうということだ。

この「ダブル緩和」は、金利の上昇と物価の上昇を同時発現させる可能性が強い。ドル高反転も招くだろう。そうなればリスク資産からの資金逆流が起きる。株高は一握りの富裕層の利得だが、激しい株価暴落は多くの人々の生活に悲劇を追加する。

5.今の株価水準はバブルなのか?

FRBのパウエル議長は23日の議会証言で、「バブルかどうかについてはさまざまな見方がある。これがバブルだ、と見分けることは誰もできない」と述べた(2月24日付朝日新聞夕刊)。彼は何も答えていない。つまり何もできないということを示しただけだ。問い方が間違っているからだ。ぼくは「今の株価水準は持続可能なのか」と問う。投資家たちが利用しているAIアルゴリズムはポジティブすぎていた。過剰期待(強気の均衡)は一気に過剰不安(弱気の均衡)にジャンプしやすい。

そもそも生まれて間もないAIくんは、インフレを経験していない。デジタルは「オンかオフか」なのだ。かれのアルゴリズムは長期金利の上昇というサインにどう反応するのだろう。どの政策的オプションを選択すると予想するのだろう。

つまり、AIくんは政治家たちが合理的選択をすると考えているのか、ぼくはそれを知りたい。日本では、「切り札」だとされていたワクチンが届かない。届く算段もない。でもオリンピックはやるつもりでいる。緊急事態宣言も前倒しで解除したがっている。それどころか、なんとGo toキャンペーンを再開したがっている。投資AI以上のポジティブ芸人ぶりだ。「なんとかなるだろう」的な祈るような楽観の結果は、感染再拡大かインフレかの二択だ。かれらの頭の中は、秋の総選挙で失う議席をいかにして減らすか、それでいっぱいだからだ。

とりあえずこれだけのデータをAIくんに入力したとして問い直してみよう。さてAIくん、今の日経平均株価はバブルなの?

日誌資料

-

02/10

- ・トランプ氏弾劾裁判「合憲」 米上院で可決 議会占拠扇動問う審理始まる

- ・ミャンマー数十万抗議デモ 警官発砲で1人重体

-

02/11

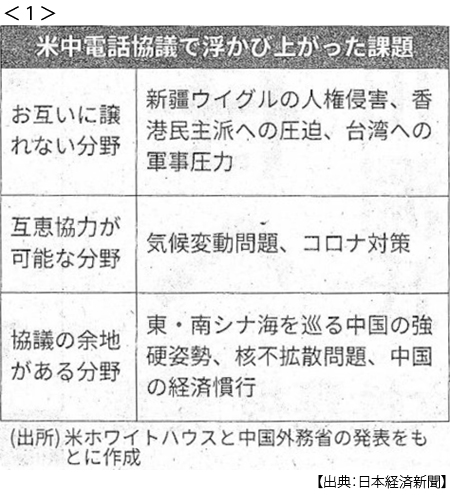

- ・米中、経済・安保で応酬 両首脳、初の電話協議(10日) <1>

- 米、人権問題を前面に 中国は緊張緩和探る

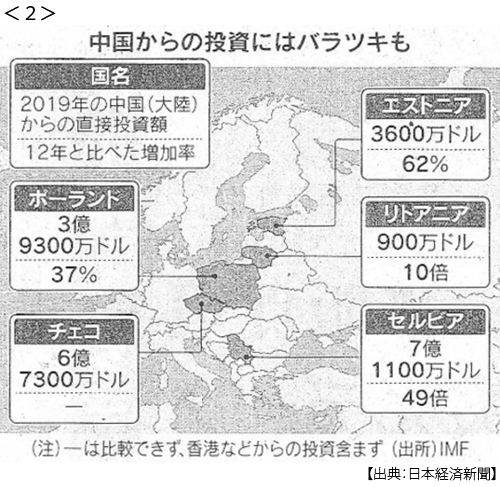

- ・中東欧、対中外交で温度差 「一帯一路」投資進まず <2>

- ポーランド、輸入拡大に不満 ハンガリー「反EU」で傾斜

-

02/12

- ・印中軍、係争地引き上げ 完全撤去へ協議継続

- ・米、ミャンマーに制裁 軍司令官ら13の個人・企業 軍政阻止へ圧力

- ・米財政赤字240兆円に 21年度会計 債務、最大の3000兆円へ

-

02/13

- ・伊首相にドラギ氏任命 欧州中銀前総裁 混乱ひとまず収束

- 先進国、協調路線一段と 議長のG20試金石に

-

02/14

- ・車向け半導体生産停滞 TSMCなどスマホ・5G中心 品不足、半年以上続く恐れ

-

02/15

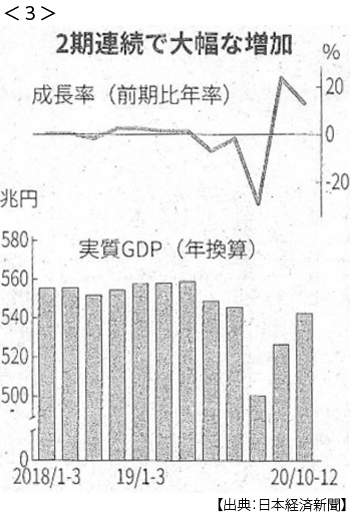

- ・GDP年率12.7%増(10-12月)通年4.8%減 1から3月、再び減少へ <3>

- ・トランプ氏に無罪評決 弾劾裁判 共和党造反は7人 トランプ主義決別できず

-

02/16

- ・日経平均3万円回復(15日)30年半ぶり大台 金融政策で押し上げ <4>

- 企業収益改善半ば 個人への恩恵薄く マネー主導危うさ

- ・WTOオコンジョイウェアラ次期事務局長「ルール近代化」強調

-

02/17

- ・リスク資産にマネー流入 株高・原油高 インフレに懸念も <5>

- ビットコイン初の5万ドル 昨年末から7割上昇

- ・国境炭素調整 欧米連携か 脱炭素加速へ事実上の関税 ルール作り、日本遅れ懸念

- ・米金利の上昇加速 一時1.30% 感染減、景気回復に期待 <6>

-

02/18

- ・米小売り売上高が急回復 1月5.3%増、金額最高 現金給付が消費喚起

- FRB「物価上昇は一時的」 FOMC要旨 長期緩和、全員が支持

-

02/19

- ・「中国の脅威」対抗柱に NATO、米と同盟再構築

- ・中国、産児制限の撤廃検討 深刻な少子化に対応 東北地方で先行実施