今週のポイント解説(25) 07/25~08/03

リブラとドル(その3.覇権的通貨の特権)

1.ポイント解説どころではない今週

とてもポイントを絞って解説できるような日々ではない。7月31日にはFRBが10年半ぶりに利下げに踏み切った。その翌日8月1日にトランプさんは対中関税第4弾を9月1日に発動すると表明した。さらに5日にはアメリカ財務相が25年ぶりに中国を為替操作国に指定した。

このたいへんなときに、「良い子はマネをしないように」とお願いしていたのに、日韓関係は泥沼に入り込んでしまった。そこに北朝鮮は飛翔体とか新兵器とやらを何度も飛ばし続ける。その前にはイギリス首相に就任したボリス・ジョンソンさんは「何が何でも10月にEUを離脱する」と断言してしまっている。ホルムズ海峡もカシミール情勢も緊迫している。香港も一触即発の空気だ。

それでもぼくは、リブラとドルを書き続ける。それだからこそ、かもしれない。世界的混乱が具体的な危機として発現するのは、国際金融市場においてであることは歴史的教訓だ。

前回、ドルの信認について考えた。トランプ政権の通商・外交・通貨・外交・財政政策は、このドルの信認を揺るがしているという話だった。国際通貨がドルであるという「ストーリー」には、実体経済による裏付けがない。つまりそのサスティナビリティー(sustainability;持続可能性)は、金融市場がそもそもそうであるように、危うくもそのストーリーを市場参加者みんなが信じているかどうかに、かかっているのだ。

2.リブラ担当幹部の不気味な警告

7月16日の米上院公聴会に呼び出されたフェイスブックのリブラ責任者が、規制当局の承認を受けるまでリブラを提供しないと平身低頭だった話は「その1.」で書いた。でもこのときの発言のなかで、ぼくが一番注目したのは次の言葉だ。

「我々が行動に失敗した場合、価値観が劇的に異なる人々によってデジタル通貨が支配されることになるだろう」(7月16日付日本経済新聞夕刊)。

もちろんこれは中国を、テンセントの「WeChat Pay」を、アリババの「アリペイ」を指していることは明らかだ。中国企業のこの巨大なモバイル決済ネットワークは、両者合わせて15億人以上のユーザー数を持っている。中国国内だけではない、ウィーチャットは世界70ヵ国を超える各地の中国人と繋がっている。

つまり、アメリカがいくらリブラを規制しても、すでに中国のデジタル通貨は決済通貨として世界を席巻し始めている。むしろ、リブラは「後追い」なのだ。フェイスブックは中国で規制されている。リブラはアメリカで規制される。これではテンセント、アリババのやりたい放題ともなりかねない。

そして遅ればせながらも、どこかでリブラが承認される可能性はある。そもそも規制する法的根拠がはっきりしていない。いずれにせよ米中のデジタル通貨覇権争いの始まりを誰も阻止することはできず、それは同時に「ドルの覇権」を脅かすのだ。

3.基軸通貨国特権

では、なぜ通貨は覇権を争うのだろう。覇権的通貨は「基軸通貨」(key currency)と呼ばれる。広義では他国の通貨と容易に交換できる通貨は国際通貨(hard currency)だと言うことができるが、そのなかでも広く決済通貨として、または対外準備資産(準備通貨)として用いられているのが基軸通貨だ。この基軸通貨と交換可能な通貨が国際通貨だから「基軸(key)」と呼ばれる。

何が基軸通貨となるかは、前回書いたように「信認」と「利便性」の相対的評価だが、基軸通貨国の特権は絶対的だ。ぼくたちはその絶対的特権をシニョレッジ(seignorage)と呼ぶ。セニョール(seigneur)、つまり領主の特権、通貨の製造コストと通貨価値の差額が領主の懐に入るということから来ている。

ドルが基軸通貨であるということは、アメリカが世界経済の「領主」であるということになる。ドルがこの特権的地位についたのは、アメリカ経済の絶対的地位に拠っていた。第二次世界大戦後、アメリカは世界唯一の債権国で、工業生産は資本主義世界の50%を占め、唯一の農産物輸出国だった。戦場にならなかったアメリカの生産と金融が、世界中の戦場という需要を得ていた結果だった。

アメリカの特権は、当時の実力に相応していたと言えるだろう。そして何より世界中の金がアメリカに集中し、ドルはこの金との兌換が保証されていた。しかし、アメリカの経済的地位は相対的に低下していき、ドルと金との兌換は停止され、アメリカは1980年代後半に債務国に転落している。しかし基軸通貨国としての特権は依然としてアメリカの手にある。

そのアメリカが、トランプ政権による「自国第一主義」とやらのもとで次々と国際的合意と対立しながら、ドルを発行しているのだ。何度も繰り返して恐縮だが、基軸通貨がドルであるというストーリーのサスティナビリティーはすでに危うく、さらに危うくなっているのだ。

4.IMF(国際通貨基金)の本音

リブラ構想が発表された6月18日から7月17日のG7まで、わずか1カ月の間に「リブラ包囲網」が形成されたことは「その1.」で見た⇒ポイント解説№191。この中で面白い発言が続出したのだが、ぼくが最も面白かった発言のひとつが今回紹介したリブラ責任者の「不気味な警告」であり、もうひとつがIMFのリプトン専務理事代行の言葉だ。

フランスで開かれたG7に合わせて、パリではブレトンウッズ会議75周年の会議があった。これも「その1.」で説明しように、1944年のブレトンウッズ会議でドルは事実上の基軸通貨になったのだから、「ドル体制」75周年でもあるわけだ。その中心であるIMFの最高位幹部が「リブラ計画をつぶすべきではない」と発言したのだ(ブルームバーグ電子版)。

そのリプトンさんは、リブラ規制は強化されるべきだが、「技術とイノベーションの歴史を振り返れば、最初の段階ではそれがどのくらい価値があるかは分からないということが学べる。数十年にわたることもある実験と適応が必要だ」と説明した。回りくどいが、ぼくはこれをIMFの本音だと思った。それがぼくの本音だから、そう聞こえたのかもしれないが。

この「技術とイノベーション」とは、リブラのようなステーブルコインによるデジタル決済システムこことを指している。リブラの特徴は、ドル、ユーロ、ポンド、円といった主要通貨とその通貨建て国債を裏付けとし、それら通貨の「バスケット」(複数通貨の加重平均)と価値を連動させる「ステーブル」な通貨だということだ。そのバスケット構成の50%はドルだと、リブラ責任者はアメリカ議会で証言している。

ぼくの同業者たち(国際経済関係者)のほとんどは、きっと即座にこう思ったに違いない。「それってSDRみたいやんか」と。

5.SDRって何?

ぼくの同業者のほとんどが知っているが、そのうちのほとんどがそれを簡潔に説得力をもって説明することはできないと思う(ぼくを含めて)。SDRは、IMFが加盟国の準備資産を補完する手段として1969年に創設した国際準備資産だ。「Special Drawing Right」だから直訳すれば「特別引出権」となる。

加盟国は出資額に応じてSDRを配分され、これと引き換えに国際通貨を入手することができる。だからIMFに対する請求権でもなく、政府しか保有できないし、市場に流通するものではないから「通貨」ではない。SDRの価値はドル、ユーロ、ポンド、円、人民元で構成される通貨バスケットで決まる。

説明は、これくらいにしておこう。ここで言いたいことは2つ。「通貨ではない」というのはIMFの公式見解だが、何が通貨なのかは市場の「信認」と「利便性」で決まるのだから、SDRはそれ次第で「通貨になりうる」と言えること。そしてもうひとつは、リブラの価値の決め方がこのSDRとほとんど同じだということだ。

そのSDRに対する「信認」は、リーマンショックのときに思い知らされた。2008年の世界金融危機によって各国から資金が流出し準備資産が急減していく中で、IMFはSDRを配分して危機にブレーキをかけたのだった。しかし、いかんせんSDRには市場利便性がほとんどない。

でも、IMFはドル以外の国際流動性の創出をあきらめてはいない(なぜか通貨ではないとされるSDRには金利が付く)。問題はその利便性だ。だからIMF幹部が「リベラ計画をつぶすべきではない」、「技術のイノベーションには実験と適応が必要だ」という発言にはその本音、すなわちデジタル通貨によるモバイル決済とその通貨をブロックチェーン・システムで管理する、暗号通貨と分散型台帳技術を応用した国際決済システムの可能性への期待が見て取れるのだ。

だからぼくは前々回に書いた。「リブラとドル」は対立概念ではなく相互補完的である、と。

6.新しい国際通貨体制

75周年を迎えたブレトンウッズ会議の正式名称は「連合国国際通貨金融会議」(1944年4月)、ここで戦後の「ドル体制(IMF体制)」が合意された。それまではどうだったの?国際通貨は、存在していなかった。資本主義は初めから国際システムだったが、国際通貨不在の時期があり、それが第一次世界大戦と第二次世界大戦に挟まれる「戦間期」だった。

この戦間期世界経済の特徴は「ブロック経済」、つまり関税引き上げと通貨安による「自国第一主義」間の争いだった。それが世界大戦につながったという反省から、世界は国際分業の再建を目指し、新しい国際通貨体制を創出したのだった。

さて、現在の貿易戦争は、この戦間期以来の深刻な事態なのだ。今週の日誌を見るだけでも、アメリカによる対中制裁関税第4弾、アメリカによる中国に対する為替操作国指定、トランプ政権による利下げ(ドル安)圧力。GDP世界第1位の国と第2位の国が、関税と通貨で戦後前例がない対立を激化させている。

ぼくは、この時期にリブラ騒動が持ち上がり「ドル覇権」が問われていることに何か必然的なものを感じるのだ。「新しい国際通貨体制」について、そしてそれは「覇権なき国際通貨」として議論が本格的に始まることを示唆している、一連の出来事はそうしたぼくの妄想を刺激するのだ。

日誌資料

-

07/25

- ・GAFA規制、米競争政策転機 M&Aやデータ寡占争点 議会に「分割論」も

- ・「何が何でも10月離脱」 英ジョンソン首相、就任演説

- ・日韓対立 WTO出席国距離置く 「2国間問題」、「理解苦しむ」

-

07/26

- ・英ジョンソン政権、穏健派一掃 10月のEU強硬離脱へ体制整備

-

07/27

- ・北朝鮮「新型兵器を発射」(25日) 韓国の軍事演習警告と主張

- ・米、4~6月2.1%成長に減速 貿易戦争で輸出減

- ・ファーウェイ、中国で来月5Gスマホ 米制裁「自前」で対応

- ・米英首脳、EU離脱後FTA交渉 電話会談で一致

-

07/30

- ・日銀、金融緩和維持を決定

- ・英ポンド安が加速 2年4カ月ぶり 「合意なき離脱」警戒

-

08/01

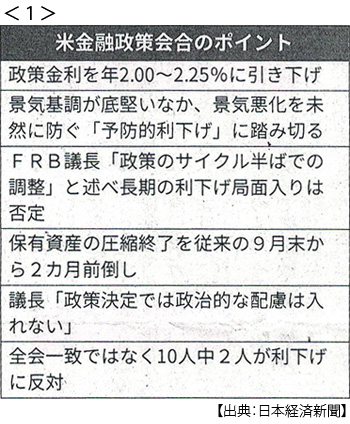

- ・米、10年半ぶり利下げ(31日) 0.25%、景気悪化予防 <1>

- FRB 長期緩和は否定 資産縮小も終了前倒し 米大統領の圧力否めず

- トランプ氏「パウエル氏に失望」利下げ継続に圧力 NY株333ドル安、追加緩和の期待後退

-

08/02

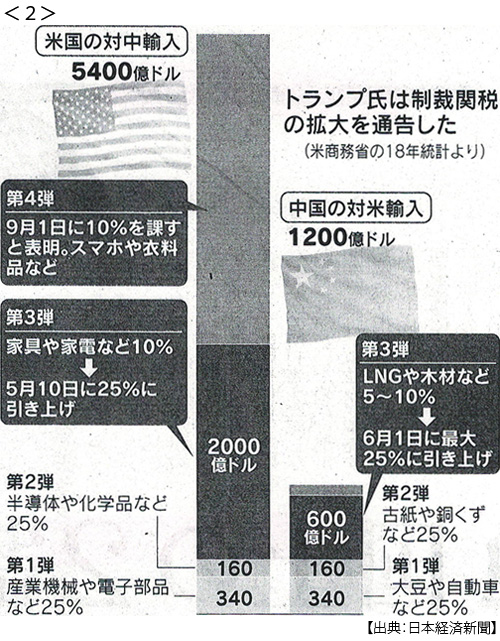

- ・対中関税第4弾来月発動 トランプ氏表明(1日) 年33兆円分対象 <2>

- 日経平均、一時500円超安 円上昇、106円台後半

- 米産業界、一斉に反発 撤回訴え 消費財網羅、米中とも打撃

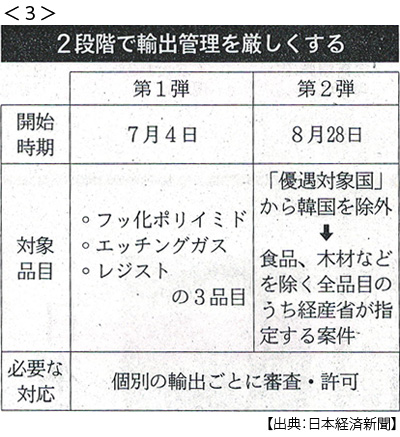

- ・輸出優遇国 28日に韓国を除外 閣議決定(2日)管理厳しく <3>

-

08/03

- ・「第4弾」しびれ切らす米 大統領選控え強硬 対立激化、市場再び動揺

- トランプ氏、中国に譲歩要求「すべきこと多い」

- 米企業に代償必至 生産移管や値上げ不可避 設備投資・消費に影

- ・米、対中貿易13.7%減(1-6月) 最大相手国、メキシコに

- ・米雇用16万人増に減速 7月、対中摩擦が下押し圧力

-

08/04

- ・世界でリスク資産回避 先行き不安、金・円は上昇

-

08/05

- ・円急騰、一時105円台後半 日経平均は500円安 人民元11年ぶり安値

- ・世界の企業収益、再び減(4-6月)貿易摩擦、アジア製造業直撃 米IT一人勝ち

-

08/06

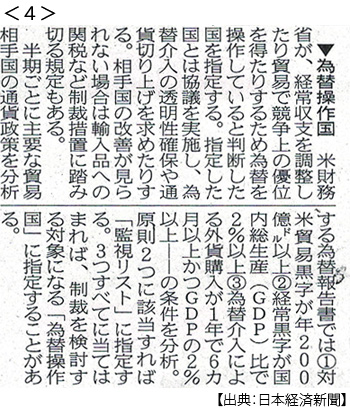

- ・人民元、崩れた7元の壁 中国指導部、容認の見方

- 不振の輸出下支え 資本流出には警戒

- ・米、中国を為替操作国に指定(5日) 25年ぶり、圧力強める <4>

- NY株767ドル安 下げ幅、今年最大 日経平均一時600円安 市場動揺やまず

- ・中国、米農産品の購入一時停止 関税「第4弾」に対抗

- ・北朝鮮、飛翔体2発 2週間で4度目 米韓演習に警告