今週のポイント解説(34) 10/16~10/22

AIデフレと日銀

1.最大のサプライズ

ジャネット・イエレンFRB議長は高名な経済学者だ。とくに労働市場分野では学会権威の一人だし、夫のジョージ・アカロフ教授はノーベル経済学賞を受賞している。そのイエレンさんでも説明がつかないことが起きている。

「アメリカ経済の最大のサプライズはインフレ率だ」と10月15日の講演で述べている。物価が上がらないのは「多分にミステリーだ」とも言っている。彼女がそういうのだから現在の低物価の解明について経済学はお手上げだということになるのだろうか。

前任者から「異例の金融緩和」を引き継いだ彼女は、その「出口」すなわち金融政策の正常化という課題を背負っていた。ゼロ金利のもとで4兆ドルに達する量的緩和によって莫大な通貨が市場に供給された。それでも物価は上がらなかった。

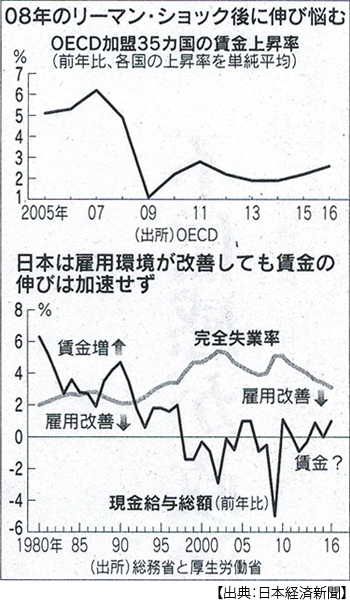

彼女は雇用が回復しなければ物価が上がらないと見ていた。だから毎月の雇用増と失業率の改善を注意深く観察していた。雇用は順調に増え続け、失業率は完全雇用水準に達した。経済学の教科書では失業率とインフレ率はトレード・オフの関係にある(フィリップス曲線)。だから物価は上昇し、そこで中央銀行は金利を上げたり量的緩和を縮小したりすることができるはずだ。

ところが物価はなかなか上がらない。原油価格が長期的に下落していたからそれが原因だとされていたが、その原油価格が安定し始めて久しいのに物価上昇に反映しない。そしてこれはアメリカに限った現象ではない。ユーロ圏でも日本でも同じ悩みを抱えている。

2.賃金が上がらない

これを書いている二流の経済学者は、物価が上がらないのは賃金が上がらないからだ、だから消費も増えないから物価が上がらないのだと平たく説明したがる。

失業率とインフレ率のトレード・オフというのは、失業がいやなら物価安定をあきらめなさい、インフレがいやなら完全雇用をあきらめなさいということだ。だがここでは失業率が改善され人手不足になれば当然賃金が上がると想定されている。

ところが、賃金はそれほど上がっていない。アメリカの失業率はリーマンショック前の水準に改善されているが、賃金上昇率は2.5%と危機前の3~4%に届かないでいる。ユーロ圏でも9月の失業率は8年8カ月ぶりの低水準を記録したが、その9月にECB(欧州中央銀行)は今年の物価上昇率見通しを下方修正した。日銀の黒田総裁も9月の記者会見で、この1年の誤算は何だったかと問われて「賃金と物価だ」と答えている。

ではなぜ賃金は上がらないのだろうか。その理由はいくらでも出てくる。

まずは非正規雇用の比率増大。比較的賃金水準が低い部門での雇用増大。正規雇用部門では労働組合の弱体化。また特にユーロ圏で顕著だが、労組の要求が賃上げより時短などを優先している。

そして、グローバル化だ。投資と貿易の自由化が進展するにともなって、生産はより安い労働力を求めて移転していった。このことが先進国の賃金抑制につながる。先進国に限らない、世界の工場だった中国でも賃金が上昇すればより低コストの新興国に生産が移転していく。またこうして安い商品が輸入され物価上昇を抑えている。

ついにはより低コスト地域への移転も一巡し、新興国の成長率も鈍化していくから、世界中に生産拠点が拡大し供給力が急増する中で需要(消費)が追いついて行かなくなっている。

ここまできて、二流の経済学者ははたと立ち止まる。そう、そんなことは今に始まったことではない。それこそ資本主義とは元来そういうものだ。たとえそうした傾向が加速しているとしても、これまで金融緩和、経済成長、完全雇用のもとでは物価は上がっていたのだ。なにか、他の新しい説明が必要なはずだ。

3.イエレンさんのヒント

冒頭の「サプライズだ」講演のなかでイエレン議長は、物価が弱含んでいる要因として「携帯電話サービス料金の大幅な低下」を挙げている。そしてこれは一時的なものだとも指摘している。FRBは利上げをしたいから、インフレ率の鈍化を一時的なものにしたいのはわかる。しかし、なにか他の新しい説明が加えられたのは事実だ。

さらにイエレン議長は「いくつかの先進国で同じようにみられ、構造的な何かが起きていると分析される」と続けた。そこでインターネット通販の普及による価格競争の激化を物価停滞要因のひとつだと推測してみせた。

これには食いついた、とても納得する。たとえば二流の経済学者(ここでは二流は関係ないが)がアマゾンで乾電池を買う。同じパナソニックの製品でも値段が違う。3個売りで5円違っても、わざわざ高いほうを買う人はいない。そしてこの5円違いはネットだから知ることができ、それをワンクリックで選択できるのだ。価格が少しだけ高くても、それは売れないのだから、より安い価格に合わせなくてはならない。物価は上がらない。

ここが二流の二流たるゆえんだ、ただちにこの現象を「AIデフレ」と名付けようとする。いやまてよ、それでは三流になってしまう。小売りの価格競争だけでデフレ全体を語るのは安逸にすぎるだろう。雇用や賃金なども見渡さなければ。少しだけ、やってみよう。

4.ニュー・モノポリー

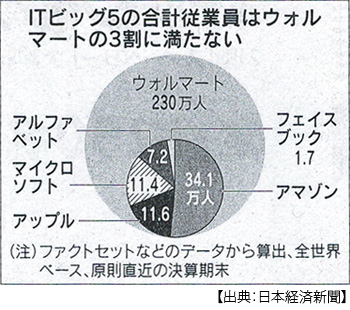

米経済が「ニュー・モノポリー」(新たな寡占)に直面している。じつはポイント解説ネタにしようとしていた記事がある(日本経済新聞7月14日、15日)。Apple、Google(アルファベット)、Microsoft、Amazon、FacebookのIT企業「ビッグ5」のことだ。学生の皆さんもこのなかの3つ以上にはお世話になっているだろう。

今年4月、米市場の時価総額トップ5をこのビッグ5が独占した。5社合計の時価総額は過去1年で約4割増え一時約320兆円にまで膨らんだ。これはイギリスのGDPを超える額だ。この7~9月期決算でもアマゾンの売上高は前年同期比34%増の437億ドル(約5兆円)、グーグルも24%増の277億ドル、マイクロソフトも12%増の245億ドルとこの3社合計だけで売上は10兆円も増えた。

さてビッグ5の時価総額、売上高、純利益などの寡占の源泉は、もちろん「データ」の独占による。このデータ解析のカギを握る人工知能(AI)分野の人材も5社に集中している(同上)。

そしてこれらデータ・サービスを消費者はほとんど無料で利用しているのだ。

次に、雇用だ。ビッグ5合計の従業員は約66万人、これはウォルマート1社(約230万人)の3割に満たない。さらに「既存小売業を侵食するアマゾンの雇用増は小売業の失業増と裏腹だ」(同上)。アメリカの衣料品系流通業の雇用者数は今年9月、07年のピーク時より1割以上減っている。

IT革命からAI革命へ、クラウドサービスやIOT技術の進展などによる第4次産業革命による「省力化」は加速している。既存就業の半分以上はAIに置き換えることができるという報告もあるほどだ。最近では3メガ銀行が大規模なリストラに動くという記事があった(10月29日付日本経済新聞)。デジタル技術による効率化などで単純合算で3.2万人分に上る業務量を減らすという。身近な例では米マクドナルドはスマホで注文・決済できるシステムを急展開している。

5.金融緩和政策の見直し必至

こうしたグローバル化を基礎にしたAI化の波は世界的に格差を拡大させている。長くなるのでこの問題は別の機会にあらためて問うことにするが、富は偏在し多数の人々の購買力を削いでいることは想像に難くないだろう。

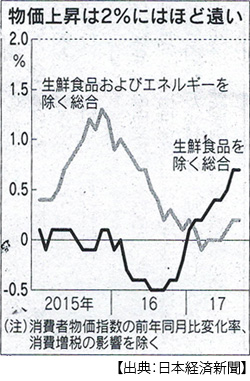

こうなれば中央銀行緩和政策による「雇用増→賃金上昇→消費増大→物価上昇」というシナリオがリアリティを失っていることに疑いはない。むしろ「人手不足なのに消費は減って物価が上がらない」現象が常態化している。例えばこの9月、日本では正社員の求人倍率は1.02倍と統計をとり始めた2004年以降で最高になったのだが、消費支出は0.3%減って、生鮮食品とエネルギーを除く物価上昇率は0.2%にとどまった(10月31日付日本経済新聞夕刊)。

こうなると金融緩和によって物価が上がって、物価が上がれば金融緩和の終了という「出口」戦略が根本から問い直されねばならないことには異論が出ないはずだ。

事実イエレンさんは、サプライズだミステリーだと言いながら利上げと資産縮小の方向性をブレさせてはいない。欧州中銀(ECB)も来年1月から量的緩和の大幅縮小を決めた(10月27日付同上)。ECBによる国債など資産購入は今年4月に月800億ユーロから600億ユーロに減らされ、来年1月からはさらに300億ユーロに減らされることになった。資産購入の期間は来年9月末までとし、その後に利上げという計画だ。

金融緩和の効果は見えなくなっている中で緩和継続のリスクが目に見え始めている。当然の判断だと思う。

ところが、だ。日銀は違う。10月31日の金融政策決定会合で大規模緩和の維持を決めた。それだけならまだしも、驚いたのは黒田総裁の記者会見だ。こう述べた、「出口は(2%)の物価安定目標が実現される状況で議論するもの」。

FRBもECBも物価上昇率目標は2%だったが、それに及ばない時点で緩和出口に向かっている。そう、ここで見たように金融緩和だけでは物価は上がらないと判断したからだ。

その日銀も物価見通しを下方修正している。18年度も1.4%に0.1ポイント下げている。つまり2%なんてはるか先のこと、あるいは達成できないと思っているかもしれないのに、だ。

6.市場に縛られる政策

緩和出口は遅れれば遅れるほどリスクは大きくなる。米欧が出口に向かう中では最悪のシナリオさえ浮上している。それでも日銀は物価が2%上がるまで出口について議論すらしないと開き直っているのだ。

先の衆院選で与党が圧勝し、株価は続伸した。安倍政権の経済政策が安定して継続されることを好感したからだ、という。さて、株価を上げる安倍政権の経済政策とやらはいったい何なんだろう。「人づくり革命」か、まさか幼児教育無償化か?

財政再建放棄と大規模金融緩和継続、ほかにないだろう。

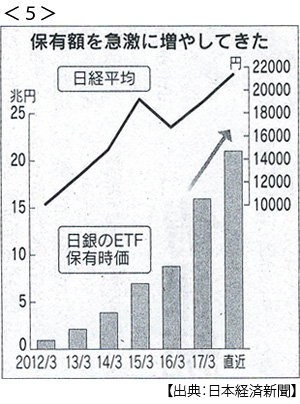

FRBは追加利上げと資産縮小に向かう。ECBも資産購入を大幅に減らして利上げの条件整備に向かっている。そのなかで日銀は大規模緩和を続けるだろう。円安・低金利を材料に出遅れていた日本株は買われている。それを日銀は買い支えている。

つまり、黒田さんは出口を、そのニュアンスすらを口にできない。少しでも口にすれば一気に日本株売りの材料となる。株価が下がれば内閣支持率が下がり、それはどうでもいいとしても日銀の保有資産が痛み、年金運用の損失が生まれる。

だから、実現するとしても遙か遠い「2%」を言い訳にして出口を語らないのだ。

今回は物価が上がらない謎について考えた。

原油価格は上がるだろうか。イギリスもフランスも中国もガソリン車の販売禁止を予定している。石油の65%ほどは車が食べている。生産のグローバル化は後戻りできない。携帯電話サービス料金の値上げや、ビッグ5データの有料化も現時点ではありえない。雇用のデジタル化も進むだろう。

そうしたなかで、しかも少子高齢化が加速する日本だけが金融緩和によって物価が上がるとはとても思えない。

日本の有権者たちは衆院選でこの危険なシナリオを選択したということになるのだろうか。まだ間に合うのだろうか。じつは有権者の半分以上は野党に投票している。まだ、間に合うだろう。

日誌資料

-

10/16

- ・イエレンFRB議長「利上げ継続」も物価の長期停滞には警戒「最大のサプライズ」

- 携帯電話サービス料金の大幅低下 ネット通販の普及による価格競争の激化

- ・オーストリア下院選「反難民」中道右派第1党 極右が暫定2位

- ・マイナス金利、海外中銀にプラス ドル→円交換でもうけ

-

10/17

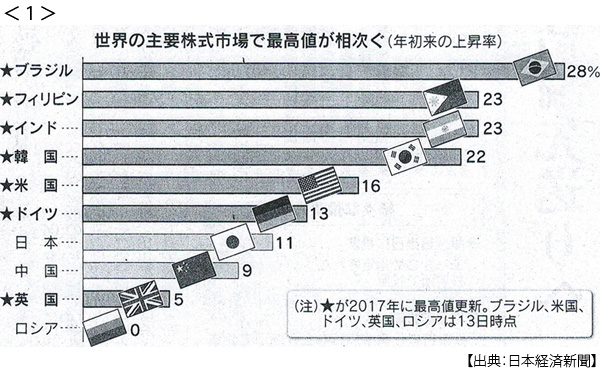

- ・世界株高鮮明に 新興国でも最高値 経済同時成長が追い風 <1>

- 日本株上昇率は見劣り 金利なお低位安定で投資マネー、株に流入

- ・米、対日FTAに意欲 第2回日米経済対話(ワシントン、16日) <2>

- 対日貿易切り込む 農業照準、日本は警戒

- ・神鋼不正、数十年前から アルミ・銅、合格証も改ざん

-

10/18

- ・中国共産党大会が開幕 習氏「社会主義大国に」 「総合力で世界主導」 <3>

- 米に並ぶ強国に 30年先の長期構想 「党が一切の活動を指導する」

- ・米財務省報告、日本の為替監視継続 「巨大な貿易不均衡懸念」

- ・NAFTA(北米自由貿易協定)再交渉、年内妥結を断念 米製品優遇主張に反発

- ・日米原子力協力協定延長を米高官が明言 「再交渉の理由ない」

-

10/19

- ・中国、6.8%成長(7-9月) 民間投資不振も個人消費は堅調

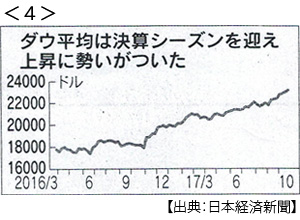

- ・NY株、初の2万3000ドル 160ドル高 企業業績の拡大期待 <4>

- ・訪日消費3兆円超 1-9月15%増 アジア客けん引

- ・日銀のETF(上場投資信託)残高20兆円超 株価下支え、出口課題に <5>

-

10/20

- ・NZ、9年ぶりに政権交代 労働党軸に TPP交渉見直しも 日本「NZ抜きでも」

- ・日産、国内向け出荷停止 不正検査、公表後も4工場で

- ・米軍、戦略兵器を集結 韓国と合同演習

- ・米国務長官、中国の南シナ海進出「度が過ぎている」 圧力強化を示唆

-

10/21

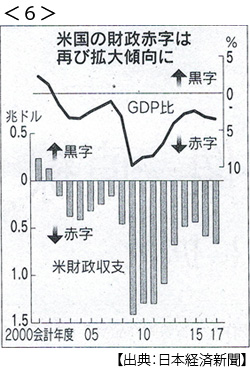

- ・米財政赤字14%増(17年会計年度) 約75.6兆円、対GDP比3.5%に <6>

- ・韓国「脱原発」は変えず 建設中原発建設再開を条件付き再開も 年内に中長期計画

-

10/22

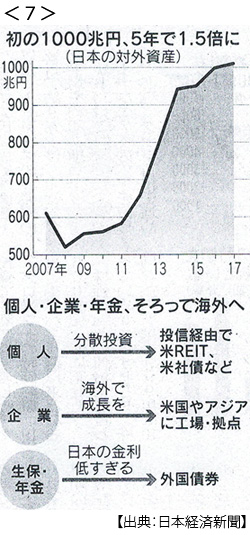

- ・日本の海外資産初の1000兆円超へ 企業・個人、海外の成長取り込む <7>

- この5年で約5割増えGDPの2倍に 半分が証券投資 対外純資産も350兆円と過去最高を更新

- ・日本株「為替離れ」鮮明 株高、円安より業績主導

- ・カタルーニャ州自治権停止 スペイン政府が閣議決定

- ・中国国民「やむなくEV」 ガソリン車規制でナンバー取得困難

- 大幅補助金や乗り入れ規制免除など後押し

- ・韓国3%成長見通し 「半導体一本足」に危うさ

※コメントはこちらから記入できます。