今週の時事雑感 11/29~12/11

高市さんへの贔屓の引き倒しが心配だ(その2.「世界の真ん中で咲き誇る」)

ぼくは高市早苗さんを応援していた。応援したい理由があったからだ。例えば今国会で注目されている議員定数削減だが、あちこちで指摘されているように人口当たりの日本の議員定数は他の先進国と比べて決して多くない。むしろ他の先進国と比べて大きく違うのは、女性議員が少なく世襲議員が多いことだ。「身を切るために1割減らす」なんて無定見な話より、日本の民主主義のための国会改革としては、こちらのほうがとても大切な観点だと思っている。だからそのためにも、女性で非世襲の総理大臣である高市さんを応援しなくてはいけないと思っていた。

さて、応援していると心配性になるようだ。高市さんは、さっそくスタートラインでぼくを心配させた。まずは自民党総裁選出時の、例の流行語大賞もめでたく受賞した「働いて×5」だ。もちろん過労死問題という深刻な観点からの賛否もあったし、それはとても大切な議論なのだがぼくが心配しているのは、経営者の役割の限界という問題だ。神戸大学経営学部卒の高市さんに対して失礼を承知のうえで申し上げれば、トップ・マネジメントに求められることのなかには「自分ができる範囲を明示する」ということがあるということだ。

内閣総理大臣すなわち行政のトップになるわけで、数多くの省庁からなる巨大な組織を率いるのだから、そこで自分ができる範囲の明示ということはすなわち、多くの幹部職員の働きを尊重し、それを生かすことにつながるわけだ。

総理就任直後に話題となったのは、例の午前3時からの衆院予算委員会に向けての学習会だ。さすが「働いて×5」の高市さん、官僚の文章のレクを受けてそのまま読むなんてことはしたくない。自分の意見を自分の言葉で付け加えたいのだろう。それはいいことなんだろうけど、だから人気があるのだろうけど、トップになって早々から、それなりにエリートである官僚たちの作文を午前3時から添削するなんて、自分が勉強してきたことに対する過信がありやしないかと心配になる。大臣ならともかく、総理大臣なのだから。

もうひとつ、またもや高市さんはスタートラインでぼくを心配させた。10月24日の所信表明演説で「世界の真ん中で咲き誇る日本外交を取り戻す」と高らかに宣言したのだった。亡くなった安倍さんの好きな言葉だったことはよく知られている。だから外交も経済も安部さんの後継者だと訴えたかったのだろうけど、それは危ない。おすすめできない。安倍外交もアベノミクスも、是非論はあるだろうし総括を済ませていないし、いかんせん情勢も当時とは大きく変化している。

結論から言えば日本が今、「世界の真ん中」に立つことはリスク以外のなにものでもない。日本外交にとって最も重要な関数は米中関係であることに異論はないだろう。もしや米中対立がさらに深刻化したおりに、日本はその世界の真ん中で咲き誇るつもりなのだろうか。あるいはそうして日本外交が前のめりになるなかで、米中がビッグ・ディール(文字通り大きな取引)で手を握れば、日本はその真ん中で宙に浮いてしまうことはないだろうか。

トランプのアメリカばかりがアメリカではない、習近平の中国ばかりが中国ではない。トランプに近づきすぎず、習近平を遠ざけすぎない、目立つ真ん中ではなくできれば後列で密かに静観している外交がおすすめだ。日本の通商環境も安全保障環境もかつてないリスクにさらされている。その微妙なバランスボールの上に乗っているのに、そこで咲き誇ろうとすればどうなるか、応援団としては心配だったのだ。

残念ながら、それらの心配は的中した。

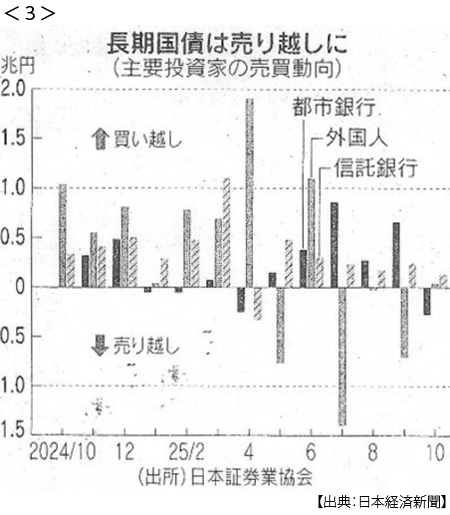

ほとんどの識者専門家が、11月7日の高市首相の存立危機事態発言を起点として今の日中関係を説明しているのは、不親切だと思う。習近平さんは中国国家主席に就任してからは日本の歴代首相の就任にあわせて祝電を送っていたが、高市さんに対してはそれを見送った。外交では儀礼が重んじられるから、これは強いメッセージだと思う。

習近平さんは高市政権が「親台湾」だということに警戒心を隠さなかった。無理もない。高市さんの過去の発言もそうだが、なにより高市政権とは麻生派の復権だからだ。麻生さんは2023年に1972年の日台断交後では現役副総裁として初めて台湾を訪問し、そこで台湾有事を念頭にいざとなったら「戦う覚悟」が抑止力になると発言している。そして高市総裁の自民党四役には「日華議員懇談会」会長の古屋さんが選対委員長、日華連幹事長の羽生田さんが自民党幹事長代理で、その古屋さんは10月10日に訪台して頼清徳総統と面会し、そこで高市首相の親書を手渡したと示唆した。つまり高市外交は台湾から始まったのだ。

その一方で、日中国交正常化以前から太く長いパイプであった公明党が連立政権から離脱した。二階さんは引退したし森山さんも政権から遠ざけられた。高市政権から日中友好のパーツを見つけ出すことは難しくなっている。

こうしたなかで10月27日から韓国の慶州でAPEC首脳会議が開かれ、そこには習近平さんも参加する。高市内閣が発足してわずか1週間後だ。しかもその間にトランプさんが日本にやってくる。外務省はここに全力投入だろうけど、高市さんが習近平さんと同じ会議に参加するのに顔も合わさないわけにはいかない。どうにか「立ち話形式」ででも挨拶できないだろうか。日本の外務省はすごく頑張った。APEC全体日程が終わるぎりぎりの10月31日、なんと正式な日中首脳会談設定に成功した。なんと3時間前の決定だったという。

ぼくはヒヤヒヤしていた。高市さんはトランプに近づきすぎた、その分中国を遠ざけすぎてはならない。最大のそして最低限のノルマは「また会える、次の首脳会談に繋げる」ことだったと思う。そこで外務省は「戦略的互恵関係」という魔法の言葉でつなぎ止めた。英語に訳せば誰にも響かない、まさに漢字文明の恩恵だ。それを両国首脳が確認した。それだけでいい、いやそれは大きな外交成果だ。

ところが高市さん、外務省官僚が書いた作文を読んで通訳するだけでは気が済まない。新疆ウイグル自治区と香港の人権状況に「深刻な懸念」を表明した。台湾海峡の安定の「重要性」も強調した。あのトランプさんでさえ、直前の米中首脳会談では台湾問題は完全にスルーしているのに。良し悪しは別として、習近平さんにしてみれば玄関で挨拶だけをして済ますと聞いていたのに、裏庭に踏み込まれて芝生の手入れの悪さを指摘された気分だろう。

さらに翌日高市さんは、台湾を代表してAPECに参加していた林信義副首相と会談した。それ自体はいいとして、「極めて重要なパートナーで大切な友人」と述べた様子をSNS(エックス)に投稿した。なぜわざわざそんなことをしたのだろう。誰に見せたかったのだろう。

なるほどそうか、「早苗姉さんは言うことは言うで!いじめられてる仲間は見捨てへんで!」ということか。高市さんはぼくより少し若いぐらいだが、まだヤンキーが格好いいと思っているのかもしれない。それはともかく、高市さんは仲間に格好つけずにはおれなかったのだろう。靖国参拝を自粛して仲間たちはずいぶん失望している。ここは心意気を見せないといけない。そして中国と対峙すれば支持率が上がるという成功体験が背中を押した。

こうして気分が昂揚したままで、11月7日の予算委員会に臨んだのだろう。12月12日配信のロイター通信に詳しいが、事前に内閣官房の担当者たちは質問者岡田議員の「質問要旨」を受け取ってから、わざわざ岡田氏を訪ねて質問予定の内容を口頭で聞き取る「問取り」を実施していたという。慎重であるべきテーマだからだろう。その上で台湾有事への言及は控える歴代政権の立場を踏襲した答弁案を作成したのだそうだ。

これは省くことのできないプロセスだ。政権が変わったのだから、台湾有事について従来通りの「あいまい戦略」を国会で確認しておかなくてはいけない。しかし高市さんは自分の言葉で、官僚の想定問答にはない「どう考えても存立危機事態になりうるケースであると私は考える」と明言したのだった。これには質問者の岡田さんも「びっくりした」そうだ。そりゃそうだろう、長年日米で共有してきた「あいまい戦略」がいきなり「具体化」されたのだから。

そのあと中国の対日圧力は、意地悪から威嚇へとエスカレーションしていき、それが高市支持率を固めていく。この支持率に怖じ気づいてか、野党はツッコミどころ満載の補正予算なのに見逃し三振に倒れ、企業団体献金問題も腰が引いたまま空振り三振だ。つまり対中緊張激化は党利党略から見れば大成功だったのだ。ぼくはそんなことで応援していたわけではない。しかも高市さんは旧姓使用に法的効力を持たせることで選択的夫婦別姓議論に蓋をしようとしている。ここは、「あいまい戦略」なのだ。そしてこれは女性初の総理大臣である高市さんがかねてから提唱してきた立場だ。

政権発足から100日間はハネムーン期間だと言われる。ぼくの応援も「にわか」にすぎなかったようだ。でも依然として高市さんの支持率は高い。昨日(17日)に臨時国会が閉幕したが、そこでの何が支持されたのかは判然としない。ただ中国に対する喧嘩上等が、支持率の土台となっていることは間違いなさそうだが、この贔屓の引き倒しが心配なのだ。

あらためて問うことにしよう。高市さんの対中外交は「成功」だったのだろうかと。その外交による「得失」は、その外交による安全保障コストの「増減」は、冷静に判断されているのか。その高い支持率は、中国に対する敵意という贔屓によって大幅に水増しされてはいないだろうか。

言うまでもなく、政権の評価は世論調査だけで決まるものではない。高市さんの外交姿勢をアメリカは、トランプはどう評価しているだろうか。高市さんの経済政策を市場はどう評価しているだろうか。中国憎しの高市贔屓は、ただ高市さんだけを引き倒すわけではないのだ。

日誌資料

-

11/29

- ・大型補正、市場の信認問う 総額18.3兆円を閣議決定 遠のく基礎収支黒字化

-

11/30

- ・ウクライナ、深まる内憂 ゼレンスキー氏の「右腕」汚職で解任

- 和平協議に影落とす 政権、交渉の柱失う 対米ロに弱み、欧州も批判

-

12/01

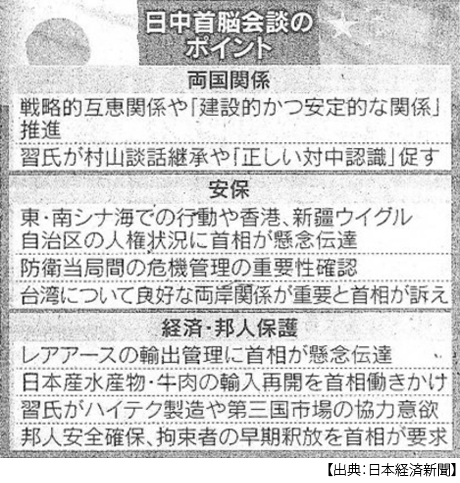

- ・比マルコス政権 汚職疑惑で窮地 大規模デモ、閣僚相次ぎ辞任 <1>

- 株価・ペソ相場に逆風

- ・東南ア豪雨 経済打撃 タイ、天然ゴム生産下振れ ベトナム、被害5000億円規模

- ・イスラエル首相「恩赦を」 大統領に要請 自身の汚職疑惑で

-

12/02

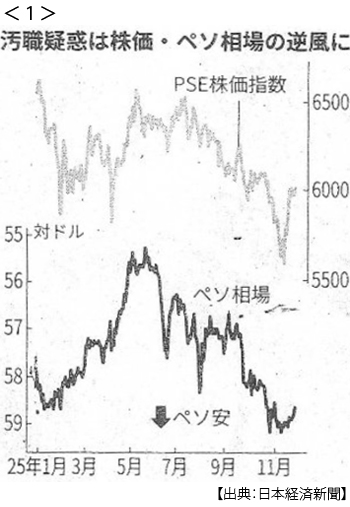

- ・世界の半導体、自国勢育成 EU、域内支援へ法改正 中国台頭念頭に <2>

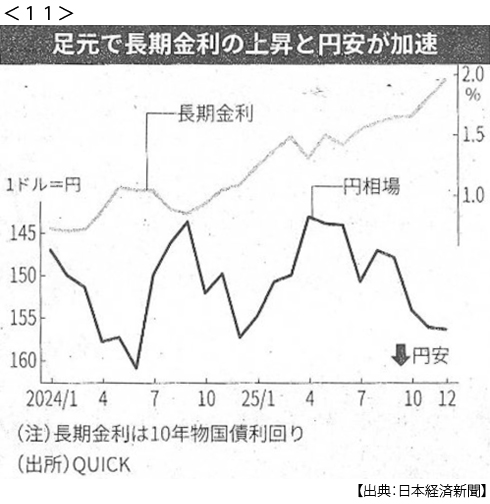

- ・利上げしても「まだ緩和的」 日銀総裁、12月会合で判断

- 円上昇、一時154円台 日米金利差の縮小見込む

- ・ビットコイン急落 サイバー攻撃 一時8万500ドル台 資金流出疑いで

- ・日本の防衛産業 伸び最大 三菱重など 昨年販売2兆円 周辺国との緊張映す

-

12/03

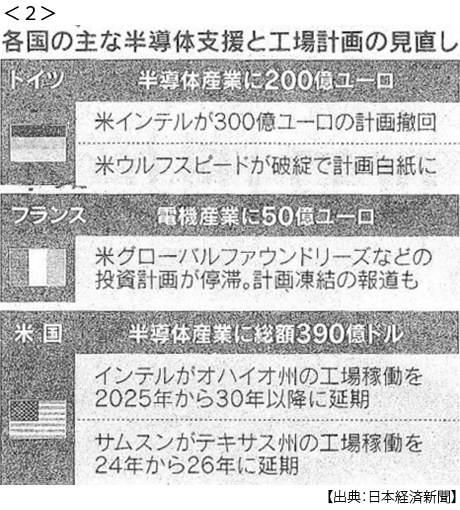

- ・金利、くすぶる先高観 財政警戒 長期金利1.9%接近 <3>

- ・中国、地方政府に巨額債務 今年発行最大、残高2900兆円 デフレ長期化リスクに

- ・トランプ支持層は対ロ強硬 制裁法案、7割が支持 大統領の主張揺らす

- ・バンス氏に集う次の保守 伝統社会を重視、リベラル政策も提案

- ・日米11社、米政権を提訴 関税「違憲」に備え 返還求める 住友化・リコーなど

- ・FRB議長指名は「年初」 トランプ氏 10人から絞り込み

- ・米ロ、和平交渉進展せず 対ウクライナ プーチン氏、米特使と会談

- ・中ロ、対日で共闘確認 「軍国主義復活に断固反対」

-

12/04

- ・ロシア産ガス恒久禁輸 27年までに EUが合意、和平へ圧力

- ・中国「仏の理解信じる」 外相会談 高市首相の答弁巡り

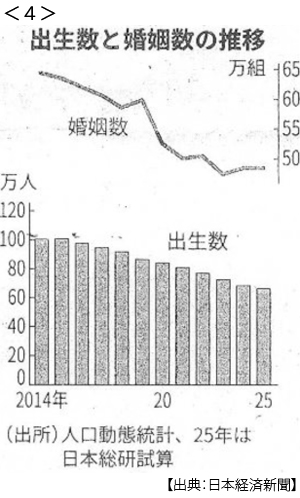

- ・今年出生数、最小66.5万人 民間試算、婚姻数横ばい <4>

- ・米、燃料規制を大幅緩和 トランプ氏 ガソリン車優遇 日本勢にも恩恵か

-

12/05

- ・長期金利18年ぶり1.9%台 利上げや財政膨張を意識

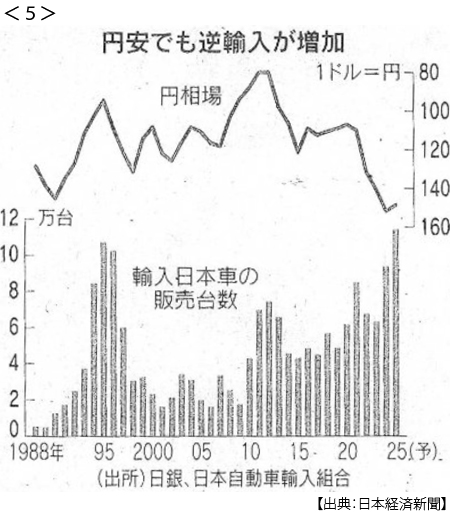

- ・逆輸入車、過去最多に 今年見通し ホンダ インドからSUV <5>

- 円安でもコスト優位

- ・消費支出、10月3.0%減 6ヶ月ぶりマイナス 食品値上げ響く <6>

- ・仏「米が裏切る可能性」 ウクライナ和平 マクロン氏、欧州首脳に警告

-

12/06

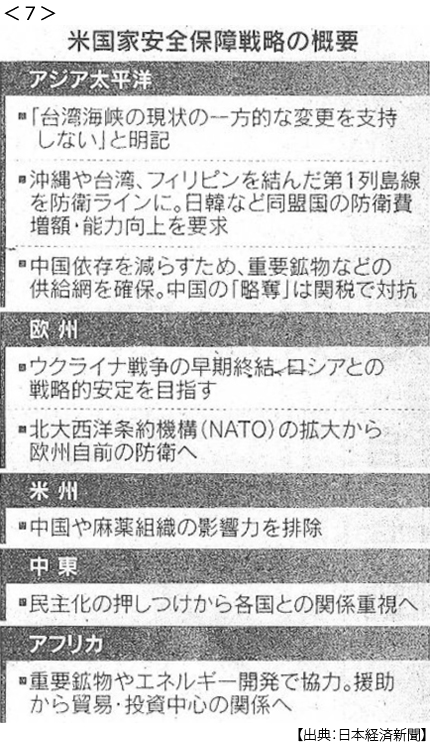

- ・米安保、「西半球」を重視 トランプ版モンロー主義 <7>

- 国益保護へ中南米安定に寄与 「台湾占領阻止へ能力強化」日本に防衛費増要求

- ・習氏、マクロン氏を優遇 成都市訪問に同行 強力加速へパンダ貸与

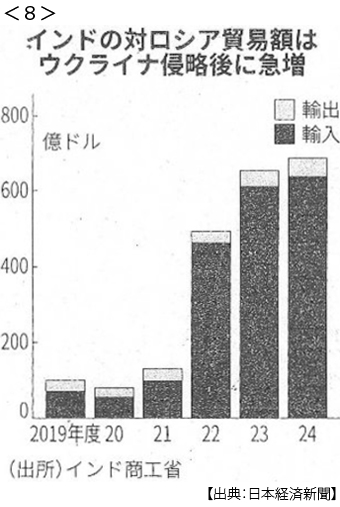

- ・印ロ「エネルギー、連携の柱」原油取引停止、明言せず <8>

- モディ氏、プーチン氏と会談(5日、ニューデリー)

- ・連立維持優先の定数減 法案提出施行後1年「猶予」 自民、党内異論封じる

- ・貿易協定見直し協議 トランプ氏 カナダ・メキシコ首脳と

- ・ネトフリ、米ワーナーを買収 コンテンツ産業 主役交代 11兆円、配信拡充狙う

- ・独下院、新兵役法案を可決 ロシア念頭に来月導入 18歳全男子に検査義務

-

12/07

- ・旧姓使用に法的効力 男女共同参画計画 政府が方針明記

-

12/08

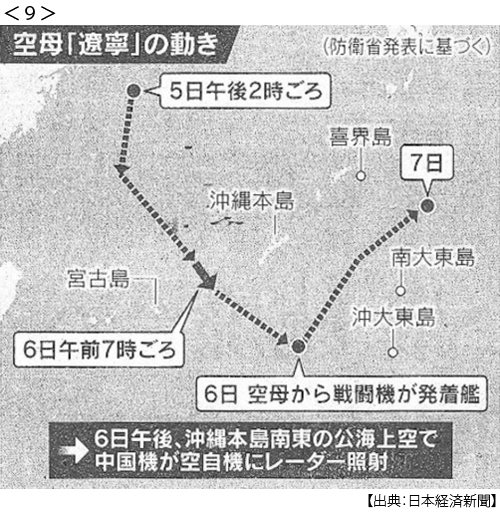

- ・中国軍機、自衛隊機にレーダー照射 沖縄南東の公開 中国威圧、危険行為に拡大

- 防衛省は迅速公表 国際世論を意識 首相が抗議

- ・国防費「GDP比5%に」 ヘグセス米国防長官、日本など同盟国に要求

- ・東南ア豪雨、損失4兆円超 供給網影響、日本企業波及も

- ・タイ兵士2人負傷 カンボジア国境で銃撃戦

-

12/09

- ・中国、トランプ氏沈黙突く 東アジアリスク拡大 対中抑止、試される外交

- ・エヌビディアのAI半導体 米、対中輸出を容認

- ・「ホットライン」に応じず レーダー照射 日本呼びかけに中国側 <9>

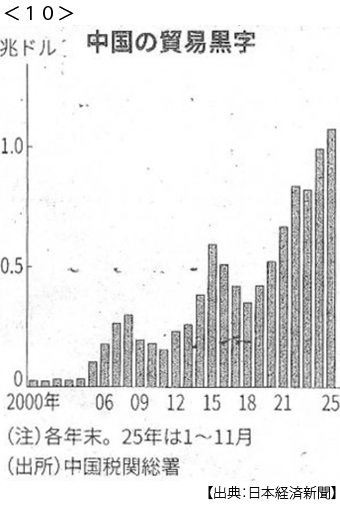

- ・中国貿易黒字、初の1兆ドル超 1~11月 アジア向け輸出拡大 <10>

- ・EU、小型EV独自規格 中国勢に対抗 域内生産を保護 日本の「軽」参考に

-

12/10

- ・12月利上げ 市場は確実視 日銀総裁「適切に判断」 <11>

- ・グーグルAI検索調査 EU ネット情報利用 不公正疑い

- ・EU支援、南欧財政に規律 イタリアやギリシャ格上げ 日本は監視機能不在

- ・和平、数日内の回答要求 トランプ氏ウクライナに Xマス合意へ圧力

- ゼレンスキー氏 大統領選挙実施の意向 トランプ氏要求受け

-

12/11

- ・豪、SNS禁止法施行 16歳未満対象、国内で賛否 欧州も検討 <12>

- 「言論の自由侵害」の指摘

- ・高市首相、財政規律意識の発言 国債発行減やIMF支援… 市場の警戒なお消えず

- ・FRB3会合連続利下げ 0.25% FF金利3.5~3.75% 来年は「1回」予想

- ・米国への観光・短期出張 SNS情報など提出義務に 規制案 日本も対象

- 最大5年分のSNS利用情報 電話番号とメールアドレス、生体認証データ、家族について

- ・米と復興案協議 ゼレンスキー氏 修正和平案、提示か