今週の時事雑感 01/10~01/28

レートチェックからの外為特会ほくほく

ベネズエラ抗争事件のあとトランプは「私に国際法は不要」だと、自ら無法者であることを認めた。続けて「私を止めることができる唯一のものは、私自身の道徳観だ」と理解不能な威張り方をしたが、それは嘘だ。彼はTACOだ、そう Trump Always Chickens Out、トランプはいつもビビってやめるのだ。ところで何にビビるのか。怖いもの知らずで物知らずのトランプが、ビビっているもののひとつが国債市場だ。

思えば最初のTACOは、昨年4月のいわゆる「相互関税」の発動延期だった。このときアメリカ債券価格が下落して長期金利が急騰した。これがどれだけやっかいで怖いことなのかを、ベッセント財務長官に入れ知恵されて、それから神経質になっている。めでたいことに、トランプはひとつ賢くなったのだ。

そりゃ国債市場は、怖い。コロナ・パンデミックは各国政府に莫大な財政支出を強要し、ポスト・コロナのインフレーションはポピュリストを勢いづけ、彼らは例外なく減税を謳った。なぜ減税?あまり考えなくても多数の同意を得ることが容易いからだ。歳出は増え、歳入は減る。国債が大量に発行される。政治家も有権者も財政に無頓着になる。放漫財政に都合の良い経済学が流行りだす。

今時の学生たちは「財源は国債」という話に警戒心が薄い。「国債を発行すればいいじゃないですか」(学生)→(ぼく)「国債を発行しても、それを買ってもらわないと財源にならないよ」。国債は市場で売買される。国債の供給が増えてそれに需要が追いつかないと国債価格は下がる。国債は額面償還だから、市場価格が下がる分だけ利回りが上がる。つまり金利が上昇する。すると新規で発行される国債の金利も上がる。

うれしいことに学生たちは反論してくる。「自国通貨建ての国債は、インフレになるまでいくら増発しても財政は破綻しませんよね」→「それってインフレになるまではインフレ的政策を続けることができるということを言い換えただけの話だと思うよ。それから、もうインフレになっているでしょ」。「でも誰かの債務は誰かの債権でしょ?政府の債務は国民の債権ですよね」→「なるほど、ところでその債権はどうやって回収するの?」。債務者は政府だから政府の収入で返済しなければならない。「政府の収入って税金でしょ、今負担するか将来負担するかのトレードオフですよね」。

「そんなこと言っているのは先生だけですよ」→「あなたの居心地がいいネット空間のなかではそうかもしれませんね」→「いやあるとすれば財務省側の論理とかですかね、だから読みませんけど」。

ご心配なく。授業に出席してさえいれば、いずれ学生たちはそのフィルターバブルが弾けて現実と向き合うことになる。心配なのは、ぼくの推計では日本の3分の2はそのフィルターバブルのなかに安住しているということだ。だから政治家たちは「インフレ対策」とは絶対に言わない、「物価高対策」と言う。インフレ対策ならば、総需要と通貨供給量を引締めなくてはならない。そうではなくて(!)物価高で苦しいから減税か給付かで埋め合わせると言い始める。それどころか消費税減税で需要を刺激して(!)成長につなげるとまで言い切ってドヤ顔する。物価高対策でインフレにするらしい。

1000円の商品に消費税8%付いて1080円、消費税ゼロで1000円、それを物価が下がったと言いくるめる。物価とは税引きの1000円のことだ。今1080円で売れているのなら、やがて税引き後も1080円に近づく。それが価格メカニズムというものだ。しかも消費税は間接税だから納税するのは消費者ではない。お店やメーカーや原料生産者たちだ。かれらは減税分を納税するより高騰する経費(人件費や輸送費など)に充てる。実際インフレ下では減税分ほど価格が下がらないということは、消費税減税をしたヨーロッパの経験からも実証されている。ましてや2年後に税率を戻したりしたら、えらいことになる。なぜか誰もその心配をしていない。「当面の対策」だから、らしい。

さらに心配なことに、それらは極めて日本的な風景なのだ。例えばイタリアでは反緊縮財政を掲げて総選挙に勝ったメローニさんは、政権に就くや財政再建に翻った。選挙中に「トラス・ショック」が起きたからだ。そのイギリスも2026年次予算では226億ポンド(約5.5兆円)の増税を打ち出した。もちろんスターマー内閣の支持率は急落するのだが、それでも政治家には財政を守る責任がある。フランスでも、マクロンさんが年金受給年齢を2年先延ばしにして次世代年金を守ると言って反対デモに包囲された。

あのトランプでも、あの独裁的なトランプでも、債務上限引上げについては議会と話し合わないといけない。さもないと予算執行が止まってしまう。だからといってあのトランプでも、議会を解散することはできない。そんなことは、できないのだ。

日本はできるから、財政再建を後回しにすることも、さらに減税をしようとすることも、与党有利なときに解散することも、それで勝つこともできる。だから財政赤字は、増える。増えるけど、政治家も有権者も心配していない。そんな日本を心配してくれる存在が、国債市場だ。人呼んで「債券自警団」、その人たちだ。

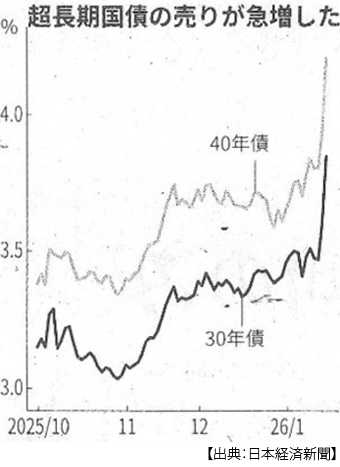

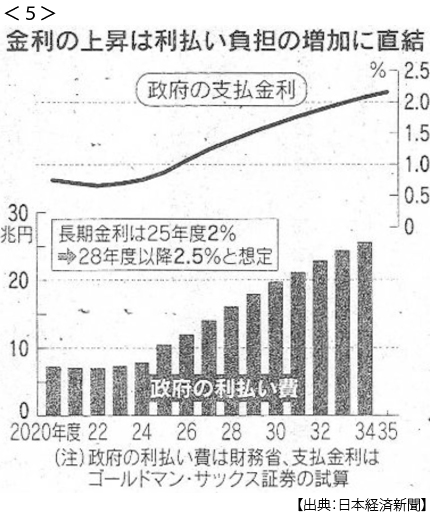

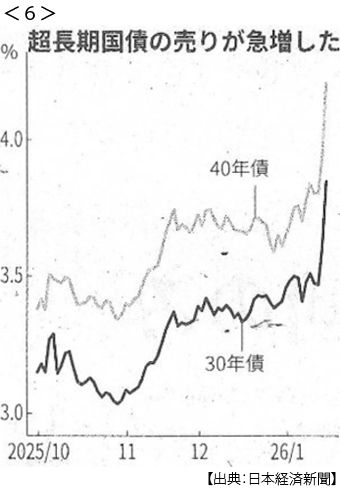

12月16日に総額18.3兆円の補正予算が成立した。コロナ禍以降で最大規模だ。19日には10年物国債利回り(長期金利)が一時2.02%と26年ぶりの高さまで上昇した。12月26日には閣議で過去最大規模122.3兆円の2026年度予算が決定した。この時点で国債費は初めて30兆円を突破した。1月19日に高市さんが衆議院解散を表明した。飲食料品の消費税を2年間ゼロにすると言うが、財源は示さない。長期金利は一気に2.2%台に跳ね上がった。20日には超長期国債(40年物)利回りが初めて4%台に乗り、10年債利回りも2.38%に上昇した。債券自警団の出動だ。しかし総選挙各党の公約は、減税一択となっている。

じつは、ここにトランプTACOが重なるのだ。ベネズエラ抗争事件の後、トランプはグリーンランド領有圧力を強める。計66の国際機関からの脱退も指示する。FRB議長を捜査対象にする。洪水戦略(Flood the Zone)だ。よほどエプスタイン文書から世間の目をそらしたいのだろうけど、やりすぎた。1月17日、トランプはアメリカのグリーンランド領有に反対する欧州8ヵ国(デンマーク、ノルウェー、スウェーデン、フランス、ドイツ、イギリス、オランダ、フィンランド)に10%の追加関税をかけるとSNSで表明した。その欧州8ヵ国は翌18日にはこれに反発する共同声明を発表し、フィナンシャルタイムズはEUが930億ユーロ(約17兆円)の対米報復関税を検討していると報じた。

1月20日、アメリカ市場はトリプル安に見舞われた。10年債利回りは4.31%に上昇し、NY株は870ドル下落し、ドル指数も1%超下落した。ここでTACO発動、21日にトランプは欧州8ヵ国に対する追加関税を見送ると表明した。NY株価は反騰した。

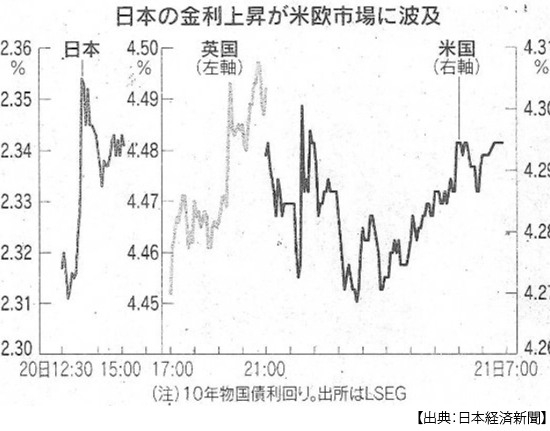

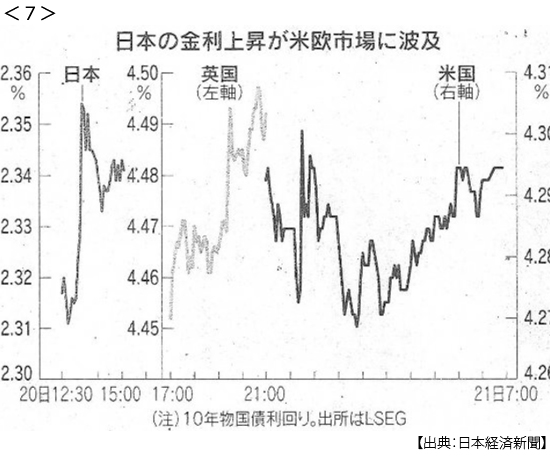

注目するべきはベッセント米財務長官の20日の発言だ。「日本からの波及効果を分離して考えることは非常に難しい」、つまり同日の日本国債の利回り急上昇がアメリカの長期金利上昇に影響したと言うのだ。これはこじつけだろうか。グリーンランドを巡るトランプのごり押しのせいだろう、とも言えないのだ。じつは20日の日本国債売りはドイツとイギリスの10年債利回り上昇にも波及していたのだ。

あとで大切なポイントになることを言うので覚えておいて欲しい。トランプは22日、欧州諸国が米国債を売るなら「大規模な報復措置をとる」と発言した。デンマークの年金基金が米国債を1億ドル分売却すると表明し、これに同調する動きが出るのではとトランプがビビったのだ。

トランプは国債市場の動きに敏感だ。それはベッセント米財務長官の入れ知恵だ。おかげでトランプはひとつ賢くなった。この二人の関係は、じつに面白い。水と油は一定の条件で混ざるのだ。その一定の条件とは、「基軸通貨国特権」の維持という関心事の共有だ。トランプのアメリカ・ファーストは「近隣窮乏化戦略」だ。関税を引上げドル安にして、周りが貧しくなることで自国が豊かになるという幻想だ。でもその幻想の矛盾は、そうした自国第一主義の国の通貨は、国際通貨として信認されないということなのだ。

ベッセントさんも、基軸通貨国の「過大な負担」を疑問視している。自国通貨を国際流動性(国際取引の決済手段)として使用する以上、海外保有ドルが必要で、それはアメリカの貿易赤字となる(アメリカが貿易黒字ならドルは海外に供給されない)。この負担を軽減しながら基軸通貨国の地位は守りたい、そこでトランプ関税も使い方次第となる。

そこで結論として二人に共通しているのが「米国債を売るな」なのだ。それは世界で最も安全な資産のひとつでなくてはならない。海外保有ドルも、それが米国債購入として還流してくるからドル需要は充たされ、それが基軸通貨国としての信認となる、はずだからだ。

ベッセント米財務長官は、サナエノミクスを警戒していた。高市首相の初の所信表明(10月24日)の直後の10月28日にベッセントさんは「アベノミクスから12年が経過し、状況は大きく変化している」と指摘し、日銀に利上げを促していた。ヘッジファンド・マネージャーだった彼は、そのアベノミクスによる円安相場で大儲けしたそうだ。だから二番煎じのサナエノミクスとやらの危なっかしさをよく理解しているのだろう。

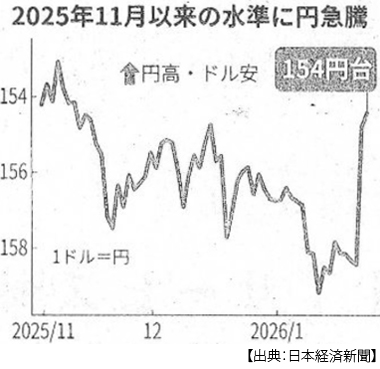

高市さんは物価高対策が大切だと言っているが、嘘つきなのかあるいは見識に乏しいのか、円安によるコスト・プッシュ・インフレを放置している。高市政権が始まった頃には1ドル=147円だったから、それから10円以上円は安くなっている。高市さんは「強い経済」を連呼するのだが、円安は「弱い円」であり、何が弱いのかといえばそれは「購買力」なのだ。でも、放置する。放置するから円は売られる。高市さんは「円安による株高」がお気に入りなのだろう。円高にして株安にしたくない。つまり物価高による生活苦を犠牲にして、株高を高市人気の材料にしようとしているのだろう。その姿勢を、ベッセントさんは警戒していた。しかしさすがに1ドル=160円台は行き過ぎだ。日本国債利回りの急騰が米国債にも影響する水準に達している。

そこで、レートチェックなのだ(ずいぶんお待たせしました)。レートチェックは為替介入の一歩手前だ。手前というより、契約のキャンセルに近い。それをアメリカの通貨当局が、しかもドル売り円買いのレートチェックなのだから、それは滅多にないことだ。ぼくの記憶で申し訳ないが、おそらく2000年以降にはなかったと思う。

効果は上々だった、1月26日、円は一気に154円台にまで急騰した。27日には152円台へと円高に振れ、この急激なドル安進行をトランプは「グレートだ」と喜んだ。いやちょっと待て、何がうれしいのか。例えば日本経済新聞の見出しでは「レートチェック、米に代償」(1月27日付夕刊)、「米ドル信認、世界で低下」(1月29日付)とどちらかと言えばアメリカにとってネガティブな伝え方だ。たしかにこれは基軸通貨国信認の動揺と捉えられてもおかしくはないのだ。

重ねて、ちょっと待て。ぼくが思うに今回の為替変動は、相場よりも政策手段がレートチェックであったことが大切なのだ。何が言いたいかといえば、かりに1ドル=160円台を目前にして、レートチェック以外の方法で為替介入があるとするならば、想定されるのは日本通貨当局による実弾投入によるドル売り介入なのだ。この実弾こそ、外為特会(外国為替資金特別会計)として管理されているドル資産なのだ。その規模は昨年末時点で1兆3697億ドル(約213兆円)に達している。

この膨大なドル資産とは、大半がというかほぼそのまま米国債なのだ。したがって日本通貨当局による実弾介入とは、米国債売りなのだ。つまりドルが売られてドル安になるだけでなく、米国債が売られてアメリカの長期金利が急上昇することになる。

大切なポイントになるから覚えておいて欲しいと言った、グリーンランド問題でのトランプのTACO発言、「(米国債を売るなら)大規模な報復措置をとる」、これだ。このときはデンマークの年金基金による1億ドル分の米国債売りでもビビったのだ。外為特会は、1兆ドル以上の米国債を必要なだけ売る構えなのだ。ベッセントさんの指示によるFRBのレートチェックは、この外為特会発動を食い止めた為替介入だったのだ。

ここで注意しなければならないことがある。あれ、やっぱり外為特会って213兆円もあるんだ。たしか円安で膨れて剰余金もたっぷりあるって聞いたけど、それを消費減税の財源にすればいいのに。たしかに、何を血迷ったのか中道改革連合ですらもそんなことを口走っていた。でも外為特会は特別会計だから一般会計と別に設けられているのだが、その剰余金は毎年一般会計に繰り入れされている。すでに組み込まれているものを新たに財源にするというのは二重計上にあたるのだ。

それよりも何よりも、為替介入であれ減税財源であれ、外為特会の活用とは米国債売りなのだ。それはトランプの逆鱗に触れる部分なのだ。ここでやっと高市さんの例の「外為特会ほくほく」の意味を問うことができる。もうこのうえ多くを語る必要もないだろうけど。

1月31日川崎市での遊説。「今円安だから悪いって言われるけれども、輸出産業にとっては大チャンス、アメリカの関税があったけれどもバッファーになった。円安でもっと助かっているのが外為特会、これの運用、今ほくほく状態です」。(→通訳)輸入インフレで家計は大ピンチやけど、そんなことより輸出企業は大チャンス、この円安でトランプ関税なんのその、おまけに外為特会の活用つまり米国債売りでほくほく儲けることもできるんやで。

切り取り?誤解?マーケットは少なくともこれを「円安容認」と受け取る。「米国債売り材料」と警戒もするだろう。ベッセントさんがせっかく円高に誘導したのに。放言するだけして、翌日のNHK「日曜討論」をドタキャンした。お見舞い申し上げます。

高市さんは勉強家だと聞く。飲み会もせず夜遅くまで、一体何を勉強しているのだろう。おそらく、経済はもちろん外交も安保も、ずいぶんと偏った勉強の仕方なのではないかと心配になる。いろんな意見に耳を傾ける勉強家よりも偏った勉強家のほうが、その言葉に「信念」が印象づけられることがある。そして勉強したことを、場をわきまえず脈絡なく熱く信念として語りたがる傾向が見受けられる。

ぼくがこの人が経営する企業の社員なら、転職サイトのチェックを怠らない。ぼくが経営者なら、こんな社員は「使えない」。

日誌資料

-

01/10

- ・米のグリーンランド所有「中ロから防衛のため」 トランプ氏

- ・石油投資「現時点で不可能」 エクソンCEO ベネズエラ巡り

- ・米雇用、12月5万人増 失業率は4.4%に低下

-

01/11

- ・米、狙いは「超重質油」 シェール革命前の施設効率稼働 政権、石油大手に要請

-

01/13

- ・FRB議長、捜査対象に 昨年の議会証言巡り 「政治圧力」と反論

- ・アルファベット4兆ドル 時価総額、4社目の突破

- ・日経平均5万3000円台 衆院解散観測 一時1800円高 長期金利上昇2.14%

-

01/14

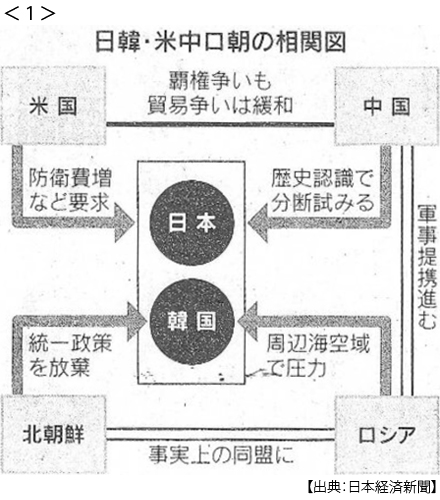

- ・日韓、「ドンロー主義」警戒 首脳会談 米つなぎ留めへ連携 <1>

- 対中ロ朝で共同歩調 高市氏「関係さらなる高み」 シャトル外交を継続 ドラム外交

- ・「米よりデンマーク選ぶ」グリーンランド首相 領土売却を拒否

-

01/15

- ・世界の社債発行 昨年最高540兆円 AIや脱炭素に投資 金融緩和受け需要旺盛

-

01/16

- ・ノーベル平和賞マチャド氏 トランプ氏にメダル「授与」 初の対面会談

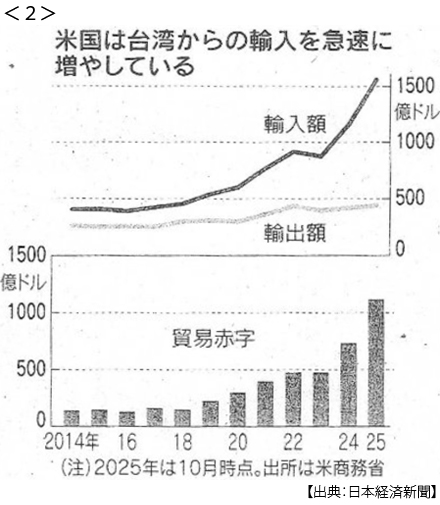

- ・台湾、米に40兆円投資 半導体など 貿易交渉で合意 相互関税15%に下げ <2>

-

01/17

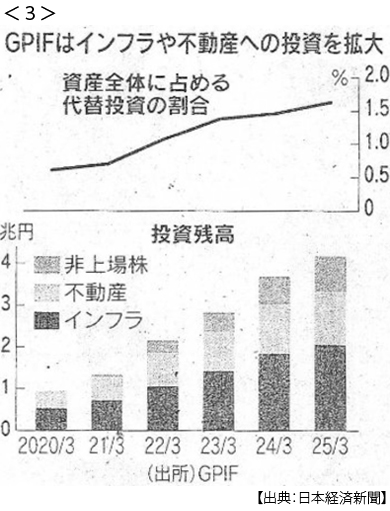

- ・GPIF、代替投資底上げ 非上場株やインフラ、データ収集着手 <3>

- ・カナダ、中国に傾斜 カーニー首相「新たな世界に備え」 米政権から反発の声

-

01/18

- ・給付付き税額控除棚上げ 解散で「国民会議」始動困難 中低所得者の負担減宙に

- ・世界の原発新設、中ロ9割 中国、30年に発電能力世界一 ロシア、新興国に輸出

-

01/19

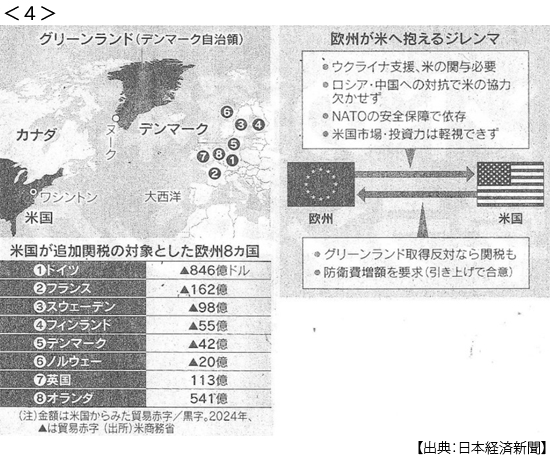

- ・米、欧州8ヵ国に追加関税 10%「グリーンランド購入まで」 <4>

- 苦悶の欧州、対決か妥協か 「危険は悪循環」懸念 仏が報復措置を提起へ

- ・中国GDP5.0%増 昨年実質 内需不足響き、伸び横ばい

- ・南米5ヵ国「メルコスル」とEU FTA締結で署名 25年越し最終決着

- ・EU、対米報復関税を検討 グリーンランド巡り17兆円 トランプ氏に撤回促す

- トランプ氏にスターマー英首相が抗議「関税は間違っている」

-

01/20

- ・中道、食料品税率ゼロ「恒久に」消費税 基本政策で5本柱 安保法制は「合憲」

- ・長期金利、2.2%台に上昇 27年ぶり水準 減税に現実味、財政懸念 <5>

- 投資マネー、国債離れ 10年後の支払い金利3倍 民間試算 財政の持続性に疑問

- ・トランプ氏、ノーベル平和賞逃しノルウェー首相に苦言「もう平和考えず」

- ・高市首相、消費減税慎重姿勢から一転 「物価に即効性なし」→「悲願だ」

- ・グリーンランド取得「歴史に名」 ロシア、米欧対立を歓迎 NATO分断あおる

- ・訪日客、初の4000万人超 昨年 円安追い風、消費額9.5兆円

-

01/21

- ・超長期債利回り急上昇 40年債、初の4% 財政懸念で売り拍車 <6>

- ・米金利急騰「日本も要因」 ベッセント米財務長官、当局の連携強調

- ・米市場トリプル安 グリーンランド関税 動揺広がる 株、債券・為替も

- ・日本国債売り、欧州に波及 英独の10年債利回り上昇

-

01/22

- ・市場動揺 日米が震源 波乱の火種 収束に時間 <7>

- 日本国債売り→海外金利上昇 領土巡る対立→株安呼ぶ

- ・トランプ氏、関税見送り グリーンランド 対欧州8ヵ国 NATOと合意枠組み

- NY株、一時800ドル超高 米欧対立への警戒和らぐ

- ・JPモルガンやアマゾントップ トランプ政策に苦言

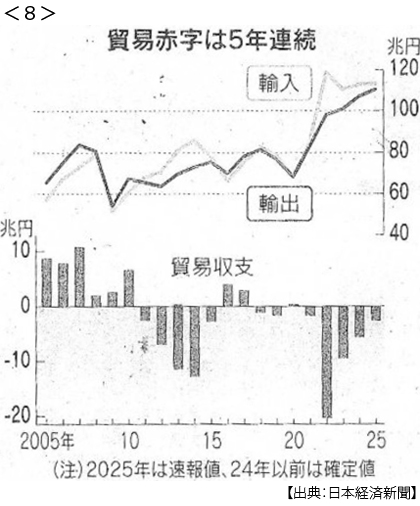

- ・貿易赤字5割減2.6兆円 昨年 関税で対米黒字1割減 <8>

-

01/23

- ・韓国、1.0%成長に減速 昨年、建設投資が不信 韓国株は最高値 半導体けん引

- ・ビットコイン急落「デジタル金」の見方後退 グリーンランド問題 株と連動で売り

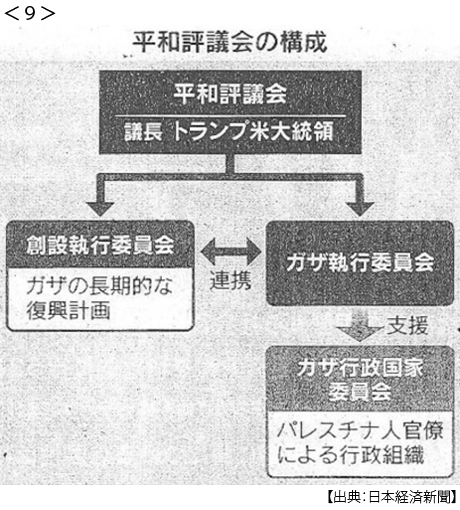

- ・ガザ統治機関、米「役割拡大」 他の紛争解決に意欲 <9>

- トランプ氏「国連とも連携」 ダボスで発足式

- ・「米国債売れば報復」 トランプ氏「欧州に圧力」

- ・消費者物価2.4%上昇 12月 3ヶ月ぶり3%下回る 年平均3.1%

-

01/24

- ・金利上昇「機動的に対応」 日銀総裁、政府との連携強調

- ・米「同盟国は国防費5%に」国防戦略(NDS) GDP比 対中国・本土防衛が優先

- 台湾への言及なく 北朝鮮抑止「韓国が責任」米国の支援、限定的に 欧州への関与縮小示唆

-

01/25

- ・米、日本発の金利上昇警戒 円急騰、1ドル155円台 レートチェックか <10>

- ・米、カナダに「100%関税」 中国との貿易合意履行なら

-

01/26

- ・中国核機密、米に漏洩か 汚職疑惑の制服トップ 当局、国有企業を調査

- ・仮想通貨ETF、28年にも 金融庁解禁 資産運用の裾野広がる

-

01/27

- ・習氏、軍最高幹部を一掃 「台湾侵攻」にらみ権限集中か 党政治局、軍人不在に

- ・「レートチェック」市場の意表つく 米に代償 ドル4ヶ月ぶり安値圏

- ・マネー、ドル資産から逃避 金5000ドル上昇加速 グリーンランド問題が拍車

-

01/28

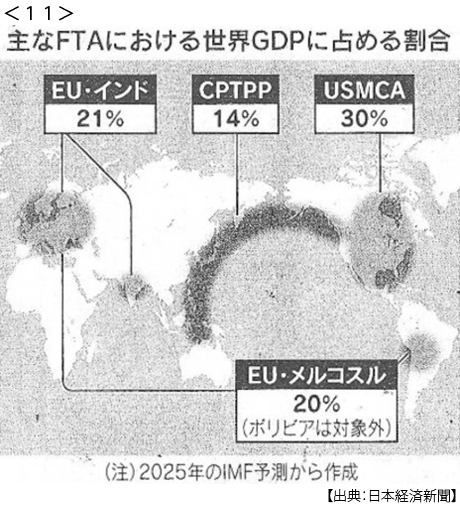

- ・「米抜き貿易圏」拡大 EU・インド、FTA妥結 トランプ関税に対抗 <11>

- ・米、対韓関税25%に上げ トランプ氏表明「合意不履行」主張

- ・トランプ氏、通貨安「グレート」円上昇152円台前半 ドル指数4年ぶり安値

- ・仏、15歳未満SNS禁止 法案下院通過、9月にも施行

- ・米射殺、当初説明と相違 「被害者が銃操作」→報告書言及せず