今週のポイント解説(1) 1/1~1/10

少女像と日韓通貨協力

1.釜山の少女像

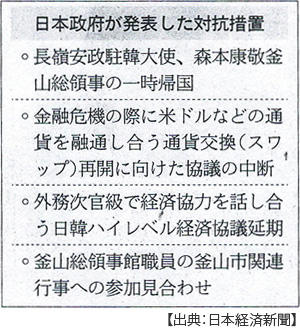

韓国の市民団体が釜山の日本総領事館前に従軍慰安婦を象徴する少女像を設置したことを受け、日本政府は1月6日、駐韓大使を一時帰国させるなどの対抗措置を発表した。

この釜山の少女像が2015年末の日韓合意に反するのかどうか、領事関係に関するウィーン条約に触れるのかどうか、両政府にはそれぞれ言い分があるだろうが、それには立ち入らない。ここで取り上げるのは日本政府が韓国政府への「対抗措置」として日韓通貨交換(スワップ)協議を中断し、1月13日にソウルで開催する予定だった日韓ハイレベル経済協議を延期したことだ。

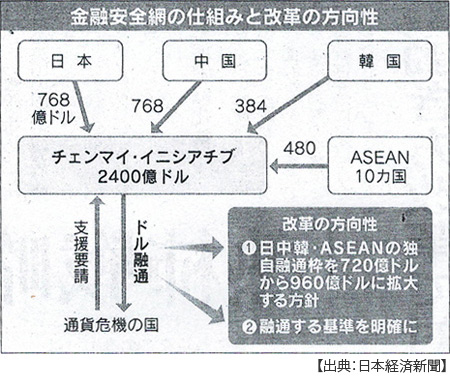

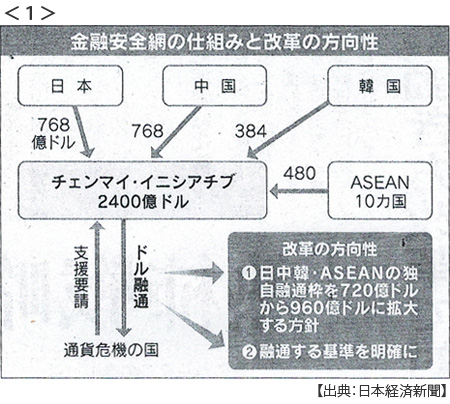

5月には横浜市でアジア開発銀行総会と日中韓・ASEAN財務相会議が開かれる。ここに向けて各国はアジア通貨防衛強化に向けた取り組みを進めている。具体的には資金流出による緊急の通貨危機に際して、東アジア各国が多国間でドルを融通しあう「チェンマイ・イニシアティブ」と呼ばれる枠組みの拡大だ。

これを補完するために並行して進められているのが2国間の通貨交換協定で、日韓間では2001年に始まり2015年2月に終了したままになっている。それがようやく協議が再開され、そして中断されたのだ。

2015年12月の米利上げ以降、東アジアを含む新興国からの資金流出リスクが警戒され始め、ここにきてトランプ・ショックによるドル高進展、米利上げペースの加速そして国政選挙が連続するEUの動揺など、東アジア通貨安定への取り組みは緊急を要している。

なぜ少女像への対抗が通貨協力協議の中断になるのだろうか。じつはこれまでもアジア通貨協力は、日中韓の歴史認識問題および領土問題が、協議を中断させるという事態が繰り返されてきたのだ。

2.東アジア通貨協力

日本政府が対抗措置として通貨交換協議を中断させるというのは、それによって韓国が困るだろうという理屈なのだろうが、はたしてそうなのだろうか。

東アジア通貨協力の発端は1997年のアジア通貨危機だった。大づかみに振り返れば現在とのアナロジー(類比)を読むことができる。やはり当時も急激なドル高による混乱が背景となっていた。1995年アメリカは「強いドル政策」へと為替政策を転換させ、円ドル相場は1ドル=80円から1ドル=120円へと、現在とほぼ同じ変動幅でドル高円安が進展した。

日本の金融システム不安(北海道拓殖銀行や山一証券の経営破たんなど)によって円高を背景に東アジアに流入していたジャパンマネーが逆流を起こした。東アジア新興国は急激な資金流出によって自国通貨安定のための外貨準備を急減させ、ここにヘッジファンドの通貨アタックを受け防戦むなしく通貨危機(通貨暴落)に陥った。

この歴史的教訓から日中韓ASEANが協力して金融危機に際してドルを融通するネットワークの構築に合意したのだ。その合意が2000年5月にチェンマイで開催された財務相会議でなされたので「チェンマイ・イニシアティブ」と呼ばれている。この枠組みをアメリカ財務省に睨まれながらも粘り強く推し進めていったのが当時の日本大蔵省だった。

東アジアの金融危機は日本からの投資を痛め、それはとりもなおさず日本の貯蓄を痛めることにほかならない。東アジアの域内分業体制は高い水準で相互依存関係にあり、この分業を損なうことは日本の雇用と所得を損なうことにほかならない。

そして東アジアの外貨準備(国際収支の帳尻)はその大半がドルで構成され、日中韓ASEANの外貨準備合計は世界全体の60%以上を占めている。相互に協力することで投資を投機から守ることができるだろう。同時にその日中韓ASEANで自由貿易協定(FTA)を結べば世界最大の広域共同市場が出現する。これは、現実的な希望だった。

3.歴史認識と領土

しかしこの希望はその始まりから試練を迎える。チェンマイ財務相会議の直後から小泉首相が靖国神社を参拝し、日中両首脳は会うこともなくなった。2005年には島根県が「竹島の日」を決議した。竹島が島根県に帰属して100年になるという、その1905年は日韓保護条約によって韓国の主権が喪失した年だった。

東アジア金融協力は、こうして効果的な進展を見せることなく2008年のリーマンショックを迎えることになる。この金融危機にチェンマイ・イニシアティブが機能することはなかった。

アジア通貨危機とリーマンショックという二度の歴史的教訓から東アジア金融協力の取り組みは再始動する。しかしまたもやその直後、2010年には尖閣事件が発生し、2011年には慰安婦問題が再浮上し、2012年には尖閣国有化が実施され、韓国大統領による竹島上陸がなされた。

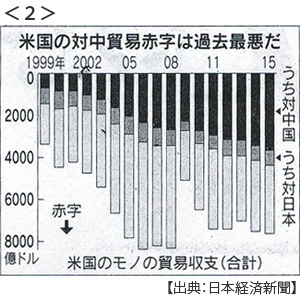

4.アジアの貯蓄をアジアの投資に

リーマンショック以降、日中韓が歴史認識と領土を巡って反目しあう中で、アメリカ経済は大規模財政支出と異次元緩和によって回復していった。財政赤字は拡大し膨大な米国債が発行されアジアの貯蓄はこれを買い支えた。そしてアメリカ緩和マネーが流入し、アジア経済はドル依存をさらに深めていった。

東アジア通貨協力は脆弱なままだったから、各国は自国通貨防衛のためにより多くの外貨準備を保有しようとした。外貨準備は経常収支と資本収支の差額だ。経常収支は国内貯蓄と国内投資のギャップだから経常黒字は国内投資不足・国内貯蓄過剰を意味する。そしてこの過剰貯蓄がアメリカ国債購入に向かうのだ。

資本収支は資金流入と資金流出の差額だから、資本収支黒字は海外資金流入超でありこれはすなわち借り入れの増大だ。東アジアは「双子の黒字」つまり国内貯蓄と海外借り入れをアメリカの「双子の赤字」(財政赤字と貿易赤字、つまり貯蓄不足)を埋め合わすことに使っている。

なぜ、アジアの貯蓄はアジアの投資に使われないのだろうか。それはアジア通貨が不安定だからだ。なぜ不安定なのだろうか。それを安定させる取り組みが進まないからだ。アジアインフラ投資銀行(AIIB)に日本は参加しない。日中韓FTAは協議もされないまま日本はTPPを推進する。

その間に中国の対アジア影響力が増大する。日本で「反中」、「反韓」が勢いづくなかでアジアでは反日を超えて「脱日」が進行していたのだ。

5.未来の前に過去の壁

第二次世界大戦の終結は植民地体制の終焉をもたらした。しかし戦勝国は新しく線引きされる領土を不明確なまま放置した。東アジアも例外ではない。尖閣も竹島も北方四島も、ポツダム宣言でもサンフランシスコ講和条約でもその帰属が曖昧なままにされている。それは、紛争の種だからなのだろう。うがちすぎかもしれないが、実際そのためにその地は団結することが難く、対立することは易いのだ。

そもそも歴史認識の解決とは一体何なんだろう。例えば政府間の合意に何の意味があるのだろう。政府に歴史認識を委ねてよいのだろうか、どう考えてもありえないだろう。思想信条が個人の自由であるかぎり、その前提となる歴史認識も個人の自由であるはずだ。

ましてや首脳でもない外相会談で公式文書もないもので歴史認識が解決した(最終的に、不可逆的に)、そんなものに拘泥するのは教養の絶望的不足を示しているのではないだろうか。あるいは姑息で悪辣な民主主義に対する冒涜だ。

少女像についてはそれぞれ言い分があるだろう。ここではそれに立ち入らない。しかし、国際金融リスクが想定困難なまでに高まっている現在、だれかれの一時帰国は好きにすればよい。10億円を払っただの返してしまえだの騒いでおればよい。

ただ、それぞれの国民の貯蓄と雇用を守り、相互依存の基礎を固めなおすための取り組みは、素知らぬ顔で粛々と進めるべきなのだ。そうした相互利益の増進が外交であり、歴史が示すところの知恵なのだ。

【お知らせ】

後期授業が終了しましたので、3月末まで10日間更新にさせていただきます。「週間」を名乗って実は「旬間」となりますが、よろしくお願いいたします。

日誌資料

-

01/01

- ・NY株、年間2337ドル高 上げ幅歴代2位(2013年以来) 大統領選後に弾み

-

01/03

- ・アジア通貨防衛強化 日中韓ASEANドル融通枠3兆円拡大へ <1>

- アジア開発銀行総会+日中韓ASEAN財務相会議(5月、横浜)で合意する方向

- 新興国市場の混乱に備え、現在720億ドルから960億ドルへ

- ・トルコ、イスタンブールで乱射テロ39人死亡「イスラム国」が犯行声明

- トルコでやまぬテロ 対シリア強硬策が裏目に

- ・北朝鮮が大陸間ミサイル最終段階 金正恩氏、新年の辞で表明

-

01/04

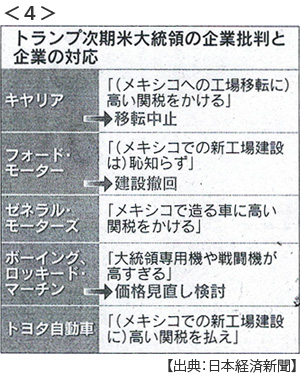

- ・トランプ氏米車2強翻弄 フォード、メキシコ新工場撤回

- 「メキシコ製GM車に高関税」ツイッターで声明 ペソ下落、最安値水準

- ・米通商代表に対中強硬派 ライトハイザー氏、日米鉄鋼協議を主導 <2>

- 国家通商会議(新設)トップも対中強硬論 新政権にじむ保護主義 日本も標的の可能性

-

01/05

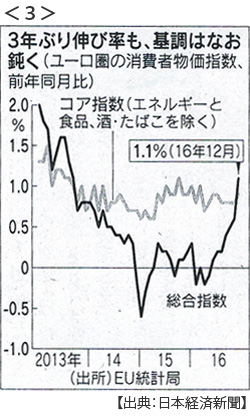

- ・ユーロ圏物価伸び1%台 12月、原油価格持ち直しドル高ユーロ安で <3>

- ・昨年12月米連邦公開市場委員会(FOMC)議事要旨公表 「景気上振れ可能性」

-

01/06

- ・トランプ氏、トヨタを批判 メキシコ新工場撤回求める <4>

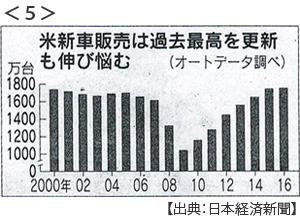

- ・米新車販売伸び鈍化 昨年0.4%増 ガソリン安で小型車苦戦 <5>

- ・実質賃金前年割れ 11カ月ぶり、11月0.2%減 物価指数0.4%上層で

- ・米情報長官 サイバー攻撃巡りロシアの関与「確信」 トランプ氏をけん制

- 情報機関「プーチン氏支持」報告書 トランプ氏、大統領選に「影響なし」

-

01/07

- ・米賃金7年半ぶり伸び 昨年12月2.9%増 雇用は15.6万人増

- NY株一時1万9999ドル 初の2万ドル目前

- ・日韓関係、再び岐路 駐韓大使帰国へ 日本、少女像に対抗 <6>

- 通貨交換協議を中断 韓国「大統領不在」が逆風

-

01/08

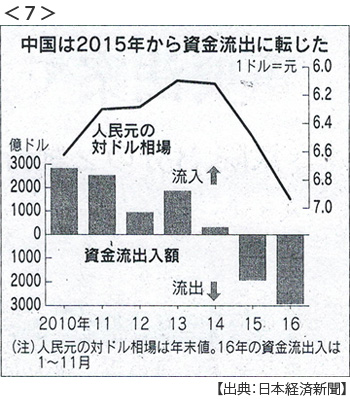

- ・中国、資金流出35兆円超 元先安感、M&A急増で昨年最大に <7>

- 外貨準備3兆ドル割れ目前 人民銀行、対ドル元基準値0.9%高く 05年以来の上げ幅

- ・雇用4年で250万人増 人口減社会でも雇用者数は伸び、女性が170万人増

- 4年間で40~59歳女性130万人、65歳以上男性100万人、女性60万人増

-

01/10

- ・訪日客2400万人 昨年約2割増で過去最高を更新 5年連続の増加

- ・トヨタ5年で100億ドル(1.1兆円)対米投資発表 米工場を順次刷新

- メキシコ生産は変更せず ホンダ、日産もメキシコ生産計画は現状のまま

- ・英首相発言でポンド急落 2カ月半ぶり安値 強硬離脱を懸念

※コメントはこちらから記入できます。