今週のポイント解説(27) 08/21~09/02

GAFAの光と影

1.Google、Apple、Facebook、Amazon

8月2日、アップルの株式時価総額がアメリカ企業として初めて1兆ドル(約110兆円)を超えた。これはトヨタ自動車の5倍近くの大きさだ。続いて9月4日、アマゾンもこの大台に達した。次はグーグル(上場親会社はアルファベット)だと言われている。フェイスブックは個人情報漏れなどで株価が大きく下落したが、これらに続いている。

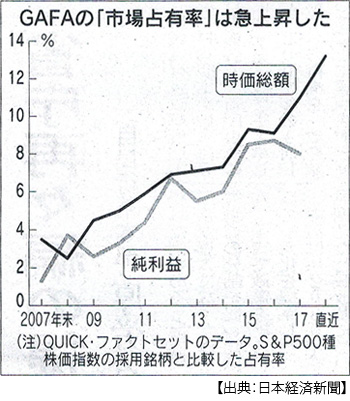

このGAFA4社の時価総額合計は約3.42 兆ドル、この10年間で10倍に膨らみ、米主要500社に対する占有率はの13%以上に達している。また年初来のNY株上昇分のうち49%はこれらにマイクロソフトなどを加えたハイテク6社が占めている。

アメリカ市場の時価総額トップ5をGAFA+マイクロソフトのビッグ5が独占したのは、昨年7月4日のことだった。それから1年、アメリカ株式市場における巨大ハイテク企業への依存はますます強まっている。

2.ニュー・モノポリー

ネット辞書のウィクショナリーでは、「アマゾンする」、「グーグルする」という新語の意味を「圧倒する、絶滅させる」と説明しているという。グーグルの検索シェアは70%台、デジタル広告費の60%はグーグルとフェイスブックに集まる。データの独占だけではない、これらを解析するAI分野の人材もこの5社に集中している(2017年7月14日付日本経済新聞)。

さらに豊富な資金力を動員して、将来のライバル会社を買収する。フェイスブックによるインスタグラム買収は有名だ。アマゾンも同業者を次々と傘下に収めている。GAFAが2000年以降に企業買収に投じた資金は10兆円超にのぼる(9月6日付同上)。

こうしたニュー・モノポリー(新しい寡占)によって、ハイテク投資資金は他に行き場がない。これはハイテク関連人材も同じことが言え、これがさらに投資を集中させる。

しかし、今年のアメリカ株価上昇の半分を占めるという極端さは、これだけでは説明がつかない。材料の第一は、貿易戦争だ。

先行き不透明感がによって多くの分野で新規投資が滞る。そのなかでハイテク銘柄は米中貿易摩擦の 影響を受けにくいと思われている。だから、そこに資金が集中している。

材料の第二は、自社株買いだ。トランプ減税によってアメリカ企業は海外に貯め込んだ資金を国内に環流させる際に、優遇税率が1回限りで適用される。これを受けてアップルは莫大な海外滞留資金の一部を環流させ、世界の上場企業で過去最大となる1000億ドルの自社株買いを発表した。

こうなるとアメリカ大手ファンドもアップル株を組み入れざるを得ない。みんなが買えば株価は上がるだろう。株価が上がれば買う人も増えるだろう。

これが、危ない。

3.富の偏り

株主は、さぞかし笑いが止まらないだろう。アップルが過去5年間で稼いだおカネのうち、25兆円が配当や自社株買いで株主に向かった。人件費は9兆円、法人税も9兆円、設備投資は6兆円にとどまった(8月31日付同上)。そう、稼ぎは実体経済にまわりにくい。

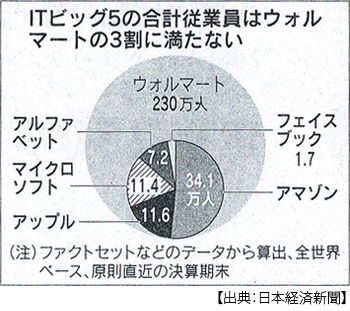

アップルの従業員はアメリカ国内で約8万人、GMが約18万人だからその半分にも満たない。業績が雇用に結びつきにくいのがハイテク企業の特徴だ。ITビッグ5の従業員は海外を含めても合計で約66万人、これはウォルマート1社約230万人の3割に満たない。さらに税負担率もアメリカ主要企業平均より数ポイント低い。

巨大ハイテク企業は自社の雇用が増えないどころか、他分野の雇用を減らしている。小売業はその典型だ。AIの進化と情報サービスの低価格化によって、これからも多くの分野で雇用機会は失われていくだろう。

こうしてみると、GAFAの光はアメリカ経済全体を照らしているわけではないようだ。むしろその光の投影が他の分野を覆っているように見えるのだが、じつはGAFAにも、暗い影が忍び寄っているのだ。

4.光り続けることができるのか

GAFA株主は笑いが止まらないだろうと、さっき言ったばかりだが、その笑いが止まるのはそう遠いことではない。株価の上昇は、株主の所得や貯蓄を増やしているわけではない。配当は別として、資産は売らなければ所得を生まない。資産価格の上昇で消費を増やしているのならば、それは貯蓄を取り崩しているに過ぎない。

そして株価上昇の材料に陰りが見えれば、上がりすぎた株価は下がりすぎる。アマゾン株の年初来の上昇率は7割に達する。PER(株価収益率)は100倍を超える。つまりアマゾンが1年間で生み出す純利益の100倍の資金を株主は投資しているということだ。

さて、GAFA株高の材料はまず自社株買いだった。その源泉となる海外滞留資金環流に対する優遇税率は、1回限りの適用だ。

さらに問題なのは、ハイテク企業は米中貿易摩擦の影響を受けにくいという材料だ。その根拠は弱い。それでも相場は、そう思っている投資家が多ければ上がり、上がれば他の投資家も釣られるものだ。だから、そうではないことが見えてきたとき、一斉に売りが始まる。

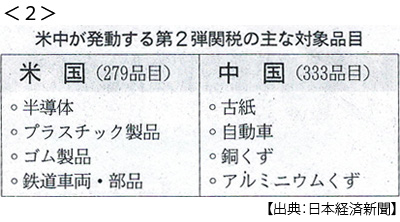

トランプ政権による中国の知的財産権侵害への制裁措置の第2弾には半導体や電子部品を含んでいる。トランプ氏は中国通信器大手のZTEに対する制裁が中国の譲歩を引き出したことを成功体験だと思っている。

しかし、アメリカの半導体輸入の6割近くはアメリカ企業が設計をしたり、組み立てだけを中国に委託している製品だ。また、昨年アメリカが輸入したメモリーの3割は中国製だ(8月24日付同上)。貿易戦争はこうしたサプライチェーン(供給網)を分断する恐れがある。そうなれば、もう一度築き上げるコストは莫大だ。その間、アメリカ国内は供給不足に苦しむことになる。

トランプ政権は、対中制裁第3弾にアップルウォッチやスマートスピーカーを対象にしていることがわかり、その報道を受けてアップル株は急落した(9月7日)。インテルもデルも主要部品が対象になるということで大慌てだ。

格差の拡大がトランプ政権を生んだ。そのトランプ政権は富の偏りを加速させ、アメリカ経済に光と影を刻んだ。そしてその光はもはや、危うい輝きだ。

日誌資料

-

08/21

- ・中国株、逃げるマネー 人民元ショック安値一時割る 対米摩擦、景気に重荷

- ・中国・マレーシア首脳会談(20日シンガポール)「一帯一路」でも協力

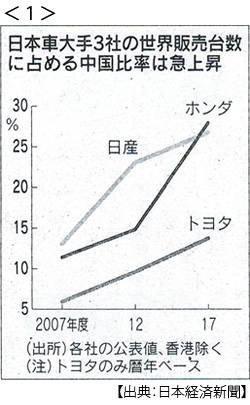

- ・日産、中国生産3割増 武漢に新工場、1000億円投資 <1>

- ・トランプ氏「米中貿易戦争は無期限」 利上げには再び不満

-

08/22

- ・中国・トルコ新たな蜜月 一帯一路参画促す 対米緊張、投資誘う

-

08/23

- ・米、関税第2弾を発動 1.8兆円分、中国も報復 半導体など25%上乗せ<2>

- 対中制裁狙い裏腹 半導体6割「逆輸入」 供給網に亀裂

- ・EV充電規格20年に統一 日中、世界シェア9割超 技術の中国集中リスク

- ・東南ア5%成長維持 5ヵ国、4~6月 積極財政が下支え

-

08/24

- ・米中事務レベル貿易協議終了 接点見えず(23日ワシントン)

-

08/25

- ・米物価「過熱の兆候ない」 FRB議長講演 利上げ打ち止め近づく

- ・米国務長官の訪朝中止 トランプ氏が指示 非核化停滞に不満

-

08/26

- ・世界の貿易拡大止まる 4~6月2年ぶり 半導体需要が一服

- ・トヨタ、広州に新工場 EVなど 21年に中国生産170万台

-

08/29

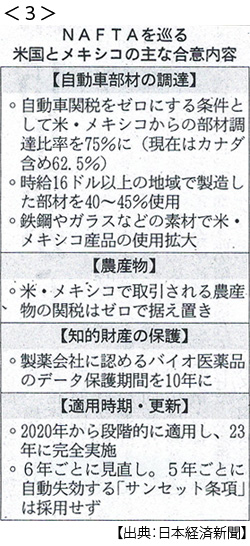

- ・NAFTA米・メキシコ合意 日本車に戦略転換迫る 「賃金条項」調達に影<3>

- 米「2国間」で圧力 カナダ・メキシコ分断

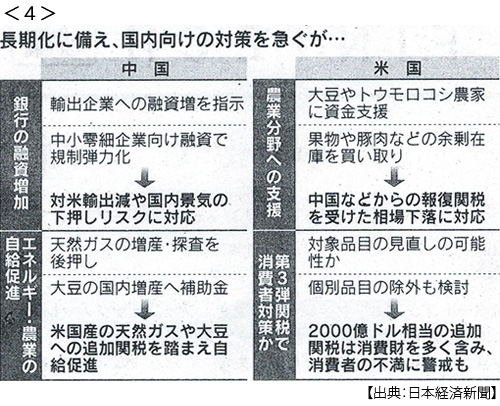

- ・米、農家支援に520億円 貿易戦争対策 中国は融資促進 <4>

-

08/30

- ・「中国が非核化を妨げ」対北朝鮮、米大統領が非難 米韓演習「再開なら大規模」

- ・パナソニック欧州本社オランダに 英EU離脱で ヒト・モノ往来重視

-

08/31

- ・米、車輸入に数量規制 「禁じ手」発動、メキシコと合意 対日交渉にも懸念

- ・米物価7月2.3%上昇

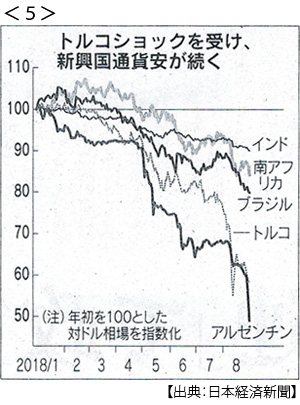

- ・アルゼンチン緊急利上げ ペソ安で政策金利60%に 新興国通貨安進む <5>

- ・日中、金融協力を加速へ 財務対話、貿易摩擦も議論

-

09/01

- ・RCEP(東アジア地域包括的経済連携)年内妥結めざす 米への危機感背中押す

- 閣僚会合共同声明(31日シンガポール) 日中印の綱引きなお

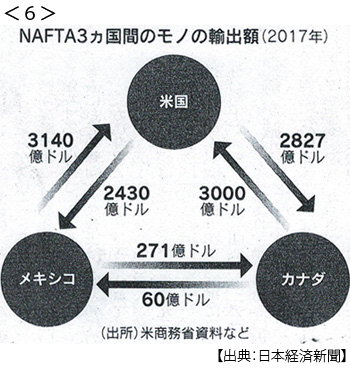

- ・米・カナダ合意持ち越し NAFTA再交渉 5日に再協議 <6>

- 自国優先の応酬 国内支持狙い強硬 分裂不安なお 米与党・産業界「3ヵ国合意を」要望

-

09/02

- ・中国、車の設備投資規制 メーカー乱立、再編を促進

- ・日本製造業「外国人頼み」際立つ 車や繊維、食品6~8% 高度人材に課題

※コメントはこちらから記入できます。