今週のポイント解説(4) 01/27~02/07

FRB相場とそのリスク

1.ブレまくるパウエル議長

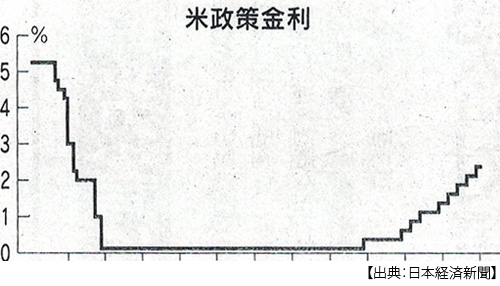

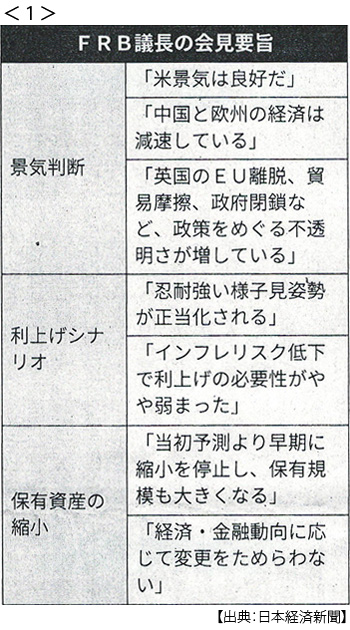

FRB(米連邦準備理事会)は1月30日のFOMC(連邦公開市場委員会)での追加利上げを見送ったが、注目されたのはその声明文で「政策金利の調整を様子見する」と明記したことだった。さらに定番になっていた「段階的な追加利上げが正当化される」という文言も削除した。

これが2019年中に2回を見込んでいた追加利上げを棚上げすることを示していると受け止められ、これを好感して30日のNY株は、前日比434ドル上がった。

今年2回の利上げについては、昨年12月19日のFOMCで表明したばかりだ。さらに、FRBが量的緩和で購入した資産を圧縮する「量的引き締め」についても、「変更するつもりはない」と一蹴していたにもかかわらず、今回は早期に手じまいすると記者会見で断言した。

パウエル議長は、「利上げ局面は終了か」と問われて「様子見が終わった後に振り返って見なければ」と口ごもったと報じられているが、これでは2015年の12月から始まった「金融政策の正常化」が、突然打ち切られてしまったと理解されてもしかたがない。

昨年12月の利上げについての評価は⇒ポイント解説№169「株価乱高下とFRB」を見ていただくとして、この40日間余りでいったい何があって、パウエルさんの方針に大幅なブレをもたらしたのだろう。

言うまでもなく、それは株価だ。しかし、言うまでもなく、株式市場の安定は中央銀行の役割ではない。ぼくには、FRBが役割ではないことを背負ったあげく、本来の役割を放り出したように見えるのだ。

2.ではFRBの役割とは何か

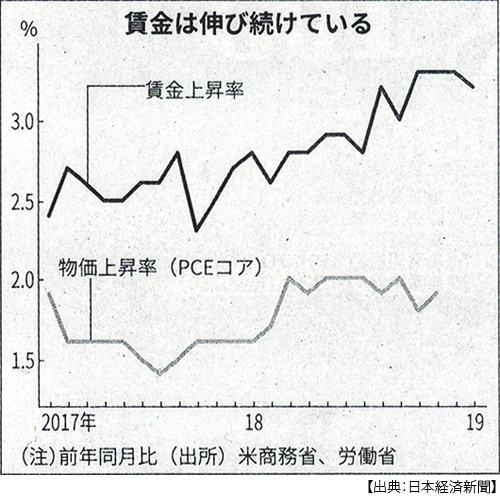

中央銀行の使命は「通貨の安定」だ。ましてやFRBは国際通貨ドルの安定を委ねられている。その通貨の安定を脅かすのはインフレだ。では、この1月、アメリカのインフレ圧力は収まったと言えるのだろうか。

1月のアメリカの雇用者数は前月比で30万人以上増えた。これは市場予想(17万人程度)を大幅に上回る11カ月ぶりの大きな伸び幅だ。これを受けて平均時給も前年同月比3.2%増えて、これで6カ月連続で3%台の上昇を記録している。

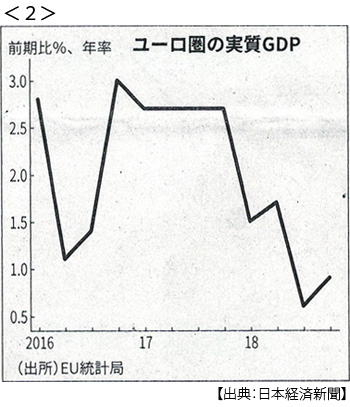

関税引き上げによる輸入物価上昇も顕著だし、原油価格も急騰している。パウエルさんは「中国や欧州などの成長鈍化が目立つ」と海外リスクを「管理」するというのだが、肝心の国内インフレに対する分析があまりにも曖昧だ。

一方で、中央銀行は景気の安定にも役割がある。パウエルさんは「米景気は良好だ」と言うのだが、今年の後半にはトランプ減税の景気刺激効果が息切れするというのがおおかたの見方だから、そのときに備えて利下げ余地をつくっておくことが必要だ。

そのために政策金利を3.5%まで引き上げておくことをFRBは目指していた。しかし現状は2.50%水準にしか至っていない。なんとも中途半端な撤退だ。

さらにパウエル議長にはFRBのバランスシートの正常化という役割もある。リーマンショック後の異例の量的緩和でFRBの資産保有高は9000億ドルから4兆5000億ドルにまで膨らみ、2017年からの資産圧縮で4兆ドルにまで減っている。パウエルさんはこれを「2.5から3兆ドルまで減らす」と言っていた。それも中途で打ち切るということのようだ。

今年の後半から2020年にかけてアメリカの景気は減速する可能性が高いと指摘されている。そのときに、FRBは利下げも量的緩和も政策余地が乏しくなることにどう責任をとるというのだろうか。

3.FRB相場

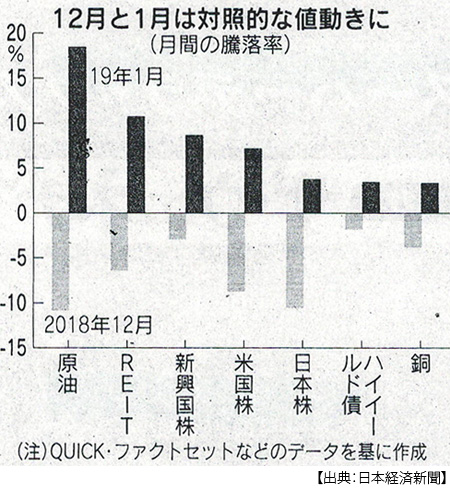

12月のNYダウ平均株価の月間下げ幅は2211ドルと過去最大に、1月の上げ幅は1672ドルと、これもまた過去最大を記録した。こう言えば、FRBの12月の利上げと1月の追加利上げ棚上げをもろに反映しているように聞こえる。

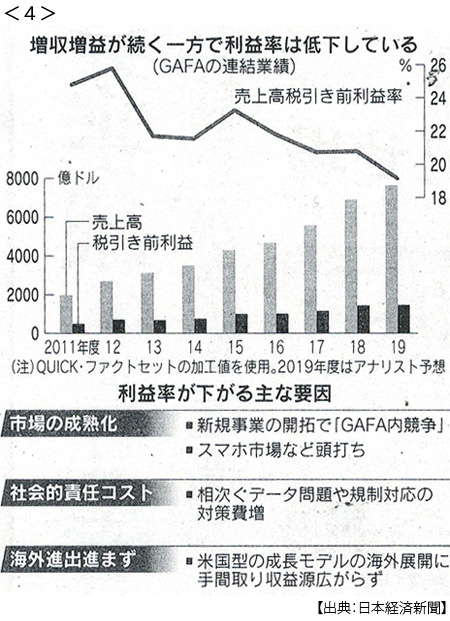

たしかに12月のNY株価急落のきっかけは利上げだった。しかしその背景にはアメリカ企業業績の減速懸念があった(12月25日付日本経済新聞)。アメリカ主要企業の業績予想は下方修正が続いていた。2018年はトランプ減税(法人税率引き下げ)による増益率の押し上げが10%程度あり、19年にはこの効果がなくなるという。また株高と言っても、最大の買い手は企業の自社株買いで、年金や個人投資家は売り越しが予想されている。 年明けの世界的株安の引き金はアップルの業績下方修正だった。株価をけん引していたハイテク株、とりわけGAFAの勢いは鈍くなってきている。2月6日付の日本経済新聞では、売上高に対する利益の比率が大幅に悪化していると報じている。

そうしたなかで1月になって突然パウエルさんは、「金融政策の修正をためらわない」と繰り返し発言し続けた。とくに1月10日の講演では「政策は様子見する時期だ」、「金融政策にあらかじめ決められた経路はない」と強調した。それに先立つ4日の講演でも「バランスシートの正常化も修正をためらうことはない」と述べている(1月11日付同夕刊)。

こうして1月30日に予定されているFOMCに対する市場の期待感を引き上げて行ったのだった。NY株だけではない、ドイツ、フランスでも株価は1月月間で6%上昇し、EU離脱で混迷するイギリス株でさえ4%高となった。トルコ株も、ロシア株も14%高、ブラジル株にいたっては過去最高値を付けた(2月3日付同上)。

4.リスクを膨らませる先送り

おかしなものだ。アメリカ国内のインフレ懸念、企業業績懸念、中国景気減速の加速、さらに欧州景気も減速が鮮明な中で、株価は上がっているのだ。株式市場に参加している人々やAIは、悪い材料(米利上げ)がなくなればそれを良い材料と判断する。

FRBは株式市場に負けて、それが言い過ぎならば株式市場との対話を優先して、金融政策の正常化を後回しにした。それそなわち緩和マネーによる債務膨張の調整を後回しにしたことを意味する。

投資は再びリスク資産に向かいだした。米利上げに耐えてきた新興国も、米利上げ棚上げで通貨下落圧力から一息つき、景気刺激策へと金融政策をシフトし始めた。メキシコもブラジルもタイもフィリピンも政策金利の据え置きを決め、総選挙を控えるインドなどは利下げを実施した。

企業債務は温存され、ゾンビ企業が頭をもたげ、将来の高インフレ通貨下落のリスクが膨らむようになった。

5.我慢が足りなかったパウエルさん

ところで気になるのは、パウエルさんが繰り返す「様子見」という用語だ。マーケット用語ではいわゆる「模様眺め」と同意に用いられる。相場の成り行きを見ながら売買を手控えている状態だ。金融政策でも使われるのかと、少し馴染めなかった。

外信で英語表記を見ると「be patient」(?)。マーケット用語ならば「wait and see」とか「see how it goes」とか、とにかく「see」だ。

ぼくは思う。パウエルさんに足りないのは、むしろその「patient」だと。12月利上げ以降の株価調整は、それはそれで必要だった。混乱を増大させた材料は「FRB議長解任」情報や、ムニューシン財務長官とウォール街首脳との会談に対する疑心暗鬼、さらにはマティス国防長官の辞任や政府機関の一部閉鎖といった政治リスクだった。

実際に利上げの1週間後12月26日には、NY株は過去最大の上げ幅で反発を見せた(前日比1086ドル高)。つまりそこでいったん利上げによる調整局面は底入れ感が出ていたのだ。そして年明け1月2日のアップル業績下方修正で反落したのだ。

パウエルさんは、2019年2回の利上げシナリオと、それが「正当化される」というメッセージを「我慢強く」保持するべきだった。利上げ棚上げでたとえ一時的に株価を引き上げたとしても、それは一回限りの効果だ。

だから、まさしく「様子見」を「wait and see」を決め込んで、「please be patient」と言っていたらよかったのに。

なにがなんでもFRBが政策選択余地を失うという、最悪のリスクだけは避けるべきだった。

日誌資料

-

01/28

- ・企業格下げ世界で増加 10~12月 格付け変更の64% デフォルト増を警戒

-

01/29

- ・中国、景気対策40兆円超 減税やインフラに 債務問題への警戒なお

- ・中国需要減、米企業を直撃 米キャタピラー、エヌビディアなど

-

01/30

- ・ファーウエイ封じ一段と 法人起訴 米、組織ぐるみ認定

-

01/31

- ・米追加利上げ一時停止 FOMC資産縮小「修正の用意」 世界的な株安に配慮

-

02/01

- ・FRB、危機の備え狭まる 債務リスク棚上げ 株安対応を優先 <1>

- ・ユーロ圏0.9%成長 10~12月 中国景気減速が影響 <2>

- ・欧州イラン貿易円滑に 仏独英が新組織 米制裁を回避

- ・求人倍率1.61倍に上昇 昨年、過去2番目の水準 失業率2.4%

-

02/02

- ・米雇用1月30万人増 市場予想(17万人程度)上回る 失業率は政府閉鎖で悪化

- ・日本の女性就業率5割超す 昨年87万人増 限界近づく 生産性も低下

- ・EUが鉄鋼輸入制限を正式発動 米追加関税に対応

- ・日本車、米販売7.4%減 1月

- ・米INF(中距離核戦力)条約破棄

-

02/03

- ・INF条約ロシアも離脱 米の破棄通告受け プーチン氏表明

- ・反転マネー、リスク資産へ NY株1月、上げ幅最大 経済の実態とはズレ

-

02/04

- ・在韓米軍撤収「計画ない」 トランプ氏、北朝鮮非核化に自信

-

02/05

- ・企業、英離脱混迷に見切り 「合意なし」前提シフト 口座移動、部品在庫増

-

02/06

- ・自動運転、グーグル陣営に 1600万台規模 日産・ルノー参画

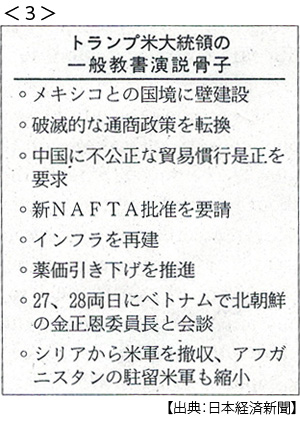

- ・GAFA、鈍る稼ぐ力 利益率20%割れ目前に 高成長モデルに転機 <3>

- 顧客データ管理や規制対応「社会的コスト」重く

- ・米朝会談27・28日に 2回目、ベトナムで 一般教書演説 <4>

- トランプ氏、移民規制など超党派協力呼びかけ

-

02/07

- ・EU大統領、英に強硬姿勢「計画なく離脱推進、地獄ふさわしい」

- ・GM、中国販売25%減 10~12月

- ・東南アジア新車販売最高に 5年ぶり更新 6ヵ国、昨年6%増の約357万台