今週のポイント解説(16) 05/11~05/17

インフレの足音

1.NY株式市場インフレ加速警戒

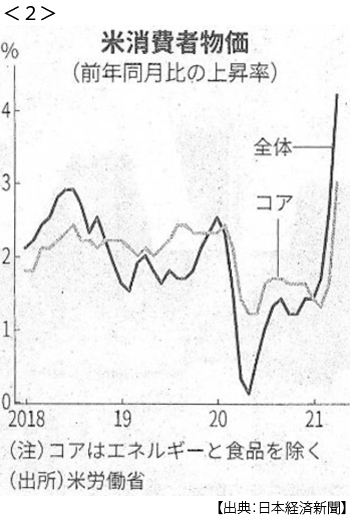

5月12日のNY株価は681ドル安、これを受けて日経平均株価は一時600円超安、株安は世界に広がりドイツ、イギリス、台湾の株価が前週末比で3~8%下落しました。いずれも大きく売られたのはハイテク株です。ハイテク関連企業の業績が悪いわけではありません。むしろ1~3月期決算では、グーグル(アルファベット)とアマゾンは過去最高益、マイクロソフトも純利益を44%も増やしています。

問題は、こうしたハイテク株価が企業業績をはるかに上回る高さにあったことです。その材料は金融緩和政策の継続による緩和マネーの膨張、そしてコロナ禍で買われる株(巣ごもり関連)と売られる株(移動関連)の選別が二極化していたことでした。

すると投資家たちがもっとも警戒するのは金融政策の変更であり、その金融政策を決定する中央銀行(アメリカの場合FRB)が最も警戒するのはインフレです。インフレ圧力(物価の全般的持続的上昇)がリアルになると中央銀行は金融を引き締める(資産買い入れの縮小または利上げ)ことが必要になりますし、政策金利を上げなくても市場金利(長期金利)は上昇するでしょう。

アメリカではワクチン接種の急拡大にともなって経済再開、消費増大が進み、これまでの株高の前提(緩和マネーの膨張)が崩れようとしていました。この問題についてぼくは2月に「コロナ・バブル」(⇒ポイント解説№255)、3月に「規制なき緩和、もうゲームストップにしよう」(⇒ポイント解説№256)に書いていますから参照してください。そしてここで書いたことはぼく個人だけの見解ではなく、大多数の市場関係者にとっても心配の種だったのです。

もちろん今回の株価下落が大暴落の前兆だと言うつもりはありません。しかし確実に株高の材料には変化が現れています。株なんかやってないし、株で儲けている人たちがたいへんなだけでしょ、そうではありません。例えばぼくたちの年金、この年金基金は25%が日本株で、もう25%が外国株で運用されています。

激しい株価下落は経済全体に大きな影響を与えますし、一方インフレは企業コスト負担を増やし、家計の所得と貯蓄を目減りさせます。インフレを抑えようとして金融を引き締めれば株価は大幅に下落し、経済が不安定になれば金融緩和を深掘りしなければなりません。そうなれば政策ジレンマでパニックが起きても不思議ではありません。

2.「高圧経済」のひずみ

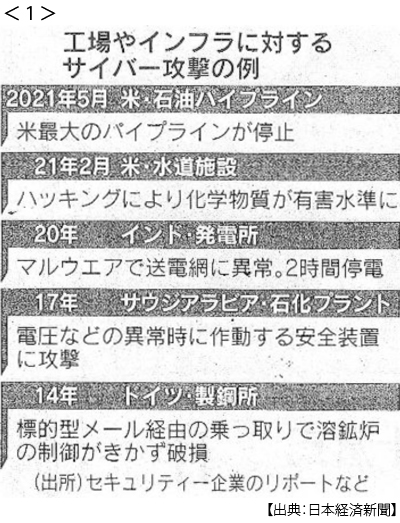

驚きました。アメリカの4月の消費者物価が前年同期比で4.2%も上昇したと発表されました。もちろん2月にはインフレ圧力については警戒されていました。3月の消費者物価上昇率も2.3%と景気がよかった2018年8月以来の水準でした。ですからそれなりの数字は予想できたのですが、4.2%というのは市場予想をはるかに超え12年7ヶ月ぶりの水準となったのです。市場を驚かすに充分な数字です。

嫌な予感はありました。4月の消費者物価が発表されたのは5月12日、その直前の11日にFRBの理事さんが講演で物価の上昇は「一時的」だとして金融緩和の継続を強調していたのです。つまり「物価は上がっても緩和は続けるよ」と事前にマーケットにアナウンスしているのではないかと。そして実際に高い物価上昇率が発表され、やはり株安という反応を見た直後の13日にも、FRBの別の理事さんが「物価上昇は一時的だから当面金融緩和は維持する」と言い含めています。

その「一時的」だというロジックはこうです。コロナ・ショックで消費が蒸発し需要が急減したのですが、同時に生産も停滞し供給も縮小しました。そこに経済再開で需要は回復したのに供給が追いついていない、でも今年の後半秋以降には供給が追いつくから物価も落ち着くという見通しだ、ということです。

これは決してトランプ政権に著しかった株価重視に偏っているということだけではありません。高すぎる株価はいずれ調整を迎えるものです(もちろん暴落は困りますが)。バイデン政権は今「高圧経済」、すなわち景気の過熱はある程度覚悟の上で経済を回復させるという路線に立っています。なにしろバイデン政権は就任後3回にわたって1回あたり200兆円規模、合計6兆ドル(約6600兆円)の緊急経済対策を打ち出しているのですから。

またFRBは、他の主要国中央銀行と同じく「物価の安定」を使命としていますが、同時に「雇用の安定」をも政策判断基準として重視していることが特徴です。たしかに物価は上がっている、しかしまだ雇用回復には不十分だ。ここで金融を引き締めるわけにはいかない、ということです。

したがってこれからのマーケット動向は、物価上昇は「一時的」なのか、つまり景気過熱を容認しながら雇用の回復と供給制約の解消が追いつくのか、そこに注目が集まるということです。

3.インフレ圧力

さてそれでは現在のインフレ圧力が強まっていると見られる材料をあげてみましょう。まずはアメリカの「経済再開」です。ワクチン接種の拡大によってアメリカでは全50州のうち28州が飲食店を対象にした制限を撤廃しました。そこに3月から始まった現金支給によって4月の小売り売上高は過去最高になっています。

ここに被さってきているのが穀物とエネルギー価格です。トウモロコシ、大豆、小麦といった主要穀物価格はどれも8年ぶりの高水準となっています。供給面では悪天候、需要面では中国の飼料用の買い付け増が影響し、ここに投資マネーが流れ込んで先物価格を押し上げています。エネルギー価格は、中東情勢の不安定化とアメリカのシェールオイル投資の停滞でじわじわと上昇しています。もともとエネルギーと食品は価格変動が激しいので、まあこれは「一時的」と言えるかもしれません。

しかし、アメリカではこれらを除いた物価上昇率を発表しているのですが、4月は0.9%、これは39年ぶりの高水準なのです。ぼくはアメリカにおける「雇用ミスマッチ」がもっとも深刻な悩みの種だと見ています。

4月の雇用統計ではアメリカの非農業部門の就業者数は26万人増えました。じつは市場は100万人くらい増えると予想していたのです。制限されていた経済が再開するのですからね。実際3月の求人件数は812万件、これは前月から60万人近く増え統計開始の2000年12月以来最高だったのですから。それでも4月の失業率は0.1ポイント悪化しているのです。失業者数も980万人、これはコロナ前の570万人をまだ大きく上回っています。

問題点を2つあげておきましょう。ひとつは、失業が黒人やヒスパニック系に偏っていることです。雇用の回復はまだ、人種の壁を越えてはいないのです。二つ目は「手厚すぎる」失業給付です。バイデン政権は失業給付金の上乗せを9月まで続けることを決めました。

5月12日付の日本経済新聞によれば、3月時点のアメリカの平均失業保険給付は週351ドル、これに300ドルの特別加算があるわけですから月に30万円近くになります。これでは感染リスクがまだ高い低賃金の仕事につく意欲が削がれます。

つまりアメリカでは失業者数が高止まりしているなかで人手不足になっているのです。もちろんこれは人件費コストを引上げ、インフレの種となります。この状態は少なくとも失業給付金特別加算が終わる9月までは続くでしょう。

4.「出口」を探る

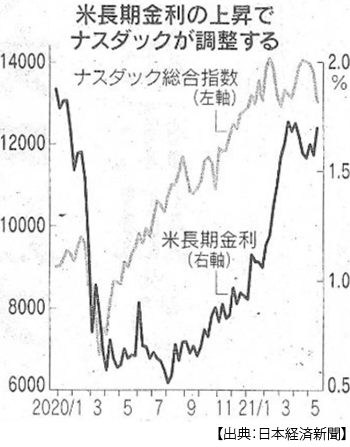

こんなにインフレ圧力が高まっているのに、FRBは緩和継続を強調しています。しかしかれらがコントロールできるのは短期の政策金利であって、長期金利は市場が決定します。ぼくはそう習ったし、今もそう思っています。その長期金利ですがアメリカでは10年物国債利回りが指標となっています。それは昨年8月に0.5%まで下がりましたが直近では1.7%を超えるようになっています。この長期金利は予想(または期待)インフレ率と正比例すると考えられています。つまり市場は、物価上昇が「一時的」とは見ていないということです。

FRBもそのことはよくわかっています。ただ市場にショックを与えないように慎重になっているのです。緩和(利下げなど)は景気刺激策ですからある程度サプライズ効果を狙いますが、引き締めはソフトランディングを願うものなのです。仮にインフレーションが本格化してしまえば、それ以前よりさらに強い引き締めが必要になります。そうなればNY株価などばかりでなく、新興国からの大規模資金流出など国際金融市場に大混乱を与えかねません。投資家たちも、そのことは理解しています。とりあえずは仮想通貨など怪しげな資産から手を引いていきます。

これから徐々に世界で緩和からの「出口」を探る動きが出てくるでしょう。すでに量的緩和(中央銀行による資産購入)の縮小が一部で始まっています。夏から秋にかけて、その動きは本格化するような気がしますし、そのタイミングを逃せばもうソフトランディングは困難になりそうで心配です。

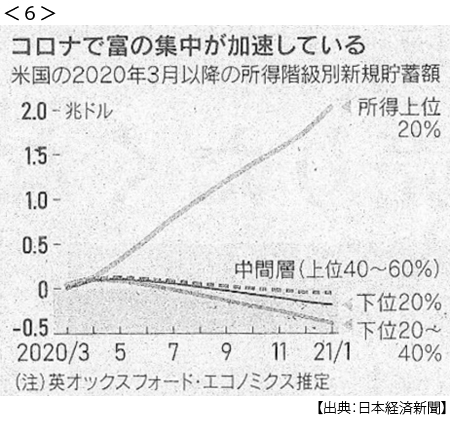

ポスト・コロナ、さまざまな政策が「出口」、すなわち「正常化」を探ります。しかしそれは決してコロナ前への復帰ではないと思います。コロナ前も「正常」ではなかったからです。減税と金融緩和にどっぷり浸かった経済は、社会的格差を拡大していきました。コロナ禍の不条理はパンデミックが生み出したというよりも、パンデミックによって浮き上がってきた面が多いと言えるのではないでしょうか。私たちは今一度、「出口」の意味を問い直さなければならないと思います。

日誌資料

-

05/11

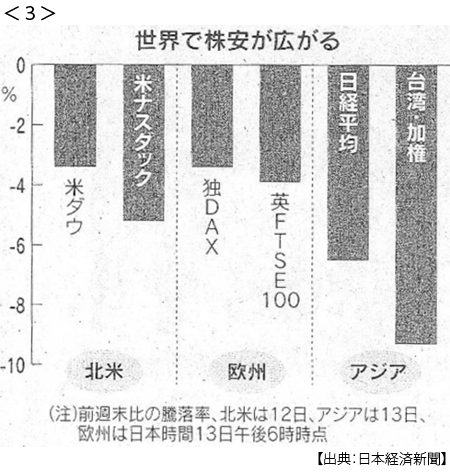

- ・サイバー攻撃インフラに 工場・水道も被害 昨年世界で5割増 <1>

- ランサムウエア(復旧を引き換えに金銭要求)の可能性

- 米石油パイプライン停止でFBIが実行犯特定 バイデン氏「ハッカー、ロシアに」

- ・低格付け融資にマネー流入 米欧3月13兆円、単月で最高 企業債務市場の火種に

- ・消費支出、昨年度4.9%減 コロナで大幅落ち込み

- ・中国、人口14.1億人 昨年増加率鈍化 高齢者、10年で6割増 出生数2割減 社会保障の負担増大 高齢者1人、現役3.5人が支え

-

05/12

- ・米失業給付加算に批判「働く意欲そぐ」2州が打ち切り 景気回復で人手不足

- バイデン政権の週300ドル上乗せ9月まで延長(平均失業給付週351ドル)

- ・FRB理事 物価上昇「一時的」緩和継続を強調

- ・米、ガソリン不足じわり 求人、最高の812万件(3月)2000年以来最高に

-

05/13

- ・米消費者物価4.2%上昇 4月 12年ぶり伸び <2>

- 消費低迷の反動に経済再開にともなう人手不足や原材料の供給制約で

- ・トヨタ純利益2.2兆円 ソフトバンクグループは4.9兆円

- ・ユーロ圏4.3%成長に EU、今年見通し上方修正 コロナ前回復は22年に

- ・ビットコイン急落 テスラ決済停止で 他の仮想通貨にも波及

-

05/14

- ・米発株安、世界に波及 ハイテク株割高感で売り <3>

- 米インフレ加速、市場揺らす 金利上昇、株は急落 金融緩和に修正観測

- 穀物高もインフレ懸念拍車 悪天候で供給減 大規模緩和「当面続く」FRB理事

-

05/15

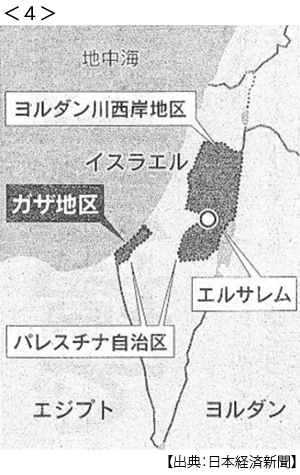

- ・イスラエル、ガザを地上砲撃 空爆死者100人超 米の中東政策試金石 <4>

- イラン核合意に影響の恐れ 空爆「過剰ではない」バイデン氏

- ・NY原油先物5日ぶり下落 パイプライン再開で 身代金5億円支払いか

- ・個人データ米移管認めず アイルランド高裁決定 フェイスブックの不服却下

- EU域内から米国への個人データ移管を禁じる ネット事業拡大に制約も

-

05/16

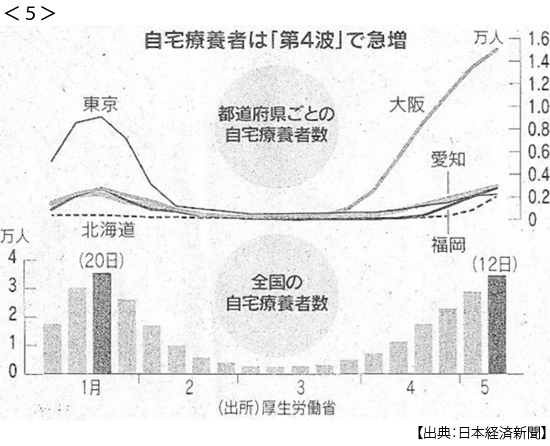

- ・届かぬ治療 自宅に3万人 1ヶ月で4.7倍、コロナ病床逼迫で <5>

-

05/17

- ・富の偏在、回復に危うさ 格差固定で持続に影 『K字経済の試練』 <6>

- 米で宝石販売2倍 家賃滞納9.8兆円(借り手の2割、黒人の33%)

- ・ガザ即時停戦訴え相次ぐ 安保理緊急会合 米の反対で全体声明出せず