今週のポイント解説(6) 02/24~03/03

コロナ・ショック

1.ビューティフル・マインド

ジョン・ナッシュ、ノーベル経済学賞を受賞した天才数学者だ。統合失調症に苦しむ彼の半生をラッセル・クロウが熱演した映画『ビューティフル・マインド』はアカデミー賞作品賞を受賞した。日本では2002年に公開され、ぼくは少し不純な動機から観に行った。

ジョン・ナッシュといえば、「ゲーム理論」そして「ナッシュ均衡」だ。ぼくにとって読みかじりの領域だ。でも当時、いわゆるITバブルが弾け、史上最長を記録したアメリカの持続的景気拡大が終わった頃だった。ぼくは、「にわかナッシュ」になっていた。

ナッシュは、非協力的ゲームにおいて相手の戦略が変わらなければ(所与とするならば)自分だけ戦略を変えても得をしない硬直した状況、つまり「均衡」を数式化した(学生時代のことだ)。ただ金融市場は需要と供給の単一均衡ではなく、複数均衡が存在する。好況で株価が持続的に上がっているときは「強気の均衡」が存在し、その幸せな物語に不安が生まれると「弱気の均衡」にジャンプする。

ぼくのような落ちこぼれとは違って、数学が得意な優等生たちは口をそろえて「数式は美しい」と感嘆する。複雑な現象をシンプルに表現し自己完結するからだろう。ぼくは負け惜しみから、そこで削ぎ落とされたなかに大切なものがあると密かにつぶやいていた。

1990年以降、東西冷戦崩壊によって軍需産業の雇用を失った理科系エリートたちがウォール街に流れ込み、金融と情報技術を結合させていく。金融市場はデジタル化されオンかオフ、つまり買い一色から売り一色へのジャンプが起こりやすくなった。

さらに時代はAIが主役となった。あらかじめプログラム化されたアルゴリズムに基づいて超高速売買を繰り返す。ここでも「ナッシュ均衡」よろしく、みんななるべく同じプログラムにしようとする。ネットワークが相互に緊密化された中でトレーダーたちは、ある新興国経済のことを何も知らなくてもその新興国の金融商品を売買する。みんな、同時に、瞬時に。だからショックは連鎖しやすい。システミック・リスクというやつだ。

2.NY株、過去最高値

ところがどうやらAIさんは、新型ウイルス感染拡大などいわゆるバイオリスクについてはプログラミングされていなかったようだ。されていたとしても、例えばSARSやMARSのときは(他の材料も大きくて)大幅な株価下落は起こらなかったし、底打ちも早かった。

1月23日、武漢は交通機関を停止した。武漢は自動車・ハイテクの中核都市だ。さらに上海市や蘇州市の企業は休業を延長した。中国の産業集積地を新型コロナは打撃を与え、世界の供給網に不安が広がっていた。1月30日にはWHOが緊急事態を宣言している。そのころアメリカ経済は貿易戦争の影響から個人消費が減速し、設備投資はマイナスを記録していた。

それでもなんと、NY株価は2月12日には2万9551ドルと過去最高値を更新し、史上初の3万ドルに迫った。AIさんのアルゴリズムはもっと他のことに気を取られていた。まず、金融政策が転換した。FRBは昨年9月からそれまでの緩やかな利上げから利下げに転じ、3回の利下げを繰り返した。また年末には短期金融市場のドル需要に対応するとして市場に大量の資金を供給し、マーケットはこれを事実上の量的緩和再開とみなした。

1月の雇用統計が雇用堅調を示すと、利下げ観測が広がり、利下げを求める「催促相場」が浮上し始めた。株高を演出したのは、金融緩和を見込んだアメリカ企業の株主還元(自社株買いと配当)だ。低利で借りて利益を上回る株主還元は、大手企業の債務超過と引き換えに株高を勢いづけていた。

アメリカとイランの緊張激化もAIさんはやり過ごした。AIさんが敏感に反応する原油価格がたいして高騰しなかったからだ。そして1月15日の米中貿易交渉「第1段階合意」も2月14日に発効し、AIさんは喜んだ。

ばかげた話に聞こえるかも知れないが、AIさんのアルゴリズムはトランプさんのツイッターに反応する。でも、無理ないかも。トランプさんはツイッターで金融政策に介入し圧力をかけ、FRBは結果的にそれに屈しているのだから。そのトランプさんが新型コロナについて「アメリカではうまく制御できている。マーケットもよくなり始めたようだ」とツイートした(2月26日)。国家経済会議委員長のクロドーさんも「悲劇にはならない」と自信満々だった(同25日)。

しかしアメリカ疾病対策センター(CDC)は25日、新型コロナについて「国内のコミュニティーで感染が広がるのは時間の問題だ」と強く警告していた。

3.過去最大下げ幅、最大上げ幅

NY株価は史上初の3万ドルに迫っていた。みんな、ちょっと高すぎるなと高所恐怖症にかかり始めていた。なんといっても金融緩和頼みだ。FRBの資金供給も夏には終わる。米中貿易交渉の一部合意といっても、じつはたいした内容ではない。企業が緩和マネーを借金して株を買っているだけのことだ。これはやばいかも!儲けを確定しておこう。

AIさんは、リスクが高まるとリスク資産を減らすために全力疾走する。100分の1秒単位の高速取引だ。AIさんも一応コロナのことは気にかけていたから、中国景気減速の影響を避けてIT株買いに資金を集中させてきた。だからそのIT株を売りまくる。IT株価はNY株価全体を引き上げていたから、たいへんだ。逆回転が始まる。

2月24日から25日にかけてアジア、欧州、アメリカへと株安が連鎖し始める。米中合意を好感して勢いづいた昨年12月以前の水準にまで下がった。ここまでは調整と呼んでもいい。しかし27日、NY株は前日比1190ドル95セント下落し、過去最大の下げ幅を記録した。アメリカ企業が相次いで業績予想に達しないと公表し始めた。28日もNY株は一時1000ドル以上下落した。

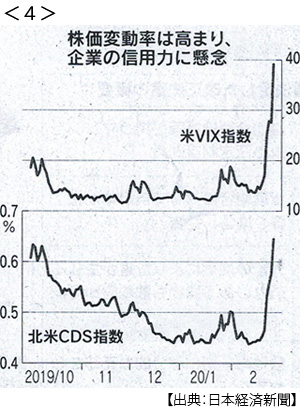

20を超えれば要警戒とされ恐怖指数と呼ばれるVIX指数も、この日一気に50近くにまで跳ね上がった。典型的な「リスク・パリティ(均衡)」だ。リスク資産(株式)を圧縮して、安全資産(国債)購入に走る。長期金利も過去最低を更新した。

3月2日、ECB(欧州中央銀行)、FRB、イングランド銀行が新型コロナ感染に対処するため協調的な金融緩和に踏み切る検討に入ったという情報が流れた。AIさん大好物の利下げだ、それも待ち望んでいた協調緩和だ。NY株価は前日比1293ドル高くなった。これは1日の上げ幅で過去最大だ。

そして3日、FRBは0.5%の利下げを実施した。緊急会合開いて利下げをするのはリーマンショック直後以来だ。これまでの0.25%刻みの2倍の利下げ幅だ。でもその日、NY株価は785ドル安だった。マーケットは利下げを織り込んでいたし、サプライズ利下げはかえって景気悪化の深刻さを意識させた。なによりも、利下げで何とかなるの?というまともな反応が生まれたからだ。

あぁ目まぐるしい。4日にはNY株は急反発して1173ドル高となったのだ。連日3%前後の上げ下げという「絶叫マシーン」なみの乱高下だ。3日はアメリカ大統領選の民主党候補選びを左右するスーパーチューズデーだった。ここで穏健派といわれるバイデン候補が奇跡のカムバックを果たし、急進的といわれるサンダース候補を逆転した。

そんなことで?と言わないで欲しい。アメリカの影響力のある複数のシンクタンクは、今年最大のリスクに「アメリカ大統領選挙」を1位に挙げているのだ。当然、AIさんにプログラミングされている。第1位なんだから、どんなときでも彼らはそれに反応する。FRBはスーパーチューズデーの結果がどちちらに転んでもいいように、その前日に緊急利下げをしたんだと、ぼくはやっと気がついた。みんな選挙第一主義に陥っている。

4.金融緩和頼みの限界

ところが翌5日のNY株価は前日比969ドル安に反落、下落率は3.6%だ。この日ついに明らかになったのは、中央銀行の緩和政策がもう頼りにならないということだった。それで感染拡大が収まるものでもなく、それでサプライチェーンの分断が修復されるものでもなく、それで旅客数の落ち込みを回復させるものでもなく、むしろ金利収入の悪化から金融機関の収益を圧迫する。

なによりアメリカの政策金利はこれで1.00%から1.25%にまで下がっている。利下げ余地はわずかだ。過去アメリカが不況を克服するためには5%前後の利下げをしてきている。しかもマーケットの10人中10人が追加利下げを予想している。催促されて利下げしても、効果は乏しい。

10年近く緩和に依存してきた金融政策は、もう打つ手がない。ECBも日銀もマイナス金利政策を深掘り(マイナス幅の拡大)をすれば、融資先がなくて息絶え絶えの金融機関にトドメをさすことになる。量的緩和の余地も少なく(国債はほぼ買い尽くされている)、かといって大損を覚悟で株を買うわけにもいかない。

この事態は、深刻だ。つまり新型コロナ感染が終息した後でも、中央銀行は景気を下支えすることができないということを示唆しているからだ。

5.自国第一主義ウイルス

いきおい各国政府は財政出動に走る。しかしその大半は感染対策に費やされる。経済的なコロナ・ショックに対応するだけの財政支出余地は少ない。MMT(現代貨幣理論)を支持していないぼくは、ボンド・リスクが怖い。ユーロ圏や日本の国債は利回りゼロ以下だ。アメリカ国債も10年物利回りが0.9%と過去最低を記録した。これは国債価格が極限的に高いことを意味している。つまり、国債もバブルなのだ。かりにこのバブルが弾けたら、あぁ怖い。金利が上がって企業も家計も政府も、債務が一気に膨張する。

何か他に財源はないだろうか。そうだ、国防費だ。これには不要不急な支出が含まれているに違いない。それを1年くらい先送りしても安全保障上のリスクが急増するものでもないだろう。

何か他に需要を刺激できるものはないあろうか。そうだ、関税引き下げだ。AIさんも中央銀行も、これまでトランプさんの関税引き上げを最大のリスクだと認識していた。これを5%刻みで引き下げても3回やって元どおりだ。

あぁ、ぼくはどうかしている。政治家がそんなことをするはずもないのに。今権力者たちがリーダーシップらいしものを発揮しょうとしているのは、その逆方向にある。国際協調ではなく、自国第一主義のローカル・レッテル貼りだ。手っ取り早いのは「入国制限」だ。またそれをやられたら、やり返すのが当たり前になってしまっている。

あらためて言うまでもなく、コロナ・ショックの背景は国際的なヒト・モノの移動の萎縮だ。これに輪をかければ、さらに需要は減退する。社債を発行するにも投資説明会が要る。設備投資を稼働させるにも立ち会いが要る。各分野専門家が集まる必要もあるだろう。マスクも消毒液も検査キットも、一国では供給しきれない。AIさんも「入国規制」をプログラムに組み入れているだろう。

感染が拡大して1カ月以上になってまだ、近隣諸国相互で協力できることが何一つ実施も、提案もされていない。これをどう評価すればいいのだろう。その間、例えば入国規制についても意見交換がされていたのだろうか。ふつう規制には例外もあれば、きめ細やかな配慮もあってしかるべきだ。繰り返しになるが、ウイルスはグローバル・イッシューなのだ。なのになぜ、「外交」がいっさい見えないのだろう。

新型コロナの啓示は、なんとも皮肉に満ちている。

日誌資料

-

02/24

- ・新興国利下げ加速 新型肺炎、景気に懸念 ドル高、債務負担膨張も

- ・G20、デジタル課税で溝 米の「骨抜き案」火種 年内ルール合意に暗雲

-

02/25

- ・全人代、延期を正式決定 新型肺炎 中国、開幕時期を示せず

- ・NY株一時990ドル安 市場、感染拡大に動揺 日経平均一時1000円超安

-

02/26

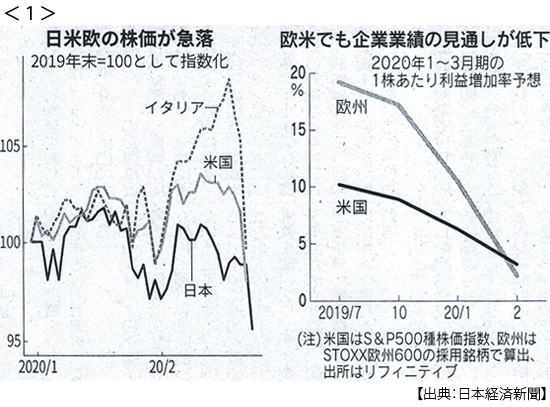

- ・世界株安 マネー萎縮 新型コロナ対応懸念 企業業績見通しも下振れ<1>

- ・EU、対英交渉でけん制 英、EUルール拒否強調

- ・NY株連日急落879ドル安

- ・米印、高関税・5Gで火種(首脳会談25日、ニューデリー)貿易交渉、懸案先送り

- ・大規模催し2週間中止・延期・縮小を 安倍首相、新型コロナで要請

- ・米国内の拡大警告 新型コロナ 米保険局(CDC)「時間の問題」

-

02/27

- ・株安、欧米で下げ大きく IT頼みの反動 米金利は最低に

- ・新型コロナ五大陸に ブラジル・ギリシャでも感染 米で市中感染か

-

02/28

- ・トランプ氏、対策は「完璧」 新型コロナで会見 経済・再選へ影響警戒

- ・首相、全国小中高に休校要請 来月2日から

- ・英、交渉決裂か6月判断 EUと「FTAなし」も

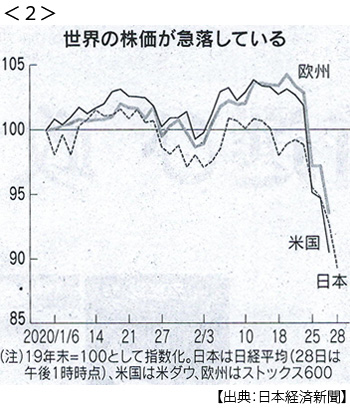

- ・NY株1190ドル安 下落最大 6日で3581ドル安 アジアも全面安に <2>

- ・ファーウェイ、仏に工場 5G用機器、採用促す

-

02/29

- ・日米欧、時価総額1割減 コロナショック世界揺らす 日経平均、週間2000円安

- ・インド4.7%成長 減速続く 10-12月 物価高騰、消費冷やす

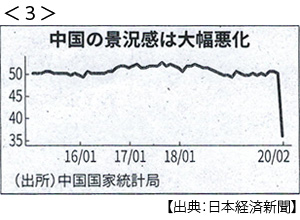

- ・中国景況感、過去最悪に 2月、製造業の新規受注激減 <3>

- ・NY株、下落12% コロナに揺れた1週間 長期金利は過去最低 <4>

-

03/01

- ・米、アフガン和平合意(29日) 戦争18年 来春にも完全撤収

-

03/02

- ・習氏来日、延期で調整 日中両政府 新型コロナ対応優先

- ・企業の資金調達が急減速(1-2月) 社債発行アジア3割減

- ・イタリア、感染者1000人超 新型コロナ 景気後退懸念強まる

- ・韓国大統領「日本と共に危機克服を」 3.1運動記念日に新型コロナで呼びかけ

-

03/03

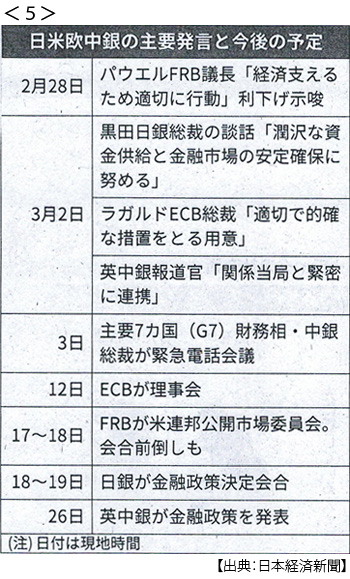

- ・米欧中銀、協調緩和を検討 ECB「的確な措置用意」 新型コロナに対応<5>

- NY株1293ドル高 上げ幅最大 中銀の協調緩和期待

- ・新規感染、中国以外9割 韓国、イタリア、イラン、日本が最大の懸念とWHO