今週のポイント解説(8) 03/15~03/25

金融緩和+減税=カネ余り→経済格差

1.世界株主還元10年で2倍

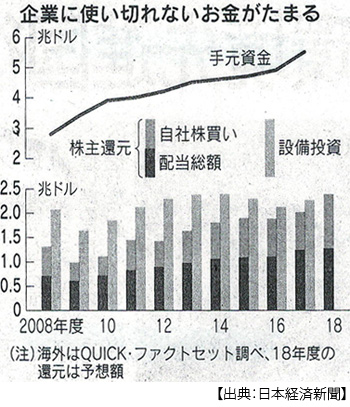

3月21日付日本経済新聞によると、世界の企業による2018年度の配当と自社株買いの合計額は過去最高の2兆3786億ドル(約265兆円)に達し、リーマンショックの影響が強く出る前の2008年度から倍増している。

この額は、世界のGDPの3%近くに相当し、また世界の設備投資額(2017年度2兆2554億ドル)にも匹敵する。株主還元と設備投資の差は、10年前には2倍以上離れていたというから、異例の金融緩和の結果、いかに企業の資産配分が歪みを拡大してきたかがわかる。本来株式市場とは、企業が投資資金を調達するための場であるべきはずなのに。

そしてこの株主還元がさらにカネ余りを増幅している。同記事は、この現象の底流には産業のけん引役の交代があると指摘している。GAFAに代表される巨大IT企業は知的集約型で大規模な生産設備を必要としないからだ。

これだけ株主に還元してもなお、世界合計の企業の手持ち資金は17年度に5兆ドルを突破した。これを見た投資家は、さらなる還元を求める。こうして富は偏在し、10年前にリーマンショックで総括されたはずの「株主資本主義」的傾向が今、むしろ強くなってる。

2.トランプ減税と自社株買い

金融緩和は株価を押し上げたが、それは持てる者と持たざる者の所得格差が拡大する過程でもあった。すでに数年前にはアメリカでは、所得上位1%が国内全収入の20%以上を手に入れていた。さらにトランプ減税の恩恵は、この富裕層が浴びた。

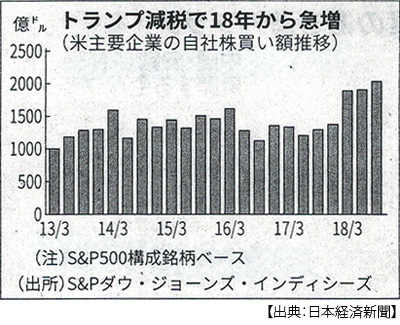

トランプ政権の大型減税は投資と消費を刺激するためのものとされていたが、たしかに富裕層の消費はいくぶん増えただろうが、法人税減税による余剰資金はは投資より自社株買いに向かったのだ。

またトランプ政権は、企業が海外に滞留させている資金の国内環流についても非課税措置をとったのだが、この資金の多くもまた自社株買いに費やされたのだ。グローバル企業の代表であるアップルなど、18年度には純利益をはるかに上回る規模の自社株買いを行い、初めて時価総額が1兆ドルに達し、NY株価全体をけん引した。

しかし2019年年明けにはアップルの株価は急落し、時価総額は約4450億ドル(約48兆円)も吹き飛んだのだった。トランプ減税はいったいなんだったのか。アメリカの財政赤字は4年間連続で1兆ドルを超えようとしているのに。

しかも、その株式の85%はアメリカ国民のわずか10%で握られていると、指摘されているのだ。

3.自社株買い規制を

議会審議でそう指摘したのは、米民主党のシューマー院内総務だった。彼はバーニー・サンダース上院議員とともに米紙に論文を寄稿し、自社株買いは最低時給15ドル(約1660円)などの条件をみたさなければ容認しないという規制論を主張している(3月12日付日本経済新聞)。

また民主党のウォーレン上院議員は富裕層への資産課税を提唱し、これは民主党支持者の74%ばかりではなく、共和党支持者でも50%の賛同を得ている。その共和党内でもルビオ上院議員が自社株買い規制法案の提出を目指しているという。

それだけ、所得格差の拡大に対する不満は広がっているのだ。この格差是正が次期大統領選挙の争点となれば、トランプさんにとっては逆風となる。

しかし、トランプさんは格差問題にはまるで関心を示さない。これが自身の経済政策の否定に繋がりかねないからだ。そして経済格差を問題にする民主党内左派の「ブルー・ウェイブ」を攻撃する。混迷するベネズエラ情勢に介入し、これを反社会主義キャンペーンに利用して格差問題のすりかえを図る。

一方で、メキシコとの国境の壁にとことんこだわり、あろうことかゴラン高原を不法占領するイスラエルの主権を認め、保守層の偏った支持を固めることで、格差問題を塗りつぶそうとしている。

4.さらなる緩和、さらなるバラマキ

金融緩和と大型減税は、アメリカ社会における経済格差を拡大していったのだが、これは是正されるどころか、加速する様相だ。

金融政策では、ついに正常化路線は政治と投資家の圧力に屈した。FRBは3月20日、今年の利上げを見送り、資産縮小も9月末に停止する方針を示した。繰り返しFRBの金融正常化を批判してきたトランプ政権の主張に沿う決定だ。

しかしこれで株価が上がるわけではない。むしろ投資家の不安を募った。世界経済の減速感は色濃い。株式市場では、むしろ金利引き下げを求める声が高まっている。カネ余りのなかでの資金供給増大要求だ。それで株価が上がったとしても、インフレ圧力は勤労者の実質賃金を押し下げる。

そして、バラマキだ。トランプ政権は3月11日に2020年度予算教書を議会に提出したが、国防費を中心に歳出を5%増やすよう要求した。一方で、非国防費を中心に10年間で2.7兆ドルの歳出をカットするという。その中心が「ヘルスケアのムダへの対処」だ。 バーニー・サンダース上院議員は、この予算を「労働者層から富裕層への膨大な所得移転だ」と批判している(3月13日付同上)。

アメリカの景気拡大は10年目に入っている。通常、好況時に増えた税収を景気後退期に支出するのが財政だと習うのだが、トランプ政権では好況にもかかわらず、財政赤字が増大している。景気後退は目の前だというのに。

それでも、世論調査では「アメリカで最も深刻な問題」として財政赤字を挙げた有権者は3%にすぎないという(同上)。そして株価の上昇を喜ぶ。それが富の偏りであることにアメリカ世論は耳を貸そうとしないのか。

こうした矛盾は、トランプ政権に、アメリカ経済に限った話ではない。基軸通貨国のインフレ的政策は世界に波及する。ユーロ圏は利上げをためらい、新興国は利下げに向かい、日本は立ち往生している。

米欧金融政策の利上げ局面が転換し、日銀はますます「出口」が見えなくなっている。景気拡大期に2度消費税率引き上げを延期し、世界的な景気減速期にそれを実施する。その増税分もバラマキに使い、過去最大規模の歳出予算を組んだ。

中央銀行の政治的独立性、議会における財政規律、これが経済民主主義の踏ん張りどころだ。しかし、今その足場はかつてないほどに軟弱なのだ。

日誌資料

-

03/16

- ・NZ銃乱射49人死亡 モスク2カ所で(15日、クライストチャーチ)

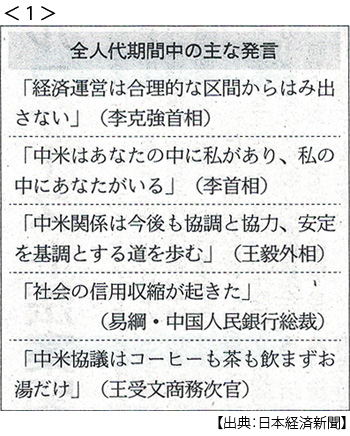

- ・中国、消えた強国路線 全人代閉幕 米に譲歩、示せぬ処方箋 <1>

- ・トランプ氏に与党反旗 上院2割強造反、非常事態宣言無効を決議トランプ氏、初の拒否権 与党結束に影響も

-

03/18

- ・輸出3カ月連続減 2月、対中は3カ月ぶり増

- ・3メガ銀、新卒採用2割減 来春1800人程度に 業務効率化急ぐ

-

03/19

- ・家計の金融資産減少 昨年末10年ぶり、株安で

- 17年末比1.3%減の1830兆円 株式は15.3%減、投信は12.4%減

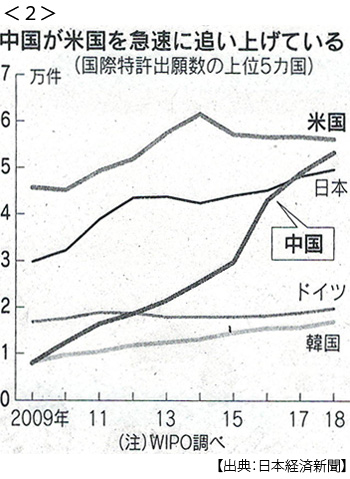

- ・国際特許出願アジア5割超 昨年、中国9%増 通信に勢い、米と2強 <2>

-

03/20

- ・「対日交渉はFTA」米大統領経済報告で明示 日本側主張(TAG)と隔たり

- ・FTA大陸アフリカ動く 全域対象、発効へ残り3ヵ国 米・インド、連携模索

- ・NATO国防費米欧にきしみ GDP2%目標達成7ヵ国止まり 対ロ危機感に温度差

-

03/21

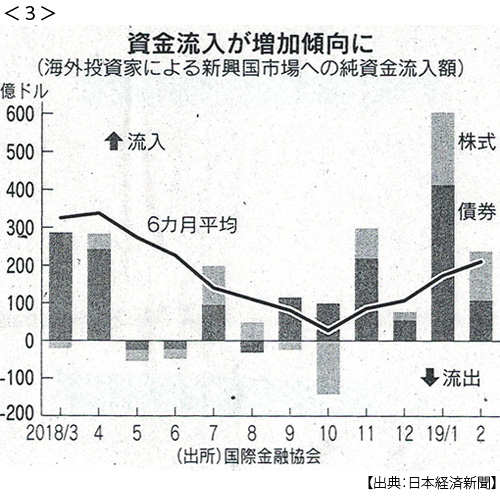

- ・新興国資金流出に歯止め FRB路線変更で通貨安一服 政治リスク課題 <3>

- ・世界株主還元10年で2倍 今年度265兆円 設備投資超えも カネ余りを増幅

-

03/22

- ・米、景気警戒に転換 FRB利上げ今年見送り 資産縮小、9月停止

- 米株上昇には「力不足」 利下げの予想も

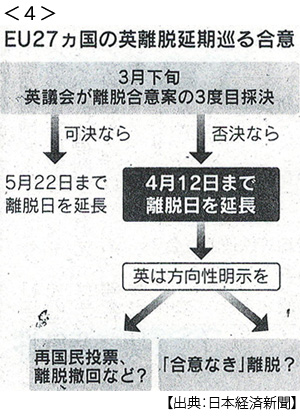

- ・離脱決断、来月12日期限 EU,英の混乱見据え 英の6月末案却下 <4>

- 英に「最後通告」 「合意なき離脱」なお 英国民「離脱撤回を」100万の嘆願

- ・対中関税解除「議論せず」 トランプ氏 協議合意後の継続示唆

- ・トランプ氏「イスラエルに主権」中東戦争で占領ゴラン高原

- ・米、中国海運2社に制裁 北朝鮮の制裁逃れを支援

-

03/23

- ・金利、世界で低下一段と 景気不安、米で長短逆転 NY株反落460ドル

- FRB姿勢転換で思惑交錯 長短金利逆転が不安を増幅 株価にも頭打ち感

- ・北朝鮮追加制裁「撤回指示」 トランプ氏、正恩氏に秋波

-

03/24

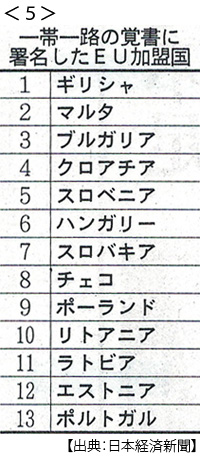

- ・イタリア、一帯一路で覚書 G7初、仏から批判 習近平氏訪伊で <5>

- マネー呼び込み期待 中国、包囲網切り崩し

-

03/25

- ・ロシア疑惑 米司法長官がトランプ陣営共謀認めず 捜査概要を公表

- 捜査妨害は「証拠不十分」 民主幹部「全容公開を」

- ・日経平均一時700円超安 世界景気の減速懸念

- 長期金利が低下 マイナス0.095% 2年7カ月ぶり水準