今週のポイント解説(29) 9/9~9/17

ビットコインと国家

1.仮想通貨

市場においてある特別な商品が他の多くの商品の交換を仲介するようになる。するとその商品は価値の尺度となるから、今度はその商品をたくさん蓄積しようとする。こうして交換手段であり、価値の尺度であり、また価値を蓄積しようとする手段が貨幣となる。貨幣となる商品は、歴史的慣習によって定まる。

今、私たちが通貨と呼んでいるものは、この機能を国家が法律によって保証している法定通貨のことだ。ところで世界政府が存在しないなかで、国際通貨は法定通貨とはなりえない。何が国際通貨となるかは、それも歴史的慣習によって定まる。その慣習は「信認」と「利便性」に従う。

ドルが国際通貨であるのは第二次世界大戦後に信認と利便性を兼ね備えていたからだ。しかしドルはアメリカの国内通貨であるから、それが海外で保有されるということはアメリカにとって対外債務となる。したがってアメリカがそれを決済できることが信認だ。例えばアメリカが公的に保有する金との交換を保証するとか、あるいはアメリカの国際収支が黒字であるとか。そう、そのどちらでもないままにドルは依然として国際通貨の地位にある。

このバーチャルな、つまり実体の裏付けのない、したがって最終的決済手段を用意していないドルが、無制限に(財政規律とか経常収支規律とか関係なく)供給されている。これをぼくは「過剰な国際流動性問題」と呼び、30年以上観察し、教室で話し、そして書いてきた。

リーマンショック以降のFRBによる異例の量的緩和は、この過剰な国際流動性を激増させてきた。アメリカだけではない。ユーロ圏も日本も大規模な量的緩和を実施した。こうして公的債務は異常なまでに膨張した。債務者国家に対する信認の低下は、当然その法定通貨に対する信認の低下につながる。

さて、この信認も利便性も相対的な評価に過ぎない。いかに怪しげな通貨でも、国際通貨ドルや各国法定通貨が怪しげになればなるほど、利便性に優れた通貨が交換手段として、価値蓄積の手段として重宝されるようになるだろう。

だから、インターネット上で取引されるいわゆる「仮想通貨」が幅を利かせるようになるのも、歴史的傾向だと言うことができるのだ。

2.ビットコイン

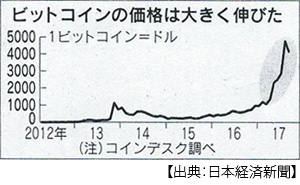

ビットコインが世界で初めて商取引に使われたのは2010年5月だとされている。フロリダでピザと交換されたらしい。それからわずか7年余り、ビットコインの時価総額は約9兆円、年初は2兆円足らずだったから8カ月ほどで5倍に膨れ上がったことになる。そしてその大半は中国人が保有している、ほとんどが人民元と交換されたものだからだ。

きっかけは2015年8月、中国人民銀行は人民元の対ドル為替レートを2%切り下げ(当時、人民元ショックと呼ばれた)、そしてその4か月後にアメリカのFRBが9年ぶりに利上げを決定したことだ。中国国内では人民元をドルに替える取引が激増した。キャピタルフライト(資本逃避)を恐れた中国政府はこれを規制し始めた。人民元とドルとの交換上限を定めたのだ。

しかし中国ではバブル懸念が日々高まり、FRBは追加利上げを繰り返す。さらにトランプ政策によってアメリカの長期金利はじわじわと上昇する。なんとか規制の網をくぐって手持ちの人民元を他の通貨に替えておきたい。その通貨とドルとの交換はまだ規制されていない。それが、ビットコインだった。

変動為替レートは需給で決まる。買われる通貨は高くなる。ビットコイン相場は瞬く間に数10倍に値上がりし、「ビットコイン長者」が現れる。すると我も我もとビットコインを欲しがり、相場を押し上げる。

ビットコインは海外送金の手数料もかからないという利便性が評価されていた。信認性に劣るが便利だ。しかし資産として価値が高まると、交換手段としてではなく価値蓄積手段としてみなされるようになっていく。そうなればなるほど信認性リスクは高まる。つまり国家がこれを規制しようとする大義が生まれる。

「ビットコインは出自から反政府の面がある」という意見があることを9月22日付日本経済新聞で読んだ。個人的に興味深い話だが、反政府かどうかはともかく「無政府」であることは間違いない。それが信認の低さであり利便性の高さでもあるわけだ。

この9月、にわかにビットコインに関する記事が増えた。なにかウラがありそうだ。

3.「詐欺だ」、「閉鎖だ」

ビットコインなど仮想通貨は「ブロックチェーン(分散型台帳)」、つまり取引記録をインターネット上で共有し、これをいわゆる管理者が相互に監視するシステムだ。当初からの設計者は「コア」と呼ばれ(10数人らしい)、それを多くの「マイナー」と呼ばれる取引の記録者によって取引が支えられている。

じつはこのコアとマイナーの間に手数料の高騰を取引にかかる時間を巡って対立が起こり、ビットコインは分裂してしまった。取引は一時中断し相場も急落したが、このとき知ったのが中国のマイナーたちが世界の約7割のシェアを握っているということだった。

そして9月8日、中国のニュースサイトが中国当局によってビットコインの取引所が当面の間閉鎖されると報じたのだ。実際に9月14日以降、次々と取引所は閉鎖を通知されビットコイン相場は暴落した。10月の中国共産党大会を前に、人民元相場および国内金融市場安定のためだとされている。

ことビットコインに限れば、およそ中国的現象だ。利用者も管理者もほとんどが中国国内にいる。しかし仮想通貨の代名詞の地位を獲得したビットコインだが、世界の仮想通貨はその2倍以上の規模に膨らんでいる。

イーサリアム、リップル、ライトコインなど主要な仮想通貨だけでもこの8月の時価総額は1700億ドル、今年1月時点では200億ドル足らずだった。中央銀行の管理下にない通貨がこのペースで増え続ければ金融政策の効果に影響が出かねない。もちろん銀行などにとっても不気味に違いない。

9月13日付日本経済新聞夕刊に目を引く3段記事があった。アメリカ最大手銀行JPモルガン・チェースのCEO(最高経営責任者)が「ビットコインは詐欺だ」と痛烈に批判したというのだ。

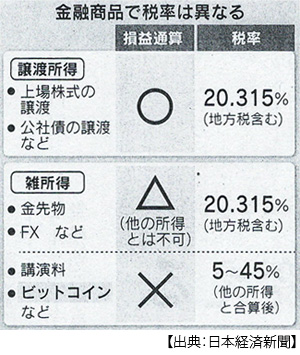

どうやら本腰をあげたようだ、と感じた。というのもその前日の記事が頭に残っていたからだ。国家権力といえば、課税だ。しかしこれまで仮想通貨取引による利益を所得税法上どう分類するかは不明確だった。国税局は、それを「雑所得」にあたるという見解をまとめたというのだ(9月12日付日本経済新聞)。

つまり損益の相殺も経費も認められない、給与所得などと合算されて最大45%課税されるということだ。だからビットコイン取引で2倍の利益を上げても、手数料と税金を払えば損が出るかもしれない。

国家と金融資本が仮想通貨という怪しげな新参者を追い払おうとしているようにも見えるが、どうもそればかりではないようだ。

4.「国家に管理された仮想通貨」構想

こうしてにらまれるようになった仮想通貨だが、一方で政府が目をつけたのはその利便性だった。ブロックチェーン技術はたしかに便利だ。これに信認を与えた法定仮想通貨を試してみたい誘惑にかられる。いわば「安全なデジタル通貨」だ。

このデジタル通貨に関しては、ビットコインを締め付けた中国が早々に検討すると表明している(昨年1月)。イギリスやカナダも研究に乗り出し、スウェーデンにいたってはデジタル通貨の発行の可否を来年度末にも判断するという(9月8日付日本経済新聞)。

もちろん、アメリカでも話題になっている。各国中銀による法定デジタル通貨の時代が来ないとも限らない。日銀としてもこれに遅れるわけにはいかない。

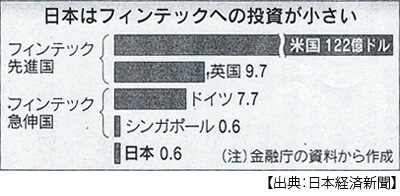

もうひとつ、日本的な背景がある。国際的な金融の流行と言えばフィンテックだ。金融とITの融合を意味するが、日本は大きく立ち後れている。最近、金融庁が検査庁を廃止したが、それもフィンテックなどの新分野に対応するためだと言われている。さらには莫大な量のタンス預金をデジタル通貨に吸収したいという魂胆も見える。

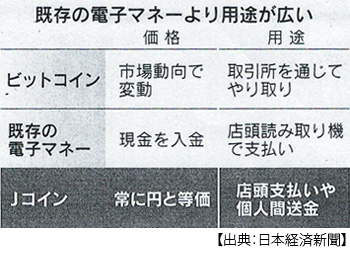

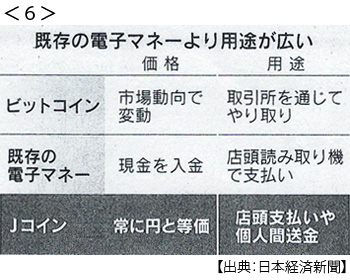

しかし煩雑なデータ処理などを考えると日銀や金融庁などの手に負えるかどうか疑わしい。そこでポッと浮いてきたのが「Jコイン」構想だ。みずほFGやゆうちょ、数十の地銀が手を組んで会社を設立するようだ。ネット上のJコイン口座の間で決済が済む双方向性が強みで電子マネーより便利になる。またビットコインと違ってJコインは常に円と同じ価値なので価値が乱高下しないという意味で安全だ(9月17日付日本経済新聞)。

さらに仮想通貨のブロックチェーン技術を使ったフィンテックの一環として金融庁が実験を始めるという(9月21日付同上)。これは3メガバンクが先行導入する計画なのだが、口座情報をフィンテックで共有しようというのだ。利用者が一度本人確認を済ませておけば別の銀行で手間が省け新たな取引が始めやすくなるというものだという。

どうですか、なかなかの勢いでしょう。この9月は仮想通貨、通貨のデジタル化の大きな潮目として記憶されるようになるかもしれない。

5.通貨発行という独占的特権

そうしたなかの9月18日の記事だが、なんと国際決済銀行(BIS)が17日に、中央銀行が発行を検討する仮想通貨「CBCC(中央銀行暗号通貨)」の現状と課題をまとめた報告書を発表した。

まず仮想通貨を大口取引に限定した金融機関向けと、小口の一般向けの2つに分ける。そして中銀を通じた大口決済をブロックチェーン技術を用いる手法に置き換えることが検討されているという。

どうも本格的に何かが始まっている気配濃厚だ。中央銀行は何を怖れているのだろう。

金融論の専門用語にシニョレッジ(seigniorage)という言葉がある。語源はセニョール(seignior 領主)。通貨の発行コストと通貨価値の差額が領主の懐に入ること、つまり通貨発行の特権的利益を意味する。

国民国家世界の成立にともなって中央銀行がこのシニョレッジを独占するようになった。誤解されていることが多いようだが、中央銀行は政府から独立した民間機関だ。しかしほとんどコストもなく通貨を発行し、これで国債や株式を購入して利益を得ている。

そう考えると異例であるほど異次元であるほど量的緩和は中銀ボロ儲けなのだ。そのくせマイナス金利などといって民間金融機関から国債を購入してその代金を中銀に預けたならば手数料までとるという。同時に政府の借入金利をほとんどゼロにしてきた。

こんな美味しい話をなかなかやめられずにいるうちに、彼らが発行する通貨の信認が揺らいできた。なのに利便性サービスの向上などは一切省みられない。

ここに仮想通貨がつけ込むというか、中銀通貨を仮想通貨に替える動機が生まれてきたのだ。だとすれば、中銀たちが慌てて対策を立て始めるのも、なんら不思議はない。

JPモルガンのCEOはビットコインは詐欺だと言ったことは紹介した。これは本来、金融とは詐欺と背中合わせだということの本質を明かしたにほかならない。

だとすれば大規模な量的緩和は大がかりな詐欺だと言えるのかもしれない。アメリカ(FRB)もユーロ圏(ECB)も、手仕舞いを始めたようなのだが、日銀にはいっこうにその気配がない。

日銀の量的緩和はアベノミクスの前提であり、土台であり、推進力だった。アベノミクスの中味は選挙の度に衣替えをするのだが、量的緩和はそのままでその成果もリスクも問われないままに、今また新しいアベノミクスで選挙をすると言い出した。

気をつけよう、詐欺かもしれない。

日誌資料

-

09/09

- ・中国、当面の間仮想通貨の取引閉鎖 8日現地報道 ビットコイン急落

-

09/10

- ・VW、EVに2.6兆円投資 25年までに50車種 「国際自動車ショー」前発表

- ・TPP11繊維で溝 原産地規制ベトナム反発 NZでも反TPP野党躍進 <1>

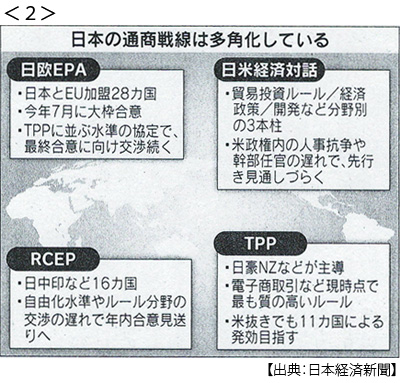

- ・RCEP(東アジア地域包括的経済連携)閣僚会議(マニラ)合意時期示さず<2>

-

09/12

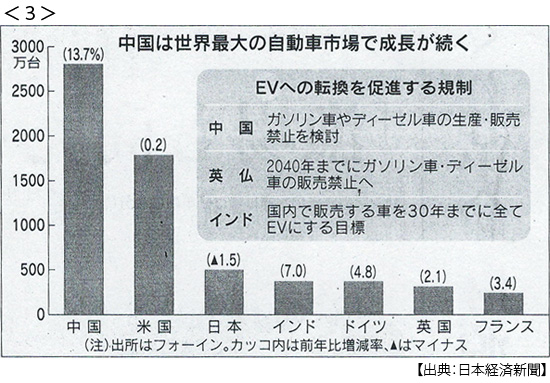

- ・中国、ガソリン車禁止へ 英仏に追随、時期検討 最大市場、EVシフト<3>

- ・中国新車販売8月5.3%増の218万台 インドは15%増の36万台

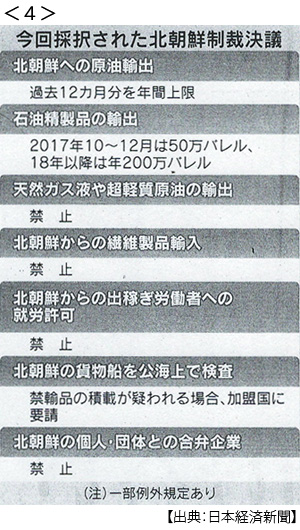

- ・北朝鮮制裁決議を採択 安保理、全会一致で 石油関連輸出3割減 <4>

- 繊維製品の輸入禁止で輸出の9割強 中ロ、対話姿勢は変えず

- ・仮想通貨の利益、雑所得に 損益の相殺認めず 国税庁が見解、分類明確に

- ・韓国企業、中国で苦境 THAAD追加配備影響

- ロッテ、100店舗の9割休業 現代自動車、北京汽車集団との合弁解消が浮上

-

09/13

- ・JPモルガンCEO「ビットコインは詐欺」 価格高騰を痛烈批判

-

09/14

- ・VW25年にEV300万台 全体の25% 中国は150万台

- ・中印首脳会談 対中国で安保協力 インフラ投資で連携 原発輸出の作業部会も

- ・中国、月内に仮想通貨取引所閉鎖へ ビットコイン3割安 資金流出防止

- ・海自、米イージス艦に給油 日本海などで

-

09/15

- ・ミサイル再び日本通過 北朝鮮、グアム射程の距離 円上昇、一時109円半ば

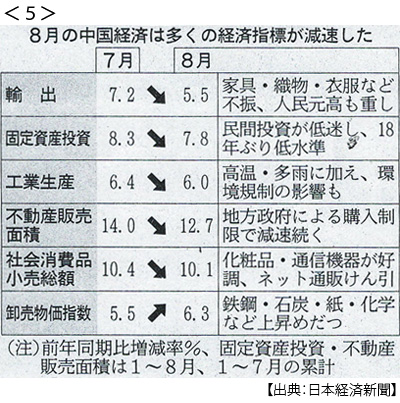

- ・中国経済、8月緩やか減速 不動産市場引き締め、環境規制の強化響く <5>

- ・トランプ氏、11月日中韓歴訪へ

- ・ロシア軍事演習、欧州威嚇 ベラルーシと合同10万人の見方

-

09/16

- ・ルノー・日産 22年に完全自動運転、販売の3割EVに 車、異次元競争突入

- ・トランプ氏、「北朝鮮、全世界を侮辱」軍事的選択肢は「有効」

- 金正恩氏、核開発「ほぼ終着点」 NY株6日続伸、週間で470ドル高

-

09/17

- ・早期解散強まる 首相、28日臨時国会冒頭解散、来月衆院選模索か

- 北朝鮮情勢、民進党離脱続出、小池新党準備不足、モリ・カケ疑惑追及回避

- ・みずほ・ゆうちょ・地銀の邦銀連合で仮想通貨「Jコイン」 <6>

※コメントはこちらから記入できます。