今週の時事雑感 04/18~05/05

米中関税合戦

はなはだもって奇妙なことに、米中関税合戦でぼくたちはつい、中国のほうを応援してしまう気分になっている。しかもその理由が皮肉にも、自由経済体制を守りたいからということなのだから、どうも奇妙だ。

応援どころか、がっちりと連帯を示すのがEUだ。トランプが相互関税を発表するや4月8日、EUのフォンデアライエン欧州委員長と中国の李強首相が電話協議をし、自由貿易体制を守る重要性で一致したという。フォンデアライエン委員長は「EUと中国が公平で自由な貿易体制の維持に尽力することは世界の共通利益にかなう」とまで言っている。ついこの間までウイグル問題で投資協定を凍結し、EV輸入に対中関税を課してきたその同じ口で。

EUはトランプの相互関税発動に報復関税を準備していた。トランプが90日間停止というからEUも90日延期している。だから期限切れは7月初めになる計算だ。偶然にもその7月はEUと中国の外交関係樹立50周年にあたる。なぜか、楽しみだ。

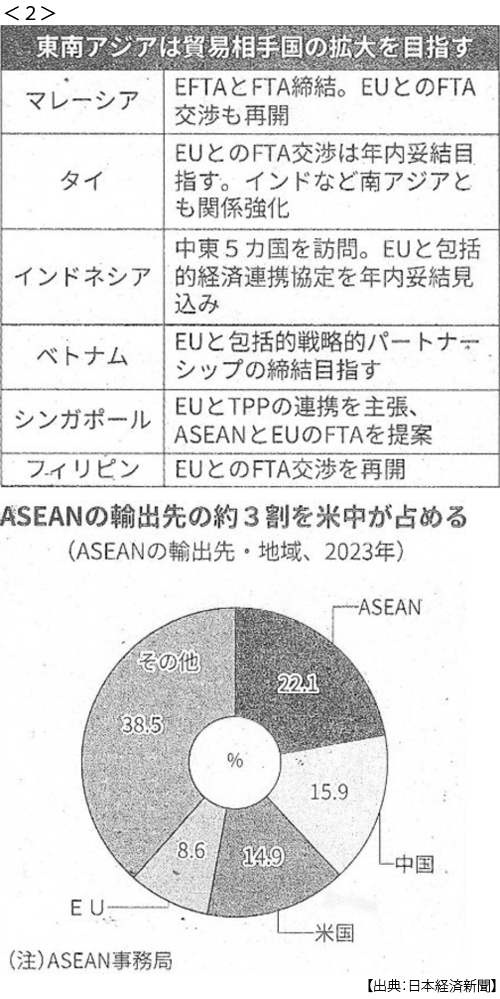

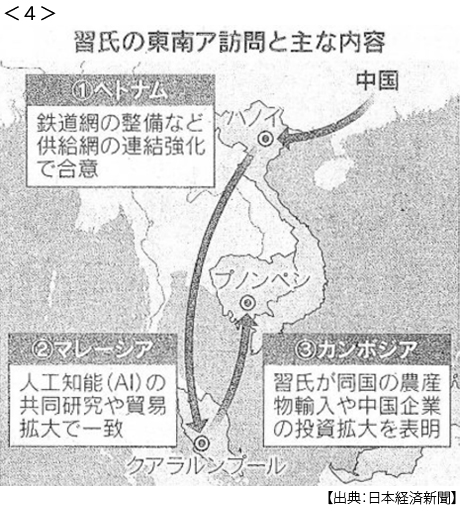

習近平さんは4月14日から18日にかけて、ベトナム、マレーシア、カンボジアの東南アジア3ヵ国を訪問した。どれもトランプ相互関税の税率が高い国だ。かようにトランプ関税に対抗して、地球規模で被害者同盟が構築されている。そして4月24日、ワシントンでG20財務相・中央銀行総裁会議が開催された。そこでも中国財務省はアメリカとは顔も合わせず、ドイツ、インドネシア、南アフリカといった関税被害者と個別会談を重ねた。

嫌な予感がしたのかその直前にトランプは、145%は「とても高い」から、中国の出方によっては「かなり下がる」と言い出した(4月20日)。対してG20に乗り込んだ中国報道官は「アメリカが問題を解決したければ、すべての関税を撤廃するべきだ」と語った。この「すべての関税」がキーワードだ。中国との関税ディールをしたければ中国以外も含めてトランプ関税全廃が条件だと聞こえるからだ。応援団席から拍手が起きたような気がする。

習近平さんは言う、「関税戦争に勝者はいない」。うっかりしていると、なるほどそうだと通り過ぎてしまう。でも歴史的事実として、関税に関わる揉めごとには勝者がいて、その勝者はいつもアメリカだった。日米貿易摩擦も、米韓貿易摩擦も。ニクソンショックもプラザ合意も、アメリカは関税引き上げで相手を追い込み、弱らせ、降参させてきた。

勝者はいたし、それはアメリカだった。でもそれで、よかったのだ。どうして?いや、アメリカは関税を引上げようが、ドル安にしようが、それでもずっと貿易赤字を膨らませてきたからだ。アメリカの貪欲な消費の支払いによって、世界に国際流動性(国際取引の決済手段)としてのドルを供給し、海外保有ドルはアメリカの財政赤字(国債発行)を補填して、安全保障コストを支えてきた。それが、戦後国際経済秩序だったといえば乱暴かも知れないが、間違いでもない。

しかし今、これまでとは決定的に違うのは、勝者がいてはいけないし、それがアメリカであってはならないということだ。トランプは、アメリカで売るものはアメリカで作れと言うのだが、それはやろうとしてもできないことだ。そしてそれは国際貿易を、つまるところほとんどの国民経済の大前提となっている国際分業の利益そのものを否定しているのだ。

アメリカが関税引き上げを追加し、中国が逐次報復することを繰り返し、ついにアメリカの対中関税は145%、中国の対米関税は125%に達した。ここで中国国務院が「アメリカが関税の数字ゲームを続けたとしても、中国は無視するだろう」(4月11日)と、これ以上は付き合わないとしたことはごもっともだ、意味がないからだ。一方でベッセント米財務長官が、この米中関税合戦はすでに「本質的には禁輸措置であり、双方にとって持続可能ではない」(4月22日)との考えを示したのもごもっともだ。

さて習近平さんは、関税「戦争」に勝者はいないと言った。なるほどアメリカの関税引上げに徹底的に報復すればそれは「戦争」だろうし、そこまでいけばたしかに勝者はいない、どちらにも得はないし損をするからだ。ただぼくには、今のところ、どちらかと言えばアメリカの損のほうが大きく、中国には損をして得を取る機会もあるように見えている(つい応援してしまいそうになっているからかもしれない)。

アメリカにあって中国にないのは、来年の選挙だ。これは中国にとって大きなアドバンテージになる。米中関税合戦の勝敗を判定する審判は、アメリカの有権者だからだ。もちろん中国の国民生活も苦しくなるのだが、その原因を習近平指導部の失政ではなくトランプ関税のせいにすることができるのだ。

それにしても経済規模で世界第1位と第2位の貿易が理論上ゼロになるのだ(100%以上の関税コストを負担して輸入しても採算が合わないから)。昨年の貿易額は丸い数字だが、中国の対米輸出は約5200億ドル、アメリカの対中輸出は約1600億ドルで、アメリカの対中貿易赤字は約3600億ドルといったところだ。単純計算で中国はアメリカの3倍以上も売上げが消えてしまうことになる。ちなみに中国のGDPは約15兆ドルだから、その2~3%にあたる。決して少ない額ではないが、致命的打撃とも言えない。

またより多くの売上げが消えるのだから、中国のほうが損失がより大きいように見える。しかし視点を替えて見ると、アメリカは約5200億ドル分の中国製品を自国内市場から失うことになるのだ。フォーリン・アフェアーズのチーフ・コメンテーターであるギデオン・ラックマン氏は、エアコンや扇風機、おもちゃや自転車の75%以上が中国製であり、アメリカの夏もクリスマスもたいへんだと心配する。そしてこれらすべてをアメリカで生産できるだろうかと問う。ぼくは付け足して、それらをアメリカで製造することと安全保障はまったく関係がないし、それでアメリカに“黄金時代”が到来するわけでもない。

こうしたことにMAGAたちが気づくのにそう時間はかからない。今月末にははっきりと実感できるだろう。もともとアメリカで作る気がない商品を高関税で締め出して、それを売っている人たちの所得と雇用を奪うのだから。

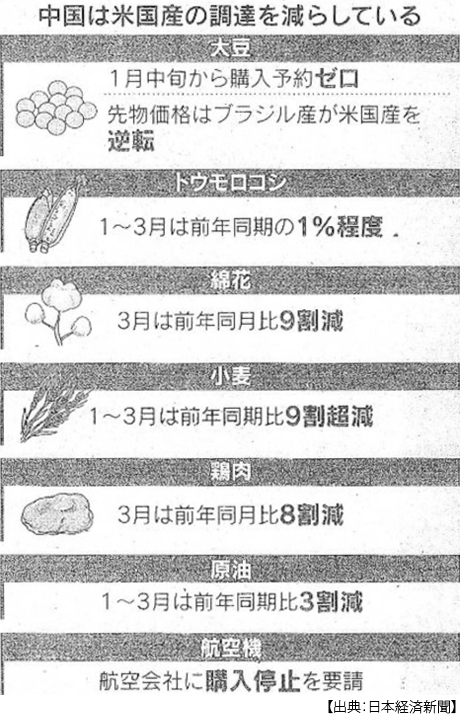

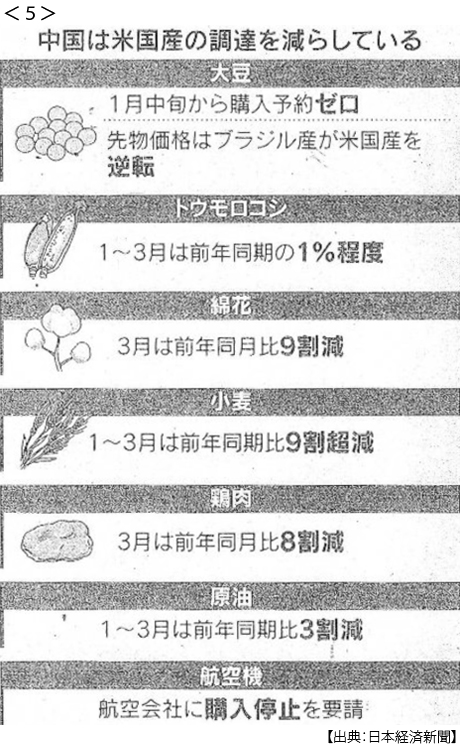

もちろん中国もアメリカから輸入していたモノを失うことになるのだが、じつは中国は着々と準備していた(4月22日付日本経済新聞)。1月中旬からアメリカ産の大豆やトウモロコシの買い付け予約を停止していたというのだ。そして調達先を大幅にブラジルに替えている。大豆でいえば昨年ブラジルからの輸入量が全体の70%を超え、綿花もアメリアからの輸入を超えた。手元の在庫も積み増しているらしい(3月11日付同上)また中国政府は中国の航空会社にアメリカ企業の航空機や部品の購入停止を要請したようだが、その代替はたやすい、ボーイングのライバル会社は大喜びだろう。

さらにこうしたことがトランプ支持基盤に打撃となる。これら大豆、綿花、トウモロコシの主要産地は伝統的に共和党の基盤だ。アメリカ大豆協会の会長は書簡でトランプ政権に中国との早期交渉妥結を促している。つまりトランプは、共和党内不協和音も抱えることになるのだ。

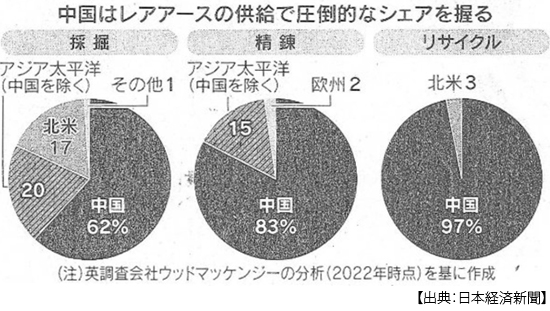

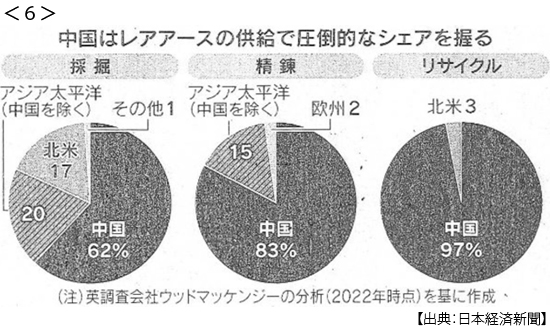

さて関税合戦で中国側の「切り札」が、レアアース輸出規制だ。アメリカは海外から輸入するレアアースの7割を中国に依存している。しかもその代替が困難だ。世界の採掘に占める中国の比率は推定で約7割、さらに採掘した鉱石からレアアースを取り出して化合物を作る加工の過程で、中国の世界シェアは9割を超えるという(4月17日付同上)。

レアアースは「産業のビタミン」と言われる。EV、スマホ、永久磁石やモーター、バッテリーなどの製品で不可欠なものとなっている。それだけではない、レアアース輸出規制が中国の切り札となるのは、関税と安全保障をリンクさせているトランプの論理を大きく動揺させるのからだ。

4月24日付日本経済新聞によると、中国政府が規制を始めた特に希少価値の高い7種類(中国シェア99%)の輸出管理リストに加えた15ほどのアメリカ企業のうち、1社を除いて防衛関連企業だったという。狙い撃ちだ。F35戦闘機も最新鋭潜水艦もミサイル駆逐艦も、中国からの輸入が2~3ヶ月滞ると在庫が枯渇し始め、半年ほどで製造に本格的な影響がでるとみられている。ただでさえ現時点で武器生産のスピードは、中国がアメリカの5~6倍だというではないか。安全保障のための関税と言いながら、その報復によってリアルに安全保障上のリスクはむしろ高まっているのだ。

もう一つだけ、念のためというか、経済学教員としてどうしても言っておきたいトランプの非常識がある。それが「ドリル・ベイビー・ドリル」、原油増産だ。トランプとその周辺は、アメリカ国内で原油を増産し、原油価格が下がればインフレ抑制につながり、エネルギー輸出を増やすことで貿易赤字を縮小させることができるという、経済学科目では「不可」の答案を書いていた。増産して供給を増やし、関税不況で需要が減れば、増産投資は採算が合わなくなるというのが、1年生のときに習った基礎だろう。

アメリカのシェールオイル、ガスの増産のための新規開発の採算ラインは65ドル前後だといわれている。それ以上に採算が合わないアラスカのガス開発を日本との関税ディールに使おうというのだから、なんとも反社会的な話だ。それはさておき実際、原油価格(WTI)は5月5日に一時55ドル台にまで下落した。トランプを支持したエネルギー業界からは恨み節が噴出しているとダラス連銀が報告している。

さて対中関税は発動された。中国からの貨物船はおよそ30日かけてロサンゼルス港に着くそうだ。そこで145%というあり得ない税金がかけられるのだ。5月になって中国からの輸入量がすでに前年比約50%減っているという(CNNテレビ)。4月下旬、小売大手ウォルマート幹部たちがトランプに「このままでは商品棚が空になる」と訴えた。おそらく赤いトランプ・キャップが中国製だということも知らないだろうMAGAたちは、そのときようやくタリフマンが自分たちに何をしてくれたのかを知る。

ここまで書いて今朝、一面に「米中双方、関税115%下げ」が見出しの朝刊を手にした。5月10日からスイスでベッセントさんたちが中国の責任者と協議に入っていた。この合意の知らせを受けて12日のNY株は前営業日比1160ドル(3%)高となった。かりに合意できなければ、その真逆以上の株安となったことだろう。株だけではない、米国債もドルも「アメリカ売り」が加速したに違いない。つまりアメリカ側にしてみれば、米中協議をやる以上は相当の成果を見せないといけなかった。だからこのゲームでは、中国に圧倒的なアドバンテージがあったのだ。

しかしまだ、ディールは始まったばかりだ。油断してはいけない、相手はトランプだ。ゴールも動かせば、ルールも変える。いざとなれば場外乱闘でドローに持ち込むつもりだ。

日誌資料

-

04/18

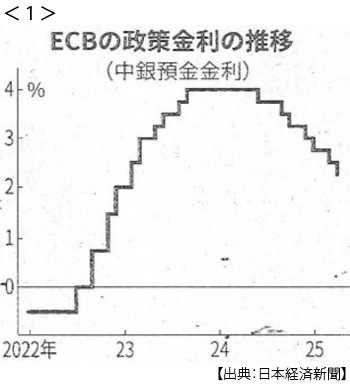

- ・欧州中銀、6連続利下げ 0.5%、トランプ関税踏まえ 成長下振れリスク <1>

- ・米消費、関税駆け込み鮮明 3月小売売上高1.4%増 需要先食い懸念の声

- ・英ポンド、半年ぶり高値圏 対ドル、経済堅調を好感

- ・東南ア、EU・中東輸出開拓 米中貿易戦争の影響軽減 <2>

- 関税にらみFTA交渉 習氏歴訪も傾斜は回避

- ・グーグル広告も独占 米地裁認定 検索に続き敗訴 事業分割へ圧力増す

- ・FRB議長の退任要求 トランプ氏「利下げ判断遅すぎ」

- ・消費者物価3.2%上昇 3月 コメ、最大の92%プラス

- ・ハーバード大の免税資格 米政権が停止検討 反DEIで圧力強める

-

04/19

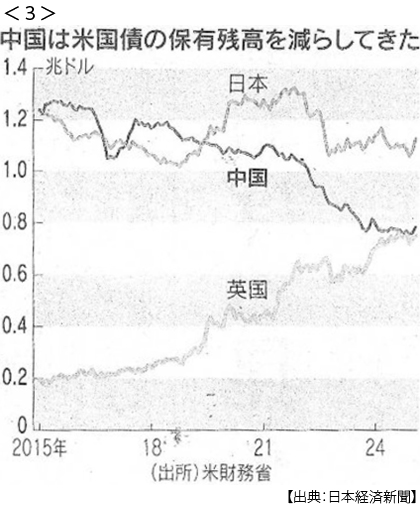

- ・米同盟国もドル不信 指数3年ぶり安値圏 有事供給を不安視 <3>

- ・中国、米の隙突き懐柔外交 習氏、東南ア3ヵ国訪問 自由貿易の盟主自任 <4>

- ・停戦仲介見送り示唆 ウクライナ侵略 トランプ氏、譲歩迫る

- ・EUと関税協定「100%成立」 トランプ氏、メローニ伊首相と会談

- ・パナマ「中国に問題なし」 ムリノ大統領 運河問題で米に反論

-

04/20

- ・トランプ政権3ヶ月 不確実性の刃米国も削る 貿易リスク29倍 トリプル安

- ・予期せぬ原油安 崩れる増産構想 トランプ支持基盤に打撃 LNG輸出も不透明

- ・米国株10%安、歴代最大 政権3ヶ月 関税政策、相場の重荷

-

04/21

- ・ロシア宣言の「停戦」終了 30時間、双方の攻撃非難

-

04/22

- ・BYD、軽EV日本投入 来年 国内4割市場狙う 勢力図に変化も

- ・中国、米依存脱却着々と 大豆購入停止、綿花輸入9割減 <5>

- 関税、持久戦に余力 ブラジル産など代替調達

-

04/23

- ・FRB「口撃」米議会が批判 「大統領に議長解任権限ない」独立性の尊重訴え

- ・ドルの信認揺らぐ 円上昇、140円突破 金、先物3500ドル超え

- ・世界成長予測0.5ポイント下げ IMF今年2.8% 関税打撃、米大きく

- ・「FRB議長、解任しない」 トランプ氏、前言撤回 円が急落一時143円台

- ・テスラ営業益66%減 1~3月 「反マスク」不買響く 「来月から関与減らす」

- ・関税合戦「持続可能ではない」 米財務長官 中国と緊張緩和探る

- NY株急伸、一時1100ドル高 米中貿易摩擦の緩和期待

- ・「米、関税で無差別攻撃」 中国外相 英・豪などと自由貿易連携

-

04/24

- ・日米交渉「通貨目標求めず」 米財務長官 貿易赤字是正軸に

- ・EU、アップル制裁800億円 メタ300億円 デジタル市場法違反で初

- 対米関係に苦慮 巨大IT制裁金抑制か 事業モデル岐路に アップル・メタに変革迫る

- ・米政府効率化省 歳出減、目標の2割以下

- ・米軍備「レアアース危機」 中国の輸出制限で打撃 在庫枯渇で製造に影響 <6>

- ・バンス氏、インドで講演 米と世界「経済の再均衡を」

-

04/25

- ・対中関税引き下げ示唆 トランプ氏 市場の沈静化図る

- ・「プーチンは攻撃止めろ」 トランプ氏、名指しで警告 停戦交渉「期限ある」

- ・米、日本に為替目標求めず 財務相会談 加藤氏、関税見直し要求

-

04/26

- ・自由貿易「盟主」降りる米国 G20で関税に批判集中 次の均衡探る世界

- ・関税摩擦 強気貫く中国 米と交渉「全廃」条件 長期対立視野 G20で陣営作り

- ・相互関税、再延期「ない」 上乗せ分巡りトランプ氏

-

04/27

- ・米関税、IT成長に逆風 世界支出、今年28兆円下振れ 民間予想

- ・トランプ氏とゼレンスキー氏会談(バチカン)「生産的な協議」米高官

-

04/28

- ・米関税で所得税廃止も トランプ氏SNSで主張「年収2900万円未満」に照準

-

04/29

- ・北朝鮮、ロシア派兵認める ロシア、必要なら軍事支援提供

-

04/30

- ・カナダ首相続投へ 与党勝利確実 総選挙「反トランプ」追い風

- ・車部品の関税、一部免除 米国内生産車が対象

- ・EU、米研究者の移住支援 トランプ政権下の「米国離れ」念頭 技術革新の好機に

-

05/01

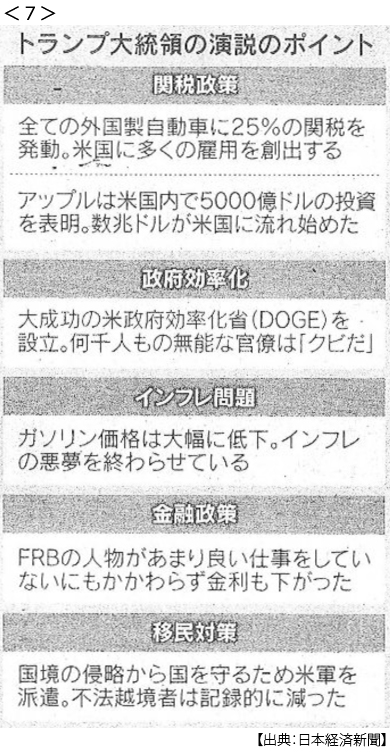

- ・「米国第一」関税過信の100日 トランプ氏演説「国内に恩恵」 <7>

- ・米、3年ぶりマイナス成長 1~3月 GDP0.3%減 駆け込み輸入増

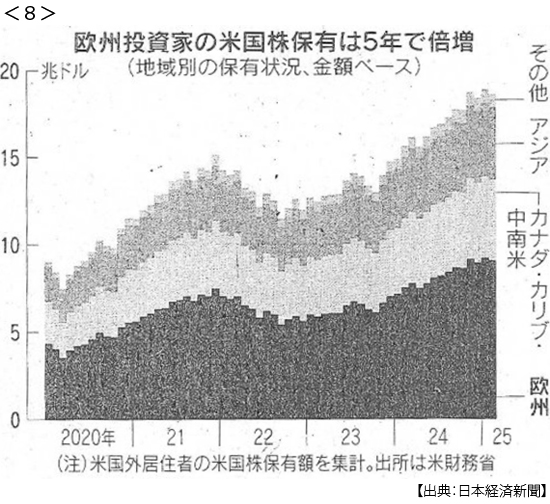

- ・米に滞留9兆ドル 欧州回帰の機運 関税政策受け依存脱却 <8>

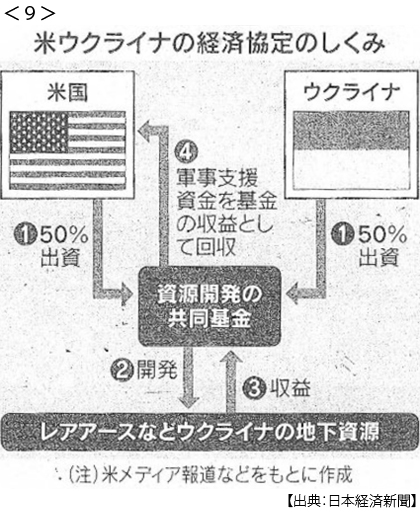

- ・米ウクライナが資源協定 両政府署名 復興基金を創設 米が譲歩 <9>

- 共同で開発 所有権はウクライナ 「安全の保証」は確約なく

- ・X、欧州ユーザー1000万人減 マスク氏極右支持に反発

-

05/02

- ・車世界生産、関税で2%減 25年、日本の対米輸出1年分 「米国離れ」が顕著

- ・李在明氏の無罪判決破棄 韓国最高裁 韓首相は辞任、大統領選出馬調整

- ・日銀、今年度0.5%成長に下げ 植田総裁 米関税「不確実性高い」

- ・米国株、海外勢が保有圧縮 3月以降9兆円 関税発、1年ぶり水準

- ・円一時145円台後半 日米金利差拡大で下落

-

05/03

- ・アップル生産「脱中国」 米向け、印ベトナム移管 関税で負担増1300億円

- ・米、車・鉄は交渉外の意向 関税枠組み案提示 日本は見直し要求

- ・ウォルツ補佐官解任 トランプ氏 日本の安保政策に影響

- ・レアアース急騰 1ヶ月で3倍、最高値 中国輸出規制響く

- ・中東経済、関税戦争の影 成長見通し、IMFが下方修正 原油価格下落が下押し

-

05/04

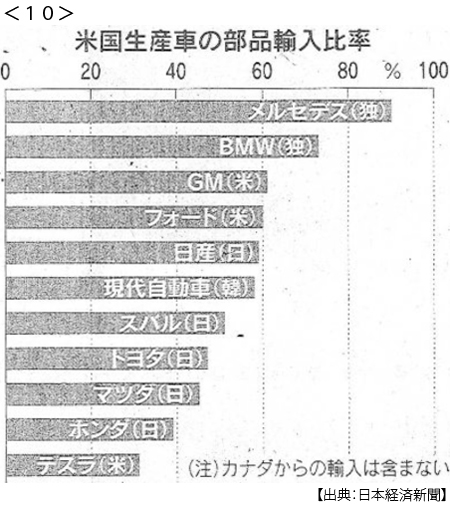

- ・米、車部品25%追加関税発動 生産拠点の移管迫る <10>

- 米生産車、部品の過半輸入 供給網見直し必要

- ・OPECプラス大幅増産 6月、日量41万バレル 原油下押し圧力

-

05/05

- ・豪首相2期目21年ぶり 総選挙、経済負担緩和に支持 野党「トランプ流」反感

- ・支持首位のAfD極右認定 独、政党禁止論が再燃

- ・シンガポール総選挙 与党9割議席確保 米関税不安追い風