今週のポイント解説(21) 06/15~06/21

市場との対話

1.株価乱高下

6月18日NY株は5日続落し、この日だけで前日比1.6%下落、週間では1189ドル(3.4%)下落しました。週明け21日の日経平均は一時1000円超安で1ヶ月ぶりの安値まで下落しました。ところが21日のNY株は反発して586ドル高、これを受けて22日の日経平均は一時800円高となりました。

ジェットコースターのような変動です。なにか実体経済に特別な出来事があったわけではありません。売り買いの材料はただひとつ、アメリカの金融政策に変更があるかどうかの思惑です。ですから特定の株価の乱高下ではなく、全面安から全面高へと動いたのでした。

現在の株高は、金融緩和政策によるマネー膨張に依存しています。ゼロ金利に量的緩和(中央銀行が国債などを購入してその代金として資金を供給する)、コロナ禍で量的緩和は加速し、FRBの総資産残高は1年半で倍増(約8兆ドル)に達しています。この緩和マネーが株式市場などリスク市場になだれ込んできたわけです。

ですからFRBが資産購入の規模を縮小する、ましてや利上げをするようなことになれば、つまり金融引き締めに転じれば、高すぎる(企業収益と乖離した水準)株価は支えを失います。そして中央銀行が金融を引き締めるとすれば、その判断理由は景気過熱からくるインフレを予防することです。

今マーケットが注視しているのは、インフレが実際に起きているかどうかではなく、FRBがインフレを警戒しているかどうかなのです。そしてFRBはアメリカ経済の物価と雇用に関する判断を示さなければなりません。つまり市場との「対話力」が試されているのです。

(アメリカ経済のインフレ圧力の現状については⇒ポイント解説№266「インフレの足音」を参照してください)

2.FOMC

アメリカの金融政策はFRB(米連邦準備制度理事会)がFOMC(米連邦公開市場委員会)で決定します。FOMCは7名のFRB理事(現在1名空席)とNY連銀総裁、さらに12の地区連銀銀行のうち4つの連銀総裁が(輪番制、任期1年)が投票権を持っています。残る8つの連銀総裁にも監督権限があります。ですから投票権のあるなしを含めてメンバーは現在18名ということになります。

FOMCが開かれるたびに注目されるのが、なんといってもFRB議長の記者会見です。政策決定に変更がなくても、微妙なニュアンスの変更があればそれをシグナルとして市場が受け止めるからです。次に、18名のメンバーによる政策金利の先行き予測(ドットチャート)がとても気になります。今後の政策判断を示唆しているからです。

というのも、金融緩和の場合は景気を刺激することが目的ですからサプライズ的な効果を狙いがちです。一方金融引き締めは、なるべくショックを与えないように配慮されがちです。ですから引き締めに身構えるマーケットは、議長の選ぶ言葉の変化、ドットチャートに浮かび上がるメンバーの判断の傾き具合を読み合うのです。

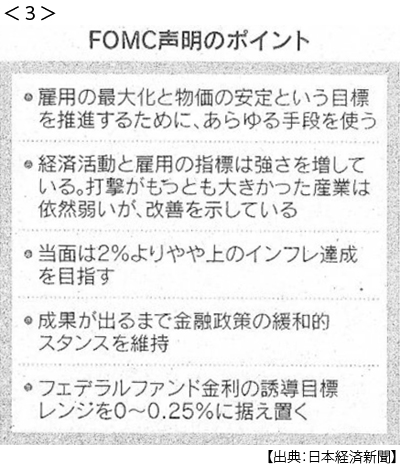

さて、6月16日に開かれたFOMCでは、それまで2024年以降としていたゼロ金利政策の解除(利上げ)時期の想定を、2023年に前倒しする方針を示しました。まだ先ですよね。でも22年中の利上げを見込む参加者も7名いました。前回は4名でした。

でもこれだけのことでNY株価は一時380ドル以上下落し、以降5日続落したのです。それだけ市場の警戒心は強かったと言えるでしょう。無理もありません。アメリカの物価指数は4月以降、FRBの目標である2%をはるかに上回る水準で上昇しているのですから。

3.対話チーム

それまでパウエルFRB議長は、資産購入の段階的縮小(テーパリング)について「今は議論するときではない」(4月末)から「まだ相応の時間が必要だ」へ、そして「いずれそのときがくる(今ではない)」と少しずつニュアンスを変え、マーケットがそれを織り込んで株価を調整(高くなりすぎた株価を暴落しない程度に落ち着かせる)してくれないかとアナウンスしていました。

テーパリングは利上げに先行します。ですから利上げが2024年から23年に前倒しされたということはその前の22年にテーパリングがあり得るということですし、かりに22年に利上げ前倒しがあるならば今年中ということになります。投資家たちは、テーパリングがまだ先ならば今のうちに買っておきたいし、思いのほか近いのならば逃げ足が勝負を決めます。オンかオフかのデジタル化された金融市場は、買うか逃げるかの二択に極端に振れ、おだやかな調整が望めなくなってきています。

残念ながら、パウエルさんのコミュニケーション能力に対する市場の評価はかなり低いと言わざるを得ません。緩和継続のためにトランプさんに指名され、緩和一辺倒のトランプ政権でしか経験がありませんから、その対話力が問われる機会すらなかったのです。

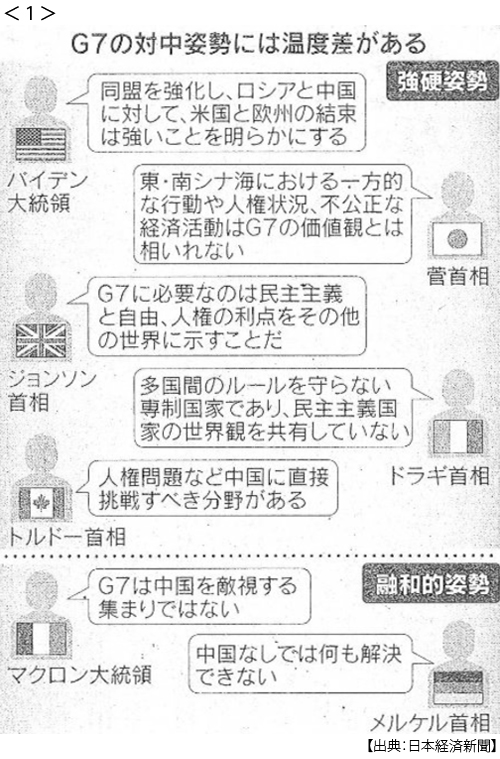

今回注目を集めたのが、パウエルさん以外メンバーが積極的に発言したことでした。これはあまり前例のないことです。まず、利上げ前倒しの口火を切ったのがセントルイス連銀のブラード総裁でした。6月18日朝のテレビに出演したブラードさんは、「インフレが加速すれば22年にも最初の利上げをするだろう」とやったのです。16日にFOMCがあって利上げは23年と示された直後です。これで株価下落が加速しました(ちなみにセントルイス連銀は今年FOMCの政策決定投票権がありません)。それが金曜日、週明け21日の月曜日の講演でダラス連銀のカプラン総裁がテーパリングについて「調整を早めることが健全だ」と追い打ちをかけました(ダラス連銀も今年は投票権がありません)。

そして同じ日に講演したNY連銀総裁(NY連銀は常任のFOMCメンバーです)が、インフレは「一時的な影響がほとんどだ」、「雇用が元に戻るにはまだ時間がかかることを強調したい」と早期利上げを打ち消しました。そして22日、パウエル議長が下院議会証言で「秋には力強い雇用創出がみられるだろう」と語り、これは今年の「秋に」雇用が回復すればテーパリングの議論に着手する可能性を示唆したものだと受け止められました。

4.作戦の評価

こうしてFRBは、市場の反応が一方に傾きすぎないようにチームプレーで工夫したのだと思います。その作戦は成功したのでしょうか。テーパリング開始について布石を打つことには成功したと指摘されています。ただ株価下落幅の大きさにたじろいだのか、「インフレ発生を恐れて先手を打って利上げをすることはない」と明言してしまいました(22日、パウエル議長議会証言)。

ぼくは結果的にこれがマーケットの警戒感を解いてしまったと思います。当面安心してリスク資産に資金が流れ、過熱感が高まるというリスクを大きくしたと。するとますます次の作戦が難しくなったのではないかと懸念しています。

こうして「秋」がキーワードになって、次回のFOMCは7月27~28日に予定されています。その頃には前期授業が終わっていますので、残念ながら学生のみなさんと一緒に考える機会はありません。でも、せっかくですから注目してみてください。8月にはFOMCの予定はなく、過去に金融政策の大幅な変更の節目になることが多い「ジャクソンホール会議」があります。これはカンザスシティ連銀が毎年開催するシンポジウムで、世界中の中央銀行総裁はもとより著名な学者や政治家も参加します。ここで講演するパウエル議長の対話力が試されます。その次のFOMCは9月下旬、まさに「秋」にさしかかるのですから。

中央銀行の役割は「物価の安定」です。さらにFRBは「雇用の安定」にもことのほか使命感を持っているとされています。ですからFRBが避けなければならない最悪のシナリオは雇用が回復する前にインフレが加速することです。これは投資家にとっても同じ、物価上昇が一時的でなく昂進すれば長期金利が跳ね上がり株価は激しく下落するでしょうから。

FRBが「株価の安定」に気を取られすぎて本来の使命がおろそかになることがあってはならないと思います。パウエルさんは市場を「なだめる」だけではなく「いさめる」ことも求められています。

そんな高度のコミュニケーション能力をパウエルさんに求める、失礼ですがそれは「ないものねだり」だと思うぼくは、それこそが最大の金融市場リスクのひとつとなっていると心配でなりません。異例の金融緩和はリーマンショックへの対応としてアメリカ発で世界に広がりました。世界中が緩和依存になり、インフレも起こらず、それを「適温経済」としてすっかり馴染んでしまっています。それだけにFOMCの政策軸の変更時期は、コロナ禍によって急かされ、そして脱コロナ経済回復の展望を左右する鍵を握っているのです。

日誌資料

-

06/15

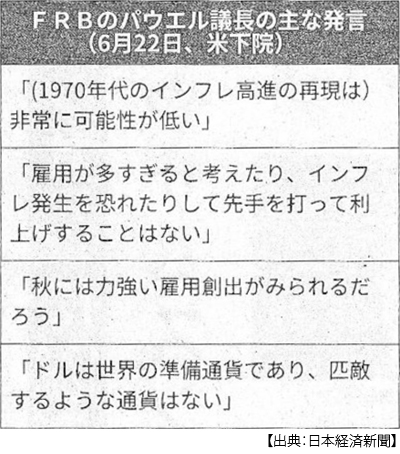

- ・中国に対抗 日米が主導 G7、独仏は慎重姿勢 経済依存度で距離感に差 <1>

- 「内政干渉」中国は反発 「小さなグループによる強権政治」

- ・「中国は体制上の挑戦」 NATO(北大西洋条約機構)首脳会議が声明

- ・米の感染減、ペース鈍る 6月以降横ばい インド型が拡大(10%)

- ・英、ロックダウン延長 解除1ヶ月後に 2回接種急ぐ

-

06/16

- ・米欧、中国念頭に関係修復 航空機補助金の紛争解決 米がNATO防衛を確約

- ・輸出、5月49.6%増 41年ぶり伸び率 コロナ禍の反動増 <2>

- ・米で経済再開の動き NY州と加州 接種率7割超す 変異型拡大の懸念も

-

06/17

- ・米ゼロ金利23年解除 FRB景気回復で前倒し <3>

- NY株265ドル安 円、2ヶ月半ぶり安値

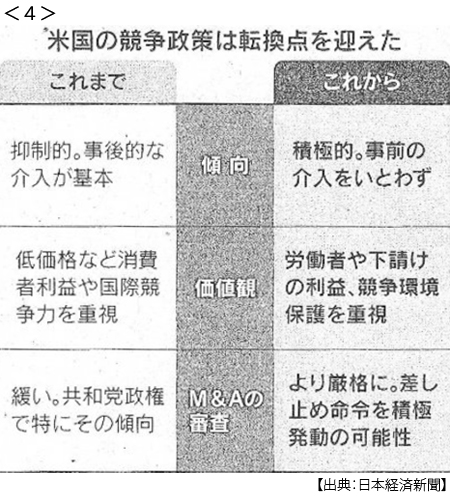

- ・米競争政策、積極介入へ FTC(連邦取引委)委員長、規制強化派の32歳 <4>

- ・米ロ首脳会談(16日ジュネーブ)核軍縮で新対話 サイバーでも枠組み

- ・民主派香港紙幹部を逮捕 国家安全維持法違反容疑 取材資料も捜査対象

- アップル・デイリー 外国勢力と結託して国家安保に危害を加えた疑い

-

06/18

- ・石炭火力の輸出支援終了へ 政府戦略見直し G7合意に足並み

- ・緊急事態宣言20日解除を決定 7都道府県、まん延防止に 来月11日まで

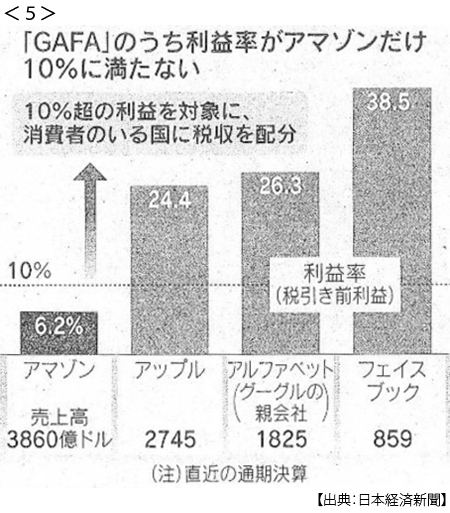

- ・デジタル課税苦渋の制度設計 関係国、GAFA網羅へ例外規定 <5>

- ・米中首脳会談に意欲 米大統領補佐官 10月のG20焦点

- ・米小売り、夏商戦号砲 アマゾン・プライムデーにウォルマートも対抗セール

-

06/19

- ・世界の難民、新たに300万人 昨年 世界で計8240万人(95人に1人)

- シリア、ベネズエラ、アフガニスタン、南スーダン、ミャンマー5ヵ国で68%

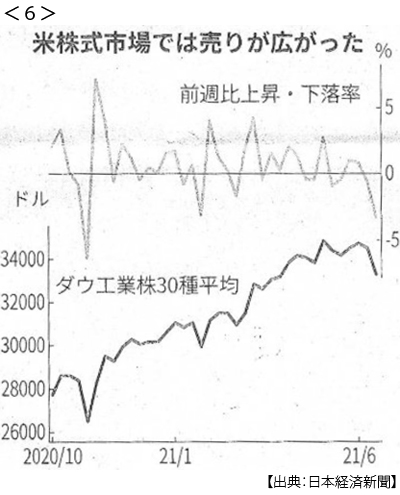

- ・NY株、週間1189ドル下落 利上げ前倒し観測強く <6>

- セントルイス連銀総裁「インフレが加速すれば22年にも最初の利上げ」(18日テレビ出演で)

-

06/20

- ・イラン大統領ライシ師 反米の保守強硬派

- ・対中抑止けん引狙う日米 G7「台湾」明記で欧州説得 G20、APECへ布石

-

06/21

- ・世界のM&A2.3倍に 1~6月2兆ドル超 脱炭素など軸に緩和マネー流入

- ・日経平均一時1000円超安 米利上げ前倒し懸念

- ・日米韓高官が協議 非核化、北朝鮮に対話促す