今週の時事雑感 09/18~10/01

もうトランプ以前の世界には戻れない(その2.国際貿易)

もうトランプ以前の世界には戻れないとあきらめてみると、そもそもそのトランプ以前の世界は真っ当な世界だったのか、それははたして持続可能な世界だったのか、という問いが浮かんだ。トランプ以前の国際貿易は、国際金融は、安全保障体制はどうだったのかという問いを立てることが求められていると。今回はまず、タリフマン以前の国際貿易について考えてみることにする。

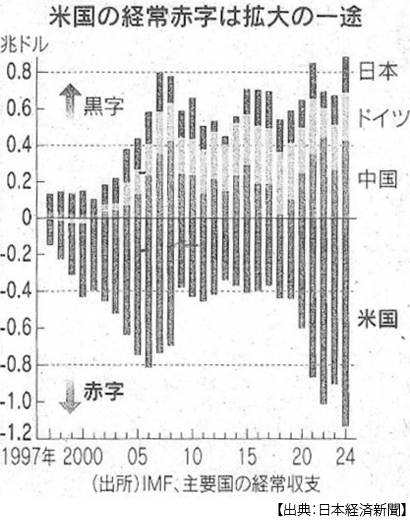

トランプ以前の国際貿易最大の特徴といえば、まさに今問題となっている国際収支不均衡、つまりアメリカの貿易収支赤字の拡大だ。これに対応するのが東アジアで言えば日本、中国、韓国の黒字だ。かつてアジア通貨危機からリーマンショックを観察するなかでぼくは、はたしてこの国際収支不均衡は、すなわち東アジアの対米輸出依存型成長は、持続可能なのだろうかと問うようになっていた。

少し長くなるが、15年前の拙著から引用する。「ドルの信認低下には、そのドルを莫大な外貨準備として支えている東アジア経済にも責任がある。(中略)これはアメリカの経常収支赤字に依存した成長戦略であり、この戦略を維持するために(米国債を購入することで)ゼロ金利でアメリカに貸し付けを行っている。(中略)ケインズは、経常収支赤字だけではなく黒字にもペナルティを与えるべきだと考えていた。国内貯蓄を国内投資に向けない政策的怠惰を戒めるためだ。その怠惰を、他国の赤字で埋め合わせることが、いつまでも許されるものではない」(『現代アジアとグローバリズム』東洋経済新報社、2011年、p.217)。

経常収支は、かつて国際競争力という言葉がもてはやされたこともあって、まるでサッカーの得失点差のように、黒字は勝ち点であるかのように受け止められることがあった。しかし経済学部では基礎科目でISバランスという概念を学ぶ。経常収支という対外バランスは、国内貯蓄と国内投資のギャップという国内バランスに等しいということだ。つまり経常収支赤字国は貯蓄不足であり、黒字国は国内貯蓄が投資にまわらない投資不足なのだ。投資不足は「勝ち点」として讃えられるものではないはずだ。

「ケインズは…」というのは、戦後世界経済体制の原点であるブレトンウッズ会議において、アメリカのホワイト案(IMF構想)に押し切られたケインズの「国際精算同盟構想」のことだ。そのなかでケインズは、もちろん赤字国にも分相応の暮らし(国内貯蓄を超えた投資や消費に枠をはめる必要性)を求めている。同時に黒字国に対しても、貿易黒字の累積にはマイナスの金利を課し、その金利分をペナルティとして精算同盟が徴収する。そのペナルティが嫌ならば、黒字国は内需を拡大し、輸入も増やすようになるだろうという発想だ。

さて話をISバランスに戻そう。経常収支=(国内貯蓄)-(国内投資)+(財政収支)という等式だ。アメリカの対外赤字は、過剰消費によって投資が貯蓄を上回り、財政も赤字、いわゆる「双子の赤字」という対内バランスを表している。一方日本の黒字とは、国内貯蓄が国内投資にまわらず、財政は赤字だが民間貯蓄がそれを上回っているという状態を示す。そう、どちらも不健全だ。でもアメリカは減税で消費と投資を刺激し続け、財政赤字は拡大する。このアメリカの国内需要増加に向けて日本や韓国は輸出を増やして外貨を稼ぎ、これを国内投資にまわすのではなく、米国債を買うことでアメリカの財政赤字をファイナンスしている。これが真っ当で、持続可能な関係なのだろうか。アメリカの経常収支赤字は2000年からの25年間で3倍に膨らみ、ついに1.1兆ドルに達している。

アメリカの貿易赤字は、アメリカの過剰消費の結果なのだ。家計に置き換えれば誰にも分かりそうな道理だが、それをアメリカ人は受け付けない。ただ結果的にトランプ関税はアメリカの消費を冷ますから、アメリカの貿易赤字は縮小するだろう。しかし、同時に世界経済そのものが縮小してしまうのだ。

世界は、第1次トランプ政権のときにはまだ様子見だった世界は、米中貿易戦争に巻き込まれないように身を隠しながら、脱中国の調整に向かっていた。しかしトランプ2.0では、世界は競技場に引きずり出された。するとトランプ関税は戦後世界貿易秩序を破壊していると騒ぎだした。その戦後世界貿易秩序とは、やはりブレトンウッズ会議で合意されたGATT体制のことだ。世界恐慌以降、米英仏などが通商ブロックを形成し「自国第一主義」の近隣窮乏化政策に走った。これが第二次世界大戦の背景となったという反省から、自由貿易による世界経済再建が合意された。

その基礎となったのが中学でも習った「GATT3原則」、自由・無差別・多角的というものだった。自由、つまり関税は引き下げましょう、もちろん一方的な関税引き上げは許されません。無差別、ある加盟国に対する有利な関税などの交易条件(最恵国待遇)はすべての加盟国に適用しなくてはなりません。したがって多角的、通商交渉は2国間交渉ではなく多国間交渉でなくてはなりません。

もちろんこのGATT3原則はWTO(世界貿易機関)にも継承されている。ところがトランプは一方的に関税を大幅に引上げ、国によって異なる関税率を課し、対してEUなどもアメリカの工業製品に限定して関税を撤廃するようになり、これらやりとりが2国間交渉で合意を積み上げている。ここまで来たら「もう戻れない」だろう。戦前のブロック経済の克服は、戦後アメリカ経済の絶対的地位があってこそ可能だったが、そうした覇権国は今、存在しないのだ。

そして「もう戻れない」話をさらに複雑にしているのが、「関税ではなく投資」という危ういロジックだ。かつて安倍さんがトランプ関税をなだめるときに効果的だったというものだから、石破さんもこれに倣った。5500億ドルという途方もない規模の対米投資を約束するから関税を引き下げて欲しいという交渉だ。なぜか韓国もEUもこれに続く。その経済的合理性は検証されているのだろうか。トランプが喜ぶから、ぼくにはそれ以外に理由が見当たらないのだ。

もう一度ISバランスに話を戻すが、国際収支不均衡はそれぞれの国民経済内部の貯蓄と投資のバランスの問題なのだ。かつてはその原理が合意されていたから、日米貿易摩擦では日本の内需拡大が求められていたのだ。日本の貯蓄を国内に投資して消費を喚起し、ひいては輸入を拡大するというロジックだ。しかし「関税ではなく投資」論は、アメリカが過剰投資によって不足する国内貯蓄を海外貯蓄(海外投資)でファイナンスしてさらに投資を拡大するというのだから、結局アメリカの貿易赤字は拡大する。そして資本流入は債務なのだから、アメリカの対外債務はさらに膨張する。こんな論理矛盾でトランプさんのご機嫌が良くなったとしても、国際収支不均衡という問題はむしろ深化するのであって、しかも採算性がまだ計算されていない巨額の投資がそこに費やされるのだ。そして仮にそうしたトランプ関税に保護されたアメリカ製造業に海外投資が流入したとして、労働力はどうする?保護貿易と移民排斥は、両立しないだろう。

ここでいったん問題を整理しよう。トランプ以前の世界、アメリカの経常収支赤字に依存した国際貿易には戻れないし、それは真っ当なものではなく、かつ持続可能なものでもなかった。それを戦後世界貿易秩序と呼ぶのなら、今は無秩序なのだろう。しかし「国際分業の利益」が否定されたわけではない。日本や韓国に限らずほとんどの国民経済は、国際分業体制がなくてはエネルギーや食糧といった生命維持要素を獲得することができないのだから。

ならば全力でトランプをなだめるのか、納得させるのか。しかしトランプ・ディールを積み重ねていく国際貿易関係は、それこそ持続可能なものではない。そしてトランプ以前には戻れない。すると各国指導者の頭のなかで、トランプ抜きの「脱アメリカ的な貿易体制」が浮上してもなんら不思議なことではないのだ。

6月26日、EUのフォンデアライエン欧州委員長がTPP(環太平洋経済連携協定)加盟国との協力・連携を表明したことの意味は大きい。フォンデアライエンさんは「EUとTPPは強大だ」と述べ、両者の協力は「WTOの再設計の始まりと捉えてよい」と説明した(6月27日付日本経済新聞夕刊)。これはたんなる経済圏の連携にとどまらず、新しい国際貿易体制に踏み込んだ発言だ。

そのEUは昨年12月にメルコスル(南米共同市場)とのFTA交渉で妥結し、今年1月にはメキシコとの貿易協定を刷新した。一方TPPでは、今年9月にはインドネシアが加盟申請し、韓国も加盟検討を表明した。昨年12月TPPに正式加盟したイギリスは7月、インドとのFTAに署名し、そのインドはブラジルとの経済連携強化で合意している(インドもブラジルも50%のトランプ関税を課されている)。そのブラジルはメルコスルの中心だから、一周まわってEUと繋がる。

昨日もいきなりトランプが中国に対して100%の追加関税を課すと表明した。また「ディール気取り」なんだろうけど、もう世界は疲れ果て、それに付き合いきれないでいる。そして世界は問い始めている、「アメリカ市場に偏りすぎている。そこに過度に依存しているかぎり対等な交渉は望めないのではないか」と。またトランプとのディールは、こちら側内部の駆け引きを刺激する。例えば自動車関税だ。対米輸出関税率が15%か25%かということよりも、日本はEUより、EUは韓国より、韓国は日本より高いか低いかそれが問題になっていく。つまり輸出価格引き下げ競争と、対米投資すなわち自国産業空洞化が深化することになる。こうして世界経済は縮んでいくのだ。

それなら、アメリカに投資するよりも国内に投資を増やして内需を拡大し、恣意的な関税引き上げのない、採算性の見通しがある、自由な貿易圏を、そうトランプ抜きの貿易圏を形成したほうが、よほどよいに決まっているのではないか。

アメリカを排除するというのではない。アメリカを排除した世界貿易は決して豊かではない。アメリカはいつでもその「トランプ抜きの貿易圏」に参入すればいい、大歓迎だ。中国も、いくつかの主要な関心事(例えばデフレ輸出など)について交渉する必要はあるけれど、排除して得る利益はない。ようするに、これからの国際貿易再建をアメリカに、あるいはアメリカとの取引に委ねることはできないという、当たり前の諦念が肝心だ。それがEUとTPPを軸としたWTO代替機能なのかどうかを判断するのは、まだ早い。しかし、そうした模索を始めることを急がなくてはならない。

こうしてぼくは、トランプ・ディールを軸にした国際貿易から「トランプ抜きの貿易圏形成」に軸を移すべきだと考えた。なんとか物語を始められそうだが、この物語、初めから大きな壁に突き当たる。

トランプ抜きの貿易圏形成がアメリアを排除しないとはいえ、かりに「アメリカ抜きの貿易圏」だとすればそれは「脱ドル貿易圏」という物語なのだろうか、という壁だ。したがって次回「もうトランプ以前の世界には戻れない」(その3.)は、国際金融となるのだ。

とてもぼくの手には負えない課題であることを、(その1.)であらかじめお断りしておいて、本当によかった。

日誌資料

-

09/18

- ・米利上げ再開0.25% 9ヶ月ぶり FRB、雇用対応を優先

- ・所得上位1割、米消費支え 8月 関税でも購買力 小売売上高0.6%増

- ・家計の金融資産2239兆円 6月末に最高 株高で残高膨らむ

- ・カナダ0.25%利下げ 4会合ぶり インフレ圧力低下

-

09/19

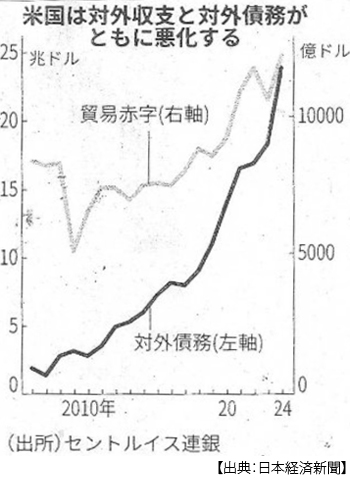

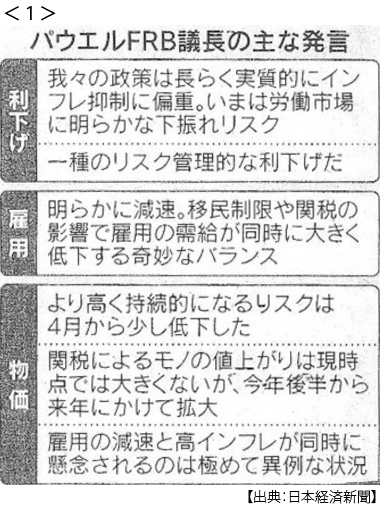

- ・「追加利下げ」FRB分裂 やまぬトランプ風圧 統計不信も混乱助長 <1>

- 次の利下げ見通しにくく 市場関係者 インフレ再燃警戒の超え

- ・世界株高、日本も急追 日経平均、初の4万5000円台 インフレ起点に資金循環

- ・金融市場の歪み増幅 トランプ関税+FRB利下げ 緩和マネー行き渡らず

- ・消費者物価2.7%上昇 8月 エネ補助再開で伸び縮小

- ・エヌビディア「歴史的提携」 インテル株23%高 生産委託は明言せず

-

09/20

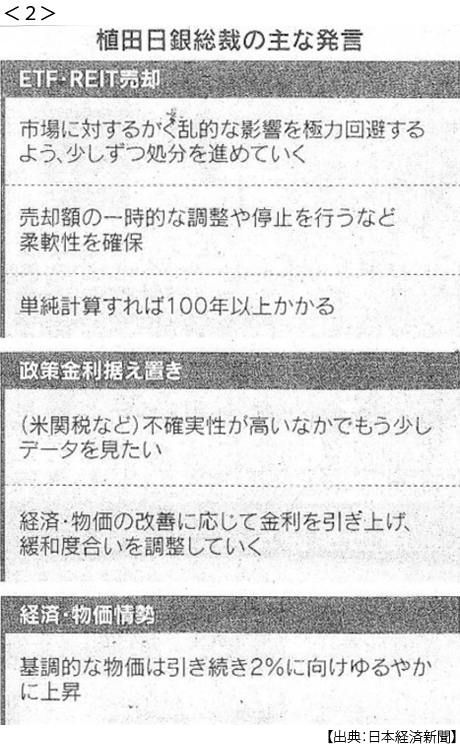

- ・異次元緩和、最終出口へ 日銀、ETF売却決定 金利据え置き 決定会合 <2>

- ・日銀、神経戦のETF売却 残高70兆円、消化に「100年以上」

- 市場のかく乱回避 利上げ路線崩さず 賃上げや関税注視 市場は「年内」有力視

- ・高度専門職向け「H1B」ビザ 米、取得料10万ドルに IT企業の採用に影響

-

09/21

- ・年内訪中は合意できず トランプ氏、習氏と「取引」不発 貿易交渉が難航

- ・日鉄の出ばなくじく黄金株 米政府、USスチール工場停止阻止

-

09/22

- ・外食、中国デフレに照準 低価格店 日本の経験生かす サイゼリア、10年で倍増

- ・長期金利上昇、一時1.65% 17年ぶり 日銀追加利上げ観測で

- ・金投資に妙味、中国が傾斜 民営金鉱最大手 採掘・取引で存在感

- ・パレスチナ国家承認 英豪カナダ表明 G7で初めて

-

09/23

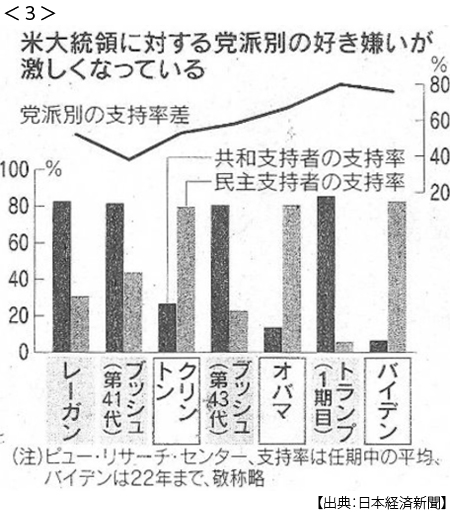

- ・米政権「殉教」訴え左派攻撃 カーク氏をトランプ氏追悼 <3>

- ・正恩氏、核容認なら米と対話 韓国は「最も敵対的な国」

-

09/24

- ・エヌビディア オープンAIに15兆円 巨大データ拠点構築

- ・トランプ氏、国連を網批判 総会演説「紛争解決、機能せず」 パレスチナ承認反対

- 「ロシア産全エネ禁輸を」 欧州へ要求、ガスも追加

-

09/25

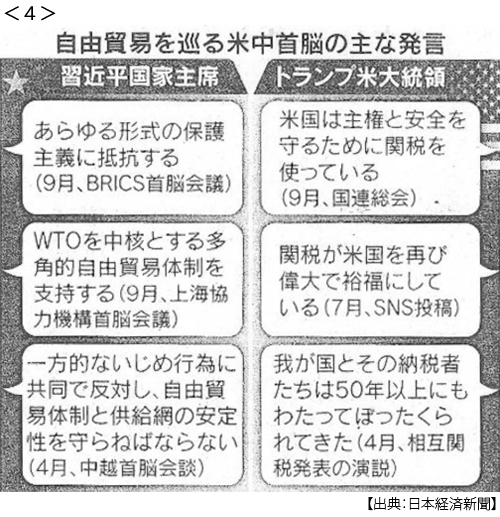

- ・中国、国際貿易の主導狙う WTOの「途上国優遇」放棄 <4>

- ・対EU車関税 米が15%に下げ 医薬品は「相互」免除

- ・トランプ氏「全領土奪還可能」 ウクライナへの言動一転 対ロ圧力強化

-

09/26

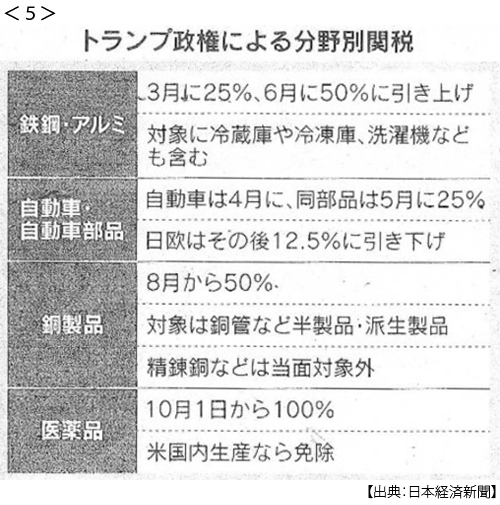

- ・米、医薬品に関税100% トランプ氏「来月から」 <5>

- ・TikTok買収承認 米大統領 事業価値「2兆円」

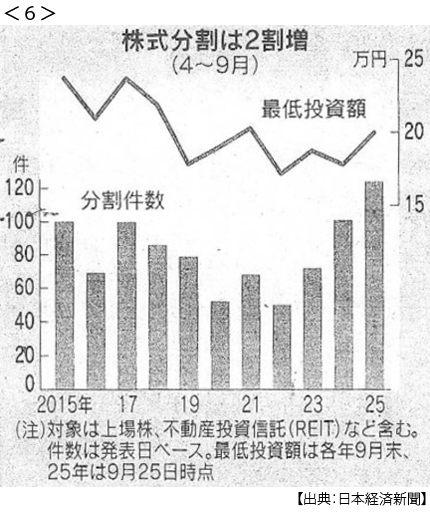

- ・株式分割12年ぶり高水準 4~9月124件 個人、株価支え <6>

-

09/27

- ・トランプ景気、悲観論後退 4~6月GDP 個人消費1.1ポイント上方修正

- ・日欧の医薬品 関税軽減へ 15%上限見通し 米「合意に従い適用」

- ・中国株高、馬雲(ジャック・マー)氏復権の影 習氏軟化、米と対立備え

-

09/30

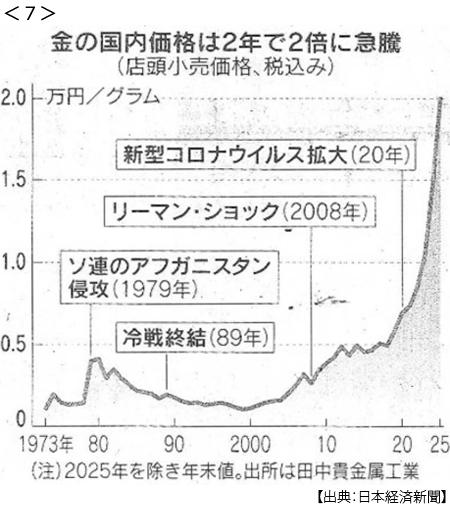

- ・金2万円 高値でも買い 国内1グラム インフレ下で資産防衛 <7>

-

10/01

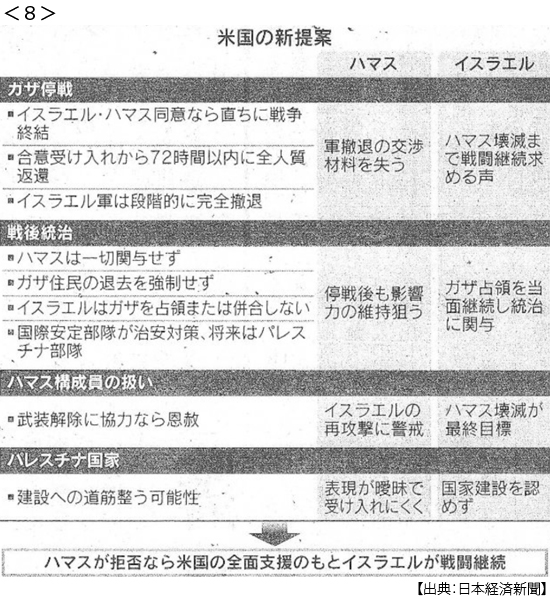

- ・米、ガザ和平へ「最後通告」 武装解除など20項目の新提案 <8>

- ・外国人材増「賛成」9割超 「社長100人アンケート」

- 高度な専門職確保急ぐ 新政権の議論に影響

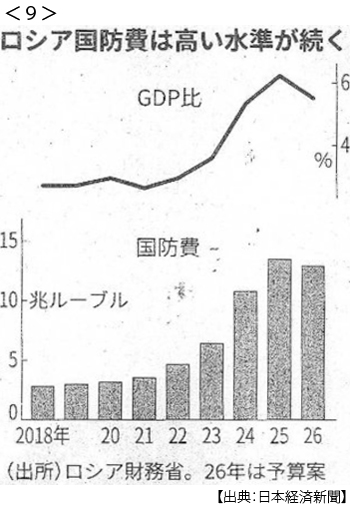

- ・ロシア国防費 来年4%減 ウクライナ侵攻後初マイナス 連邦予算案 <9>

- エネ収入細り財政逼迫

- ・景況感2期連続改善 日銀9月短観 製造業 関税合意が寄与

-

10/02

- ・10年債 表面利率1.7%に 利上げ観測 17年ぶり高水準

- ・国内MMF9年ぶり復活 国債軸に運用 金利上昇受け 個人の投資受け皿に

- ・インド悲願の国産半導体 地場系・ルネサス、年内生産へ 脱中国依存へ産業強化

- ・米政府機関一部閉鎖 非難の応酬 政権、巨額事業を凍結 民主「経済に不可欠」

- ドル売り加速 一時146円台半ば 国債や金に買い

-

10/03

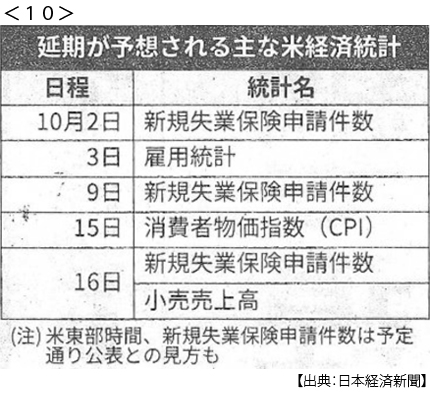

- ・米雇用統計、遅れ不可避 政府閉鎖 経済実態、把握難しく <10>

- ・「ハイブリッド戦争」欧州対抗 ロシア、偽情報・インフレ攻撃の疑い <11>

- ドローン防衛、首脳協議

- ・自社株買い上半期で最大 6兆円規模 資本効率改善に圧力